传媒低估有有段时间了,我一直没说。

一个原因是传媒并非传统业绩非常稳定的板块,另一个传媒的波动性太高,不是一般人能受得了。

举个例子,传媒ETF最大回撤时,有42%,几乎腰斩,如果你站在高位上,能接受?

何况传媒的涨跌周期没有痕迹可寻,它不像新能源有政策支撑,也不像今年资源股供给传导价格上涨。

中证传媒的样本大多围绕媒体,还不是新媒体,多是一些纸媒、游戏等。

这种媒体的业绩周期,主要是什么?

从分众传媒的业绩变化,可以找到一些端倪。

大家都清楚,线上广告有几家瓜分,腾讯、头条和百度,但线下楼宇广告分众一家独大,虽有新潮等挑战者,但依然撼动不了老大地位。

分众的高光时刻是2017年,净利润高达60亿元,随即2019年净利润折了7成,只有18亿元。

为什么?

当年就是行业投广告的势头降了,导致分众业绩急剧缩水,今年三季报预告大增,但四季度可能没那么乐观。

要知道,教培一直都是楼宇广告的投放大户,这块肯定要丢掉的,中证传媒中的纸媒、游戏也不太好过。

换句话说,来自不同行业的变化,对传媒的影响传导比较后置,可能需要1~2个季度才能消化。

如果只看这一面,传媒肯定不能上车。

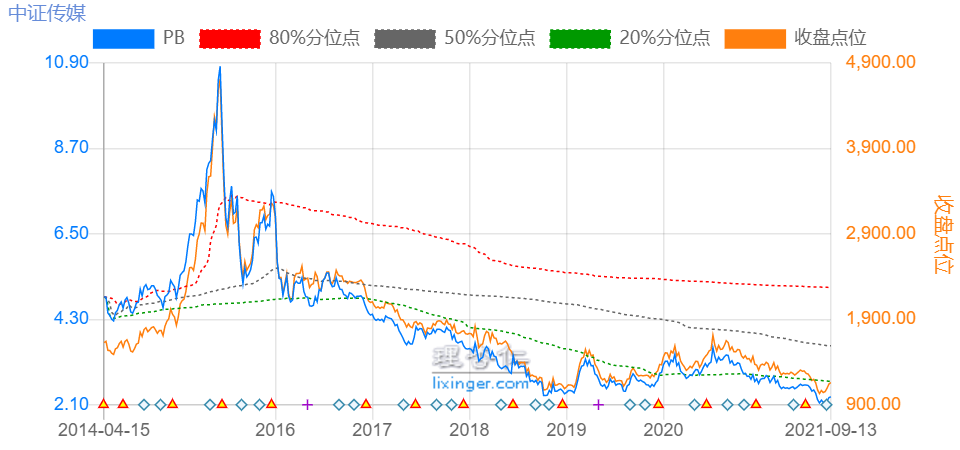

继续看下传媒当前的估值情况,PE市盈率28倍,历史百分位12.71%,PB市净率2.3倍,历史百分位2.04%。

无论从哪个数据维度看,传媒的估值都不高,恰恰死板的分析,可能陷入误区。

这样说吧,中证传媒在2015年中小牛市大放异彩,市净率飙升至10多倍,之后6年一直在杀估值。

不知道大家注意没有,传媒杀估值并非一味下跌,而是震荡、反弹、下跌、震荡、反弹,不断循环。

在2019年初触底时,3年时间经历三轮30%涨跌,第四轮下跌跌幅高达40%。

反弹迹象还未明显,所以这种情况,传媒怎么办?

根据以上分析,我认为不是所有人都适合传媒,至少动辄30%的波动,一般人受不了。

实际点说,就算你现在上车,也是博弈传媒的短平快反弹,并不能长期持有,这是基本观点。

在此基础上,谈论能不能,才是合理的。

我的看法是,有价格空间,适合耐得住波动的人。

观点仅供大家参考,不构成投资意见。市场有风险,投资需谨慎。

……

1. 9月可转债投资日历

明天可转债一强赎一申购。

九洲转债强赎,赎回价100.07元/张,现价235.8元/张,如果你没有在明天收盘前卖出或转股,抱歉,每张将亏135元,所以大家要时刻关注公告信息。

尤其最近可转债不断创新高,明显比较火热,转债满足强赎条件,很多公司会趁机强赎。

每次强赎,总有一部分人留有遗憾,比如9月份强赎的九州转债、三祥转债和林洋转债,目前都有不少剩余规模,如果不在规定日期卖出或转股,最终既亏时间又亏收益,得不偿失。

泉峰转债明日申购,转股价值101.56,溢价率-1.54%。

正股为泉峰汽车,主营汽车零部件研发、生产和销售,在汽车动力系统、电气化底盘、视觉零部件方面有市场竞争力。

可以给到20%的溢价,预计价格在120~125元,不排除正股回暖后,有更进一步的价格空间。

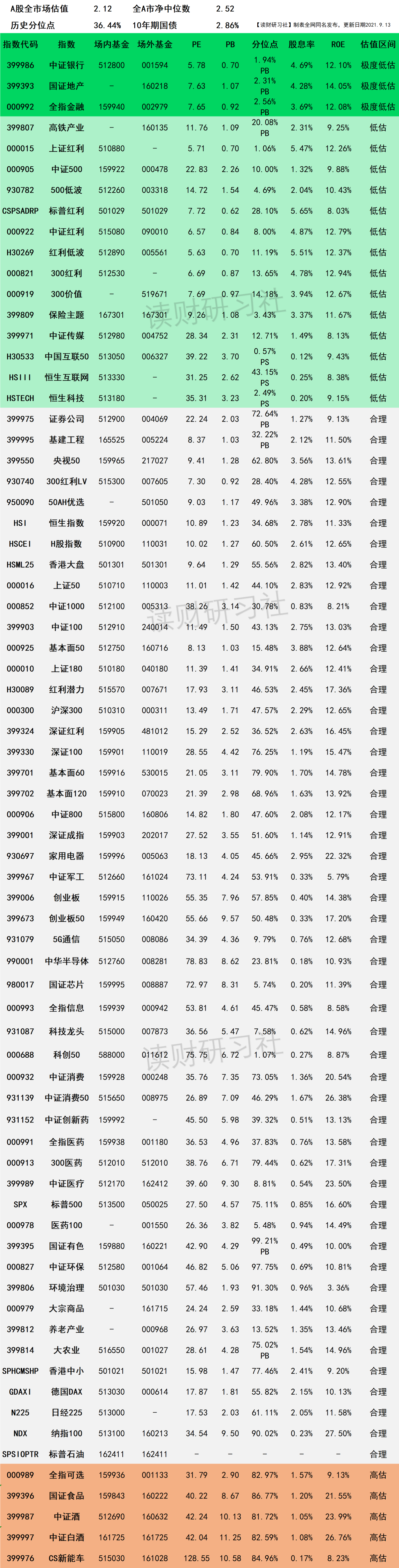

2. 9月13日指数基金估值播报

- 大盘:总体处于合理区间,市场部分回暖。

- 新能源汽车、光伏、芯片:虽政策力度大,前景明朗,资金参与众多,但目前估值处于高估区间,安全边际低,且处于高位震荡阶段,滞涨不抗跌。

- 白酒、家电、食品:业绩相对稳定,估值处于合理偏高区间,家电和食品空间高于白酒。

- 银地保:三坑安全边际高,长期处于极度低估区间,适合吃红利。

- 医药医疗:医药业绩相对稳定,集采压力影响大,目前处于高估区间,低位布局机会不明显;医疗前景广阔,行业跨度大,值得长期关注。

- 互联网:行业回暖,但估值还处于极限低估边缘,当前值得长期布局。

附第982期最全指数基金估值播报

指标说明:

1. 盈利收益率=1/PE*100%

2. ROE=净利润/净资产*100%(PB/PE粗暴计算)

3. 分位点:当前市盈率或市净率在历史数据中所处的位置(从发行计算)

4. -表示暂无或不适用数据

5. 周期指数分位点采用PB,已在估值表中标注

指数估值表说明:

1. 指数低估可能更低,高估可能更高,估值表仅供参考,非推荐;

2. 绿色为估值极度低估和低估区间,安全边际高,预期上涨概率大,具有极高投资价值;

3. 灰色为估值合理区间,适中,持有仓位继续观望等待,不买卖操作;

4. 红色为估值极度高估和高估区间,安全边际和投资潜在空间低,根据市场热度谨慎对待;

5. 指数估值表包含A股、港股、欧美、日本等股票市场主流指数,同时纳入石油大类资产;

6. 指数交叉评估维度:盈利收益率、市盈率、市净率和净资产收益率;

7. 历史分位点估值区间分布:

极度低估:V<10%

低估:10≤V<30%

合理:30≤V<80%

高估:80%≤V<90%

极度高估:V≥90

8. 部分指数采用绝对估值法,不适用以上指标。