大家都知道,我个人主要的精力都放在基金研究,尤其指数化投资。

对基金外的资产研究不深,虽然不算小白,但也仅此而已,并非个中好手。

比如可转债,平时分享主要是新债,这一块得益于数据充分+资料充足,并不复杂。

卖的策略更简单,上市当天即卖出。

如果你有坚持阅读文章并坚持打新,就算中签的概率越来越低,但每年还能吃不少肉。

最近,经常有读者后台问我,老可转债怎么玩?

说实话,我对老债并不太熟悉,老债不比新债,里面涉及的弯弯绕太多,需要系统的研究下。

至于可转债概念、市场规则、转股这些基本常识,我就不说了,不懂的直接去搜索,这点基础内容还是挺多的。

我需要系统研究的是,如何在100元面值之下,寻找低价或困境债券,以及优质债券的上涨的可行性。

以我对可转债的了解,低价策略在可转债中很流行,但也仅限于此,随着可转债规模扩大,参与人数越来越多,这种策略的投资收益并不太明显了。

或许,低价策略之外,我们可以持有东财转3这种优质债券,只要它在合理范围内。

学习最快的方法,无非是系统化和碎片化的方法。

幸亏有可转债的底子在,这一块不算困难。

就转债而言,我算半老人,肯定得在实践中积累经验,有点成绩了跟大家汇报下。

说实际的,今年可转债行情不错,一些可转债基金收益颇丰厚,相对涨的好机会就少了,得耐得住性子。

另一方面,可转债完全可以作为基金的辅助资产,资金多少并不能影响我们对风险的控制,不能说资金少,就一股脑全投到高风险品种里,这样一个大波动,对你的心态非常不利。

细心的朋友可能注意到,底下新增了一块可转债投资日历,这就是为了深入研究可转债打前站的。

目前着重公告申购打新、强赎重要的信息,尤其强赎信息接收不及时,容易亏大钱。

如果你有什么建议,可以留言提点,后面我会逐渐建立一个账户,专门负责可转债的投资。

另外,每日指数基金估值播报,我增加了当前市场总体情况,以及互联网、芯片、新能源汽车、光伏、白酒、家电、食品、医药、医疗、银地保等行业的估值说明和投资评判。

观点仅供大家参考,不构成投资意见。市场有风险,投资需谨慎。

……

1. 9月可转债投资日历

8月还有两个交易日,金力转债、新凤转债最后交易和转股就在这两天,一定记得卖出或转股,否则以企业的赎回价,亏老本了。

8月30日(周一),金力转债转股日,赎回价:100.82元/张,现价142.18元/张,亏41.36元/张。

一不注意,得亏个40%。

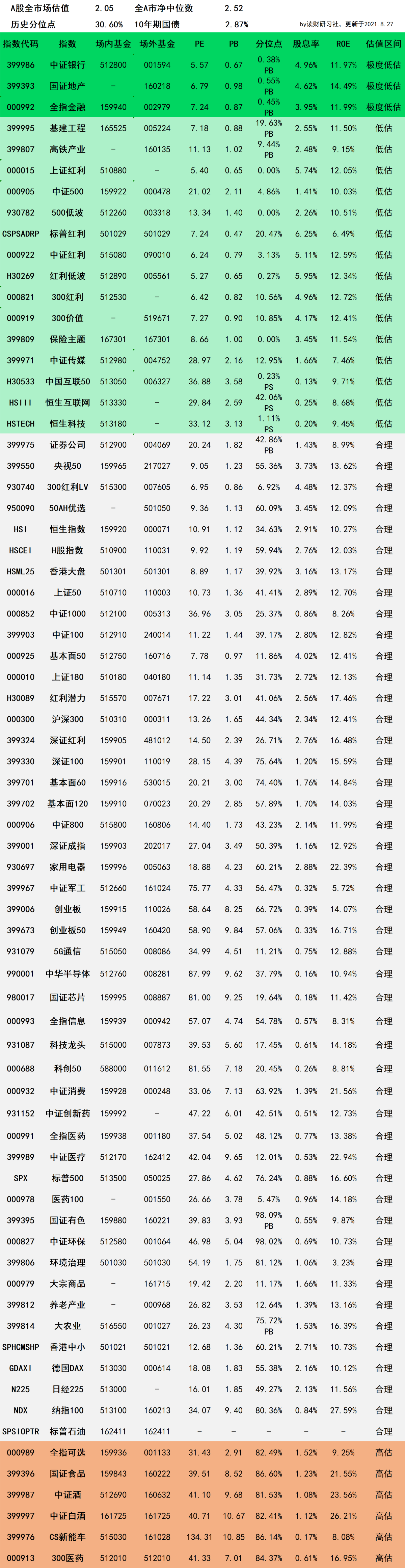

2. 8月27日指数基金估值播报

- 大盘:总体处于合理区间,市场分化,暂无结构性热点板块。

- 新能源汽车、光伏、芯片:政策力度大,前景明朗,资金参与众多,但经过一轮结构热点,估值处于高估区间,安全边际低。建议:新仓风险高,老仓继续持有。

- 白酒、家电、食品:业绩稳定,但有一定承压,高点回落调整还未企微,估值处于高估区间,但近期值得关注。

- 银地保:安全边际高,长期处于极度低估区间,资金关注度低,行业成长性值得斟酌。

- 医药医疗:医药业绩相对稳定,集采压力影响大,目前处于高估区间,短期机会不明显;医疗前景广阔,行业跨度大,估值高,值得长期关注。

- 互联网:已达历史级别低估区间,行业面临政策风险,值得长期布局。

附第973期最全指数基金估值播报

指标说明:

1. 盈利收益率=1/PE*100%

2. ROE=净利润/净资产*100%(PB/PE粗暴计算)

3. 分位点:当前市盈率或市净率在历史数据中所处的位置(从发行计算)

4. -表示暂无或不适用数据

5. 周期指数分位点采用PB,已在估值表中标注

指数估值表说明:

1. 指数低估可能更低,高估可能更高,估值表仅供参考,非推荐;

2. 绿色为估值极度低估和低估区间,安全边际高,预期上涨概率大,具有极高投资价值;

3. 灰色为估值合理区间,适中,持有仓位继续观望等待,不买卖操作;

4. 红色为估值极度高估和高估区间,安全边际和投资潜在空间低,根据市场热度谨慎对待;

5. 指数估值表包含A股、港股、欧美、日本等股票市场主流指数,同时纳入石油大类资产;

6. 指数交叉评估维度:盈利收益率、市盈率、市净率和净资产收益率;

7. 历史分位点估值区间分布:

极度低估:V<10%

低估:10≤V<30%

合理:30≤V<80%

高估:80%≤V<90%

极度高估:V≥90

8. 部分指数采用绝对估值法,不适用以上指标。