说到投资,想必大家都知道“股神”——沃伦•巴菲特的大名,而他有一句经典的投资感悟,原话摘抄如下:

“Charlie Munger has had a big impact on me and moving me toward looking for wonderful companies at fair prices rather than fair companies at wonderful prices. And that was enormously important.”

“查理•芒格对我影响很大,他让我学会去寻找价格合理的优秀公司,而不是价格诱人的一般公司,这一点非常重要。”

其实从量化因子投资的角度上看,“优秀的公司+合理的价格”本质上是结合了质量因子和价值因子的一种复合型策略,它大概率能找到市场上被“错杀”的一些好公司,从而获得超额回报。

目前,国内首只利用这一复合型策略选股的Smart Beta基金就是华宝基金旗下的质量价值基金(501069)。

一、策略胜过预测,质量价值基金帮你自动“择股”

所谓“策略胜过预测”,意思就是坚持正确的投资策略要比预测市场走势更加靠谱,这是基于市场的两个典型特征,一是周期的力量非常强大,二是市场是多样化的,而且非常复杂,同时不同的市场还存在各自高度的不确定性。所以,“策略胜过预测”的原则告诉我们,与其盲目的对市场做预判,不如坚守一个长期被验证有效的策略。而上文中提到的“用合理价格买入优秀公司”,投资圣经般的有效策略,可以说堪比史上长期最受欢迎的热兵器——AK47步枪。

但是,毕竟“优秀的公司”、“合理的价格”这些概念还是太宽泛,为了解密巴菲特的投资秘籍,华宝质量价值基金(501069)从量化因子投资的角度对此进行了解构,即以“质量因子”来衡量优秀公司,以“价值因子”衡量合理的价格。

1、ROE是衡量优秀公司的核心

质量因子包含三个最重要的指标,其中ROE是核心,先来讲ROE。

ROE=税后净利润/所有者权益(净资产),代表着股东每单位投资所带来的利润,所以对于投资者而言,ROE就是衡量好公司最重要的指标。而且巴菲特也曾说过:“如果非要我用一个指标进行选股,我会选择ROE。”

不过,如果用杜邦公式对ROE进行分解后,可以发现,提高债务杠杆能快速提升ROE。

【图一、杜邦分析法】

数据来源:Wind,2018.9.30

而过高的负债成本最终会吞噬利润,而且会造成公司的财务风险,所以不能光看ROE,这里我们引入价值因子的第二个核心指标——企业的财务杠杆(Leverage Ratio)。

2、ROE的“左右护法”

财务杠杆率是ROE的左护法,其公式为:

财务杠杆=总负债/净资产

低财务杠杆的公司可以支付更少的利息费用,从而增加盈利能力;在面临未来企业成长机会时,低财务杠杆的公司相较于高财务杠杆的公司能以更小的成本获得更大的扩张空间。同时,低财务杠杆的公司具有更强的抗风险能力。

质量因子的“右护法”可能多数人没听过,它叫资产负债应计率。公式就不列了,大家只需要知道这个数字越小越好,它反映的是企业净利润中未以现金收入方式实现的部分的占比,现金当然是收的越多越好,所以这个数字越小,企业回收现金的能力就越强,现金流情况就越好。

二、被错杀的好公司在哪里?质量价值基金帮你自动“择时”

好了,终于进入核心环节了,其实A股并不缺好公司,热门大白马的名字相信大家也能说出不少,关键是你是否有能力判断,这个时点,你中意的某只股票是否是好的买点?

这也正是“用合理的价格买优秀公司”策略的最大难点!

而Smart Beta类的指数基金提供了一个解决方案,区别于其他跟踪某只宽基指数或行业指数,Smart Beta讲求用长期被验证的投资策略作为依据,把这一策略的核心思想提炼成某一类因子(比如质量价值的姐姐华宝红利基金),或是几类复合型因子(或者叫多因子)。华宝质量价值基金(501069)本尊就是质量价值双因子,既包含上面说的“质量因子”,也包含下面我们即将展开讨论的“价值因子”,而这些因子又可衍生一系列的量化指标,比如ROE等。

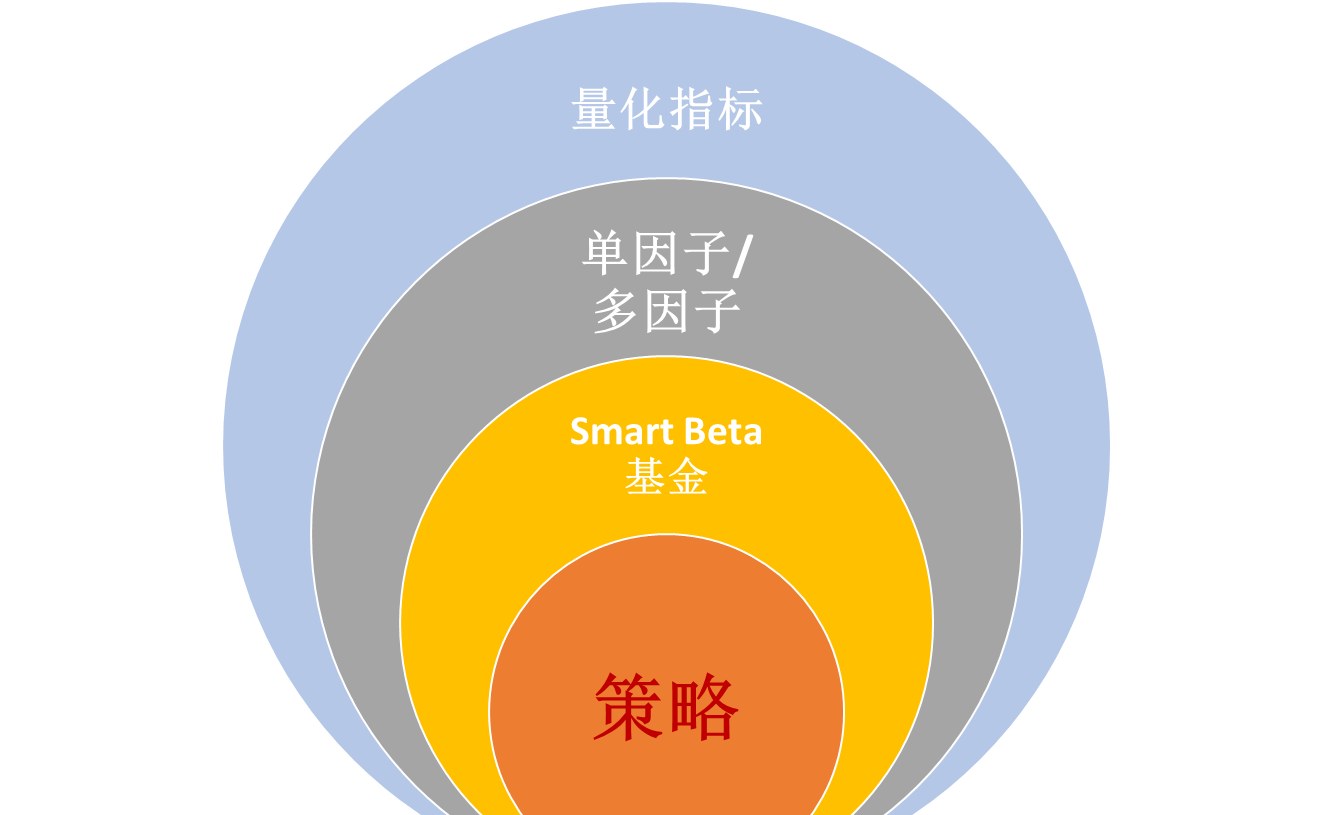

其逻辑如下,策略是核心,不同的Smart Beta基金体现的是不同的策略,不论是单因子还是多因子,它们都是Smart Beta基金把某一策略具象化的量化工具,这些量化工具采用了一系列指标进行最终的选股。

【图二、理解Smart Beta基金的四个层次】

也许你一时无法完全理解,没关系,你可以把Smart Beta看作为“聪明管家”,而质量价值基金(501069)就是一位非常厉害的聪明管家,他还有一样厉害的武器叫做,“价值因子”,在质量因子筛选出的一篮子优质股中,进一步帮你找到更便宜、甚至被错杀的好公司。

这一武器的逻辑也同样和AK47的机械构成一样清晰明了:

首先,整体上看来,市场上优秀公司的平均价格已经非常高了,也就是说,普通投资者光以好公司作为标准,不一定能获得好回报;但是如果用量化的方法在全市场进行筛选,高质量公司的估值分布仍然有高有低,市场上确实能找到“被错杀”的好公司。下面数据说话:

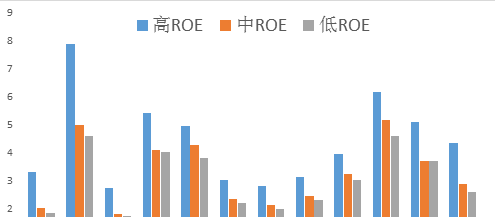

1、整体看来,好公司确实不便宜

从全体A股上看,依据每年公布的全体A股公司的ROE数据,将其分为高ROE、中ROE和低ROE三类公司,对比三类公司每年年底的PB中位数,可以发现,自2006年至2017年,每一年高ROE组合的PB中位数都高于其余两组。这意味着,高ROE的公司估值相对并不低,如果单纯买入高ROE公司,收益率可能并不理想。

【图三、不同ROE公司各年度PB中位数】

数据来源:Wind,2006-2017

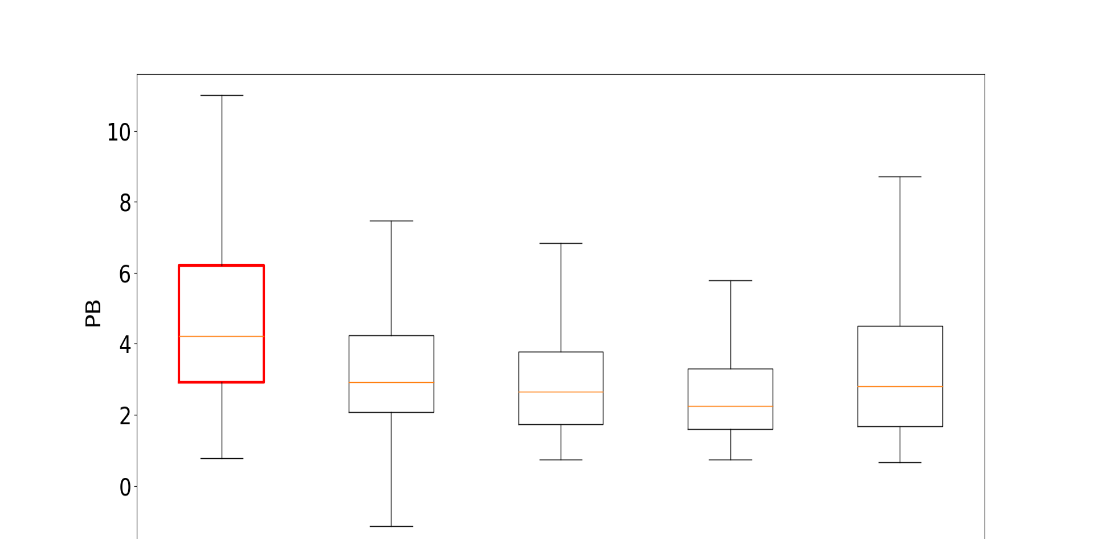

2、被错杀的公司仍然存在

高质量公司整体偏贵并不意味着就没有合理价格的好公司了,通过回测2017年年底的数据发现,高ROE公司的估值分布尤其广泛,这为量化选股提供了空间。

【图四、不同ROE公司的估值分布情况】

数据来源:Wind,2017.12.31

3、两步走,轻松找到被错杀的好公司

质量价值基金(501069)的价值因子包含三个核心估值指标,它们就是PE(市盈率)、PB(市净率)和PS(市销率),三个指标的公式如下,基本就是用公司总市值除以不同指标:

市净率(PB):总市值/净资产

市盈率(PE):总市值/净利润

市销率(PS):总市值/主营业务收入

为什么要用这三个指标,原因是不同类型的公司估值适用于不同的估值指标,比如银行股的主流估值指标是市净率而不是市盈率,而医药股和基建股的估值指标又和银行不一样。这里不展开。

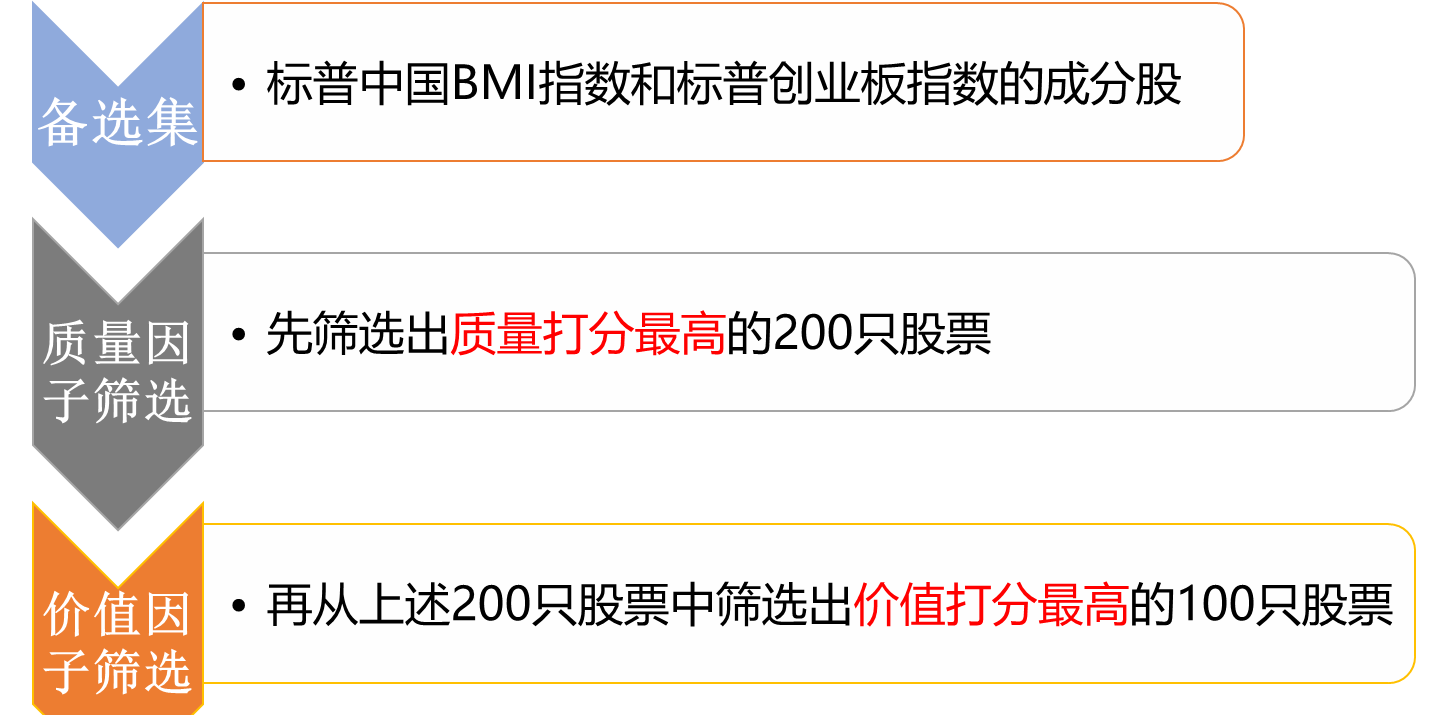

质量价值基金(501069)到底是如何找到被价钱合理、甚至是被错杀的好公司的呢?主要分三步:

首先,找到备选集,然后用质量因子的三个指标,ROE、财务杠杆率和负债应计率,在标普中国BMI指数和标普创业板指数中,筛选出打分最高的200只股票;最后用价值因子的三个指标,PE、PB、PS,在上述200只股票中筛选出价值打分最高的100只股票。

【图五、华宝质量价值基金选股】

指数每半年调整一次,确保能够及时剔除质量不合格、或者变得太贵的股票,同时把那些成长为高质量、同时价格有比较合理的股票纳入进来,完美实现“自动择股、择时操作”。

三、国内首只“质量+价值”双因子Smart Beta基金——华宝质量价值基金

Smart beta产品在全球范围内发展迅速,美国市场独占鳌头。截至2017年第三季度,美国上市Smart Beta ETF共有830只,总规模7058.8亿美元。股票型Smart Beta是主流,而多因子策略成为应用最多的Smart Beta策略之一。由于Smart Beta产品使投资者仅需花费被动投资的钱,就能获得主动投资策略服务,所以其策略普及率逐年提升。

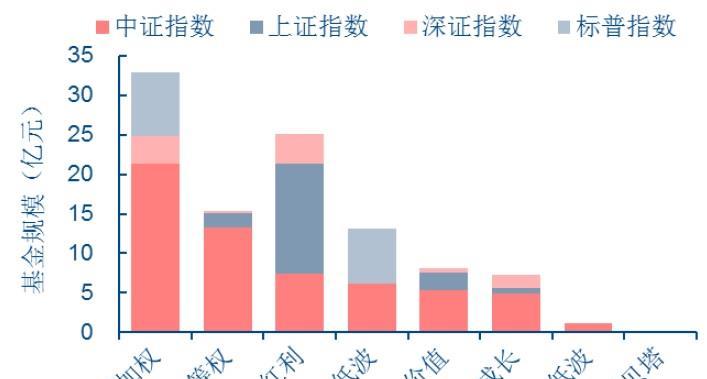

根据中信证券2017年底的研究,国内Smart Beta指数基金的主要标的指数分布上看,以基本面、红利作为引子的居多,而继承股神选股策略的“质量+价值”则少之又少。

【图六、国内Smart Beta指数基金的标的指数分布】

数据来源:Wind,中信证券研究部,数据截至2017年12月8日

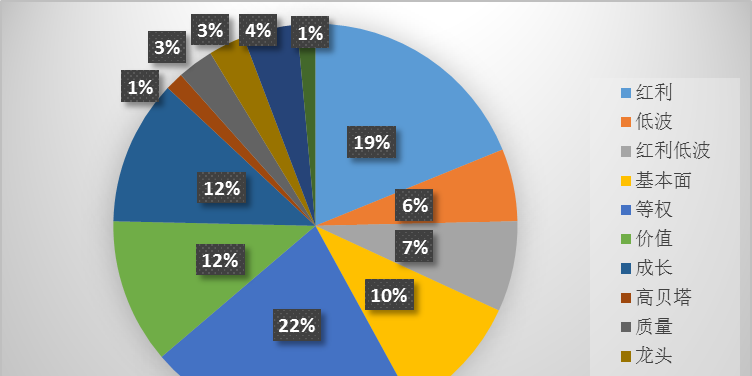

而从目前市场最新情况看,截至2018年11月16日,国内Smart Beta基金跟踪的大类因子共有12种,全市场Smart Beta基金共69只。基金数量较多的因子策略前三名为等权因子、红利因子、价值和成长因子(并列第三)。以“质量+价值”双因子作为抓手的Smart Beta基金,是我国首只也是唯一一只——华宝质量价值基金(501069)。

【图七、国内各类Smart Beta指数基金数量分布】

数据来源:Wind,2018.11.16

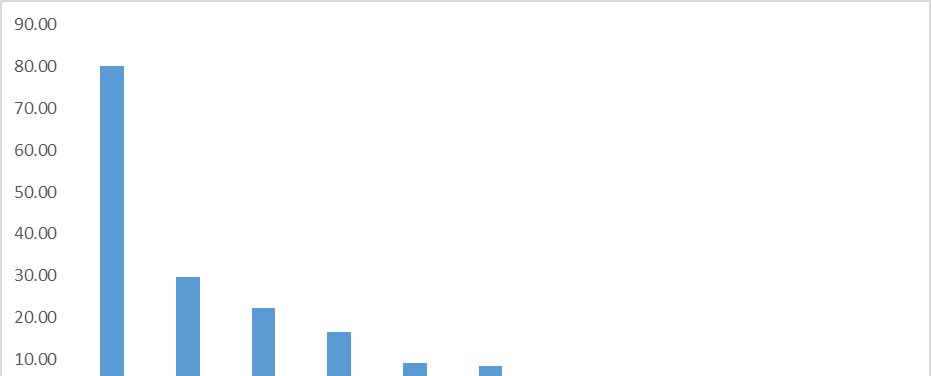

从规模上看,截至今年三季度,国内Smart Beta基金规模前三的因子策略主要是红利、基本面和价值,红利因子Smart Beta基金规模超过80亿元,这与股息率策略是国内首只落地的Smart Beta产品策略也许不无关系。

【图八、国内各类Smart Beta基金规模】

数据来源:Wind,2018.11.16

受限于国内Smart Beta产品尚处于发展初期,国内多因子Smart Beta产品并不多,特别是用“质量+价值”双因子选股Smart Beta产品,一直未曾出现。华宝质量价值基金(501069)即将填补国内的这一空白,“股神”一直奉行的“以合理价格买好股票”的理念终于可以真正在国内以完全量化、透明等方式呈现和践行!

其实作为国内首只“质量+价值”双因子Smart Beta指数基金,华宝质量价值基金(501069)区别于其他指数基金最大的一点,就是它真正提炼并践行了巴菲特的投资策略——用合理的价格买入优秀的公司。在目前A股这样的环境下,这种“质优价廉”的策略理念一定能够带给你的惊喜,布局2019年,也许就是在合理价格之外,找到真正被“错杀”的好公司。