目前市场的焦点并没有围绕某一个板块,如果有,光伏属于暂时冒头的。

除了互联网外,食品饮料已经可以投入一些精力选择优质的标的。

对消费、医药这类成熟且规模巨大的行业,基金公司从不吝啬投入资源,所以指数基金并不一定是收益最大的类型,股票基金、混合基金遇到资金汇聚,业绩增长更明显,否则也不可能出现医药女神的称谓咯。

消费有两种:

一种是打着消费的名义,重仓白酒,占比动辄50%以上,如果看好白酒,我干嘛不直接买更纯粹白酒基金呢。

另一种是以可选消费为主,比如跨A港股两个市场的运动消费、传媒、免税、家装家居等。

前者还是传统消费品的逻辑,后者已经开始跳出白酒、家电的圈子,往新兴消费发力了。

其实,我之前买的深红利ETF,与传统消费基金的样本契合非常高,白酒比例有25%,其他权重股行业则分布于银行、家电、安防等,比定义的消费基金分散度要高一些。

所以,接下来如果买消费基金,我可能要选择第二种,目前有几个理想的标的,还需要再验证筛选,等选择好后,跟大家分享下。

今天就这样简单说下,早点休息,明天虽是周五,但有可能是一个不错的收尾。

……

1. 9月可转债投资日历

2. 9月2日指数基金估值播报

- 大盘:总体处于合理区间,市场分化,暂没有明显的结构性行情,短期内光伏、基建、互联网比较热。

- 新能源汽车、光伏、芯片:政策力度大,前景明朗,资金参与众多,但经过一轮结构热点,估值处于高估区间,安全边际低。建议:新仓风险高,老仓继续持有。

- 白酒、家电、食品:业绩稳定,但有一定承压,高点回落调整还未企微,估值处于合理偏高区间,值得关注。

- 银地保:安全边际高,长期处于极度低估区间,资金关注度低,行业成长性值得斟酌。

- 医药医疗:医药业绩相对稳定,集采压力影响大,目前处于高估区间,短期机会不明显;医疗前景广阔,行业跨度大,估值高,值得长期关注。

- 互联网:已达历史级别低估区间,行业面临政策风险,值得长期布局。

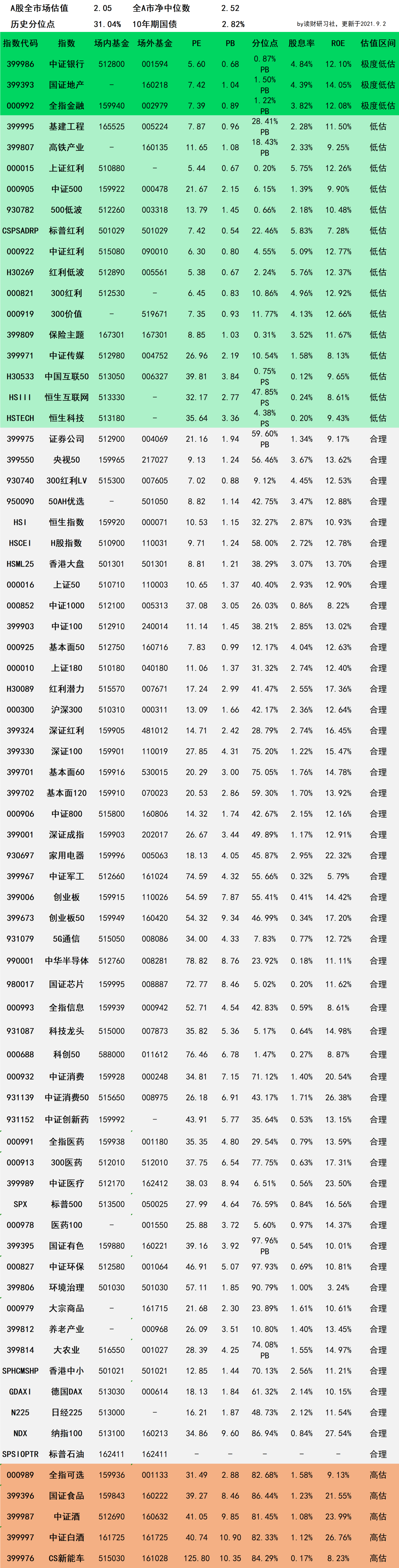

附第977期最全指数基金估值播报

指标说明:

1. 盈利收益率=1/PE*100%

2. ROE=净利润/净资产*100%(PB/PE粗暴计算)

3. 分位点:当前市盈率或市净率在历史数据中所处的位置(从发行计算)

4. -表示暂无或不适用数据

5. 周期指数分位点采用PB,已在估值表中标注

指数估值表说明:

1. 指数低估可能更低,高估可能更高,估值表仅供参考,非推荐;

2. 绿色为估值极度低估和低估区间,安全边际高,预期上涨概率大,具有极高投资价值;

3. 灰色为估值合理区间,适中,持有仓位继续观望等待,不买卖操作;

4. 红色为估值极度高估和高估区间,安全边际和投资潜在空间低,根据市场热度谨慎对待;

5. 指数估值表包含A股、港股、欧美、日本等股票市场主流指数,同时纳入石油大类资产;

6. 指数交叉评估维度:盈利收益率、市盈率、市净率和净资产收益率;

7. 历史分位点估值区间分布:

极度低估:V<10%

低估:10≤V<30%

合理:30≤V<80%

高估:80%≤V<90%

极度高估:V≥90

8. 部分指数采用绝对估值法,不适用以上指标。