对混基顶流大佬来说,当口碑不在时,嘲讽蜂拥而至。

最近一段时间,他们应该感受颇深。

资本市场,散户买你家的基金,绝对不是为了当你的爱豆,最终还是要以业绩说话。

年初张坤、刘彦春、傅鹏博等以业绩而闻名市场的基金经理,破圈而出,形成一股资本市场的“追星潮”。

但随着上半年基金排行榜出炉,这些大佬们不免有点赶不上趟,业绩有点滑铁卢。

也不怪他们,顶流基金经理管理的基金规模大多几百亿,船大难调头,仓位多配置在价投上,上半年业绩平平,堪堪跑赢指数,哪还有去年那种风光,导致很多人质疑。

就连兴全的谢治宇自己坦言判断错了市场。

这才过了半年,市场的声音已经从一个极端到另一个极端了,A股三十年,能做到一直业绩牛皮的基金有几个?

就算成立了17年之久的华夏大盘混合,成立以来业绩4042%,但今年在同类排名中也不过1280/1669。

说实话,每个基金经理擅长的方向不一样,资本市场不需要全才,多并不一定带来很好的回报。

像张坤多配置白酒和互联网龙头,这种确定性非常高的,只要公司的逻辑没变化,长期方向还是向上的。

但随着估值过高,转向二三线的细分龙头时,就不是那么回事了。

应该说,上半年机会集中在新能源、医疗和半导体芯片上,按照这些顶流基金经理的风格,怎么可能把仓位全都砸到这些板块上,在所难免马失前蹄,没跟上市场。

不过,下半年才开始,好戏等着开锣,我认为消费调整到位还有机会。

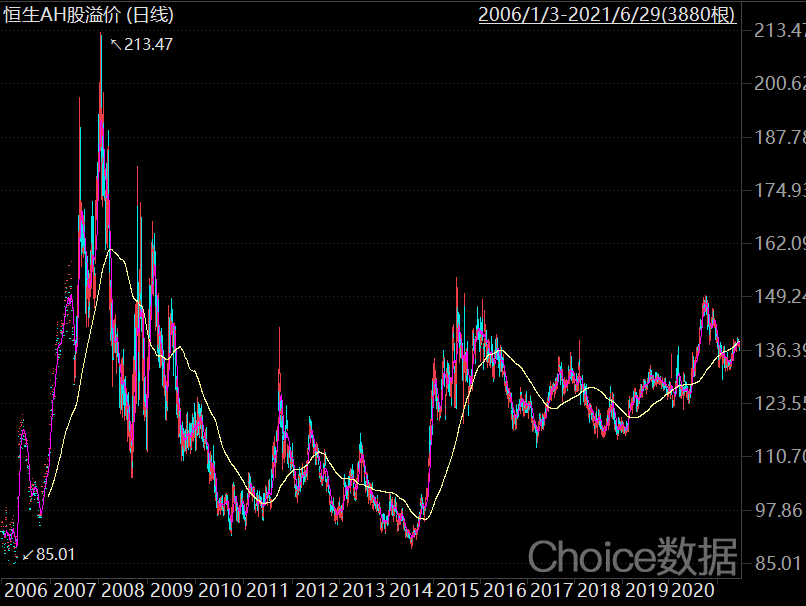

我看了下恒生AH溢价指数,已经到了138.12,一定程度上反映了A股确实比港股贵了38%。

如果有选择,尽量把资金配比权重也放到港股一点,现在互联网的龙头几乎都调整到了一定位置,随时可能回暖爆发,我觉得这个方向的确定性更高一些。

……

最近可转债比较充足,明天有1只上市,7月1日有3只上市。

捷捷转债今天上市,开盘达到130元就触发了临停,收盘144.20元,中一签赚440元。

虽然是大肉,但中签率并不高,大部分人还是享受不到的。

想要吃肉,还得找巨无霸的可转债,比如7月1日上市的南银转债,中签率0.029%,比捷捷高了10倍。

很可惜,连续上市的四只债,我都没中,运气差到爆,哎~

说回正题,明天三花转债上市,这也是一只肉签。

转股价值111.42元,正股价24.01元,转股价为21.55元。

当前溢价率-10.25%,预计每签可肉200~250元。

可转债有风险,注意谨慎操作。

……

1. 首批“场外双创50”指数基金、第二批“双创50ETF”获批

首批9只双创50ETF在6月15日获批,不到两周,场外双创50指数基金和第二批双创50ETF再次来了。

场内场外都有基金,既可以用股票账户买,也可以在场外定投了,看起来基金圈比较看重这块。

首批ETF已经募集完了,预计7月初上市交易。

2. 上半年公募基金发行1.58万亿

去年同期公募发行1.06万亿,同比大增49%,其中权益类基金发行规模1.2万亿。

也就是说,大家对A股还是比较看好的,否则不可能有多只基金日罄。

另外,像公募REITs、双创50ETF、恒生科技ETF等创新产品不断出现,大大丰富了投资工具。

3. 有关新能源主流车企排产计划,流传出一份报告。特斯拉6月产量持平4月,出口1.2万辆叠加渠道库存有望销量冲击2.7万辆;7月产量首次突破4万辆,但季度初主要安排出口,内销预计2000+;

蔚来:6月排产创新高,至8000+,7月冲击9000+

理想:6、7月份理想one改款排产超10000,环比5月翻番

小鹏:P7 6月份突破5000,7月冲击7000,下半年逐月爬升

五菱mini:6月排产约2.7万辆,7月提升至3万辆以上

长城欧拉:5月缺芯后6月显著恢复,产量提升至9000+,7月冲击全年新高。

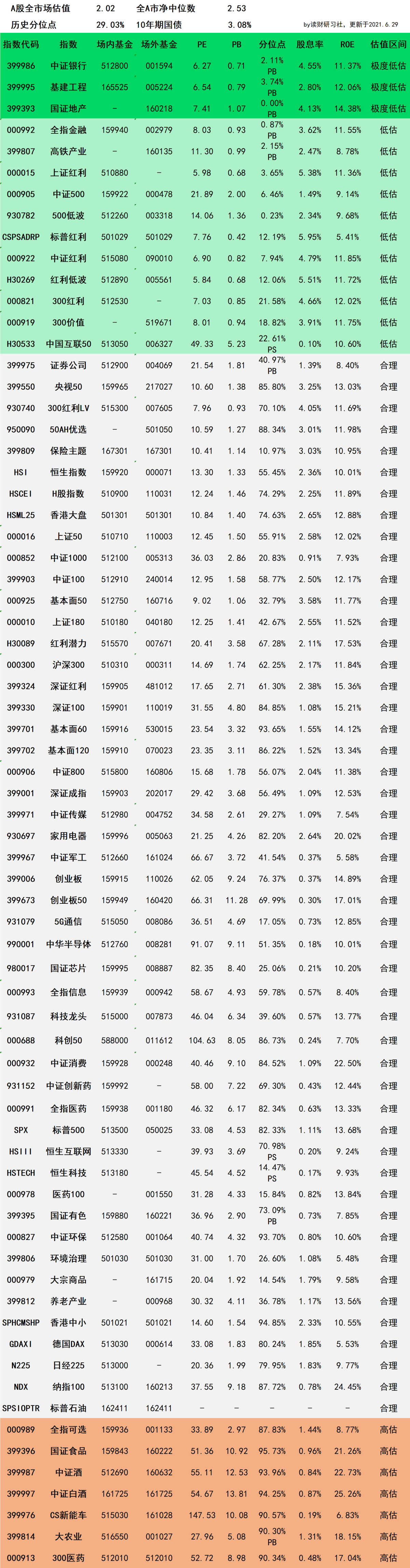

4. 指数基金指引表

鉴于不少朋友咨询指数的追踪基金,对照指数将场内基金和场外基金进行了整理。

比较知名的指数,跟踪的基金数量多达十几只,选择的并不一定是规模最大的,而是基于业绩、费率、规模综合下来,我认为比较合适的。

第937期A股最全指数基金指引清单

指标说明:

1. 盈利收益率=1/PE*100%

2. ROE=净利润/净资产*100%(PB/PE粗暴计算)

3. 分位点:当前市盈率或市净率在历史数据中所处的位置(从发行计算)

4. -表示暂无或不适用数据

5. 周期指数分位点采用PB,已在估值表中标注

指数估值表说明:

1. 指数低估可能更低,高估可能更高,估值表仅供参考,非推荐;

2. 绿色为估值极度低估和低估区间,安全边际高,预期上涨概率大,具有极高投资价值;

3. 灰色为估值合理区间,适中,持有仓位继续观望等待,不买卖操作;

4. 红色为估值极度高估和高估区间,安全边际和投资潜在空间低,根据市场热度谨慎对待;

5. 指数估值表包含A股、港股、欧美、日本等股票市场主流指数,同时纳入石油大类资产;

6. 指数交叉评估维度:盈利收益率、市盈率、市净率和净资产收益率;

7. 历史分位点估值区间分布:

极度低估:V<10%

低估:10≤V<30%

合理:30≤V<80%

高估:80%≤V<90%

极度高估:V≥90

8. 部分指数采用绝对估值法,不适用以上指标。