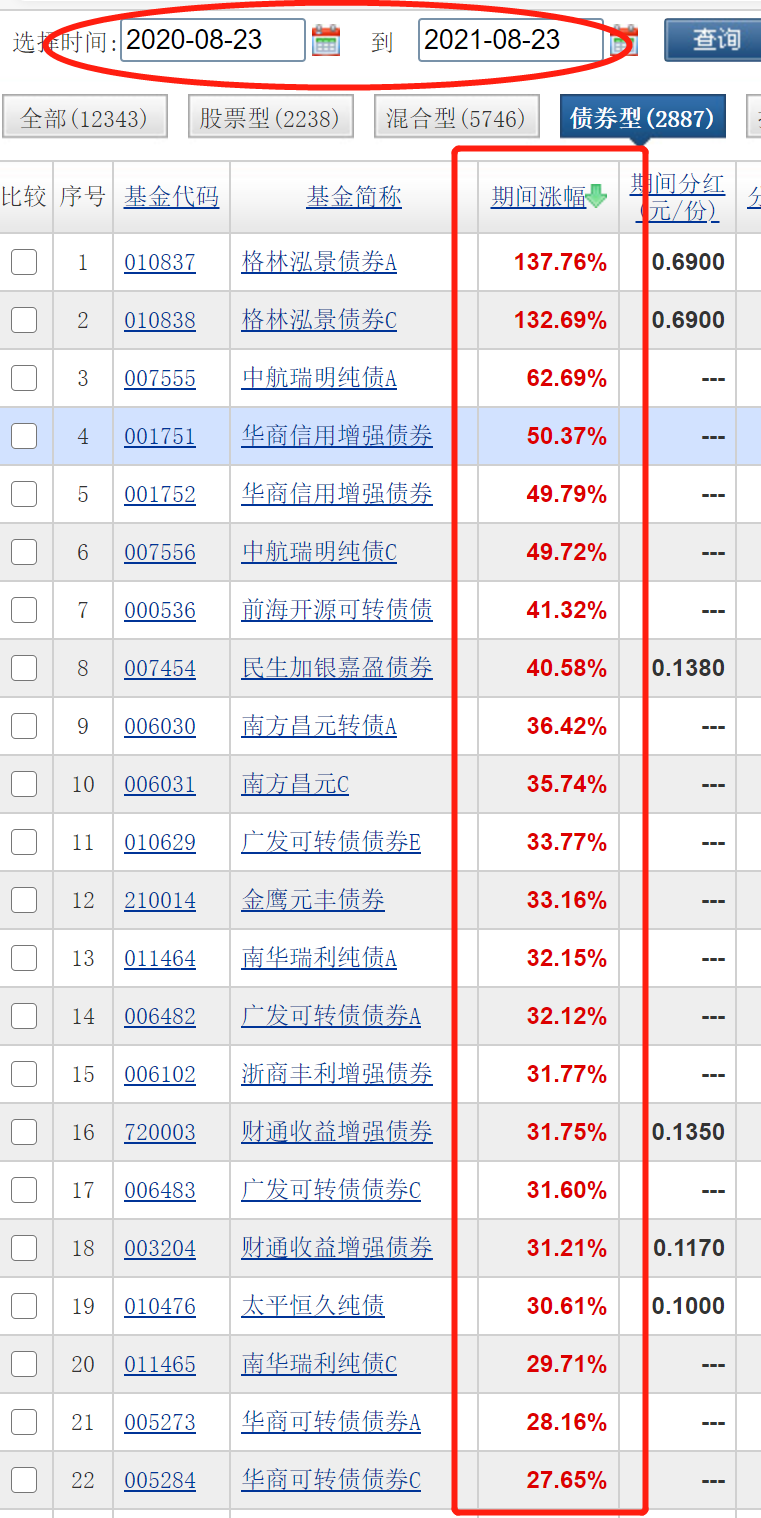

1年收益34.6%和48.68%,正是你看不上的债基 有不少小伙伴看不上债基,诟病这个品种有波动,市场涨的时候跑不赢股票型基金,市场差的时候还会出现浮亏。再加上跟混合基差距也好像不大的费率,觉得横竖不划算。 确实,在去年吃肉行情下,债基跟股票型、混合型比起来,实在不够抢眼。不过,在去年春节后因为疫情爆发,大家纷纷喊话抄底的时候,coco大举加仓了不少基金(刚好用年均收益率算法,2020年前就止盈了大部分),其中就包括部分债基。当时就想着给自己打底个安全垫,毕竟当时来说,谁也不知道会在年中开始大幅吃肉。 coco买入债基一般都直接当做储蓄来持有,或者说是“部分替代储蓄”,持有到我前段时间需要大笔资金的时候连续赎回,截图一两个益率如下: 这一个持有的时间是一年两个月左右。当时入场的时候适逢债基从高到低,后面持续负收益了一阵。那一段时间看到各种论坛都有人在叨叨,怎么跌了呀,一直跌啊?…… 如果心里把债基理解为保本产品,确实看到亏损是难受。 如果是后面买入时间比较迟的,收益更高些: 还有今年上半年入场的一只,持有4个月后收益如下: 显示收益当天是7月9日,买入时间底下有显示,是3月份中旬买入。 解释一下为什么截图的都是7月初的数据。因为coco上个月因为家里买大宗商品的需要,止盈了大部分资金。这些截图就是止盈之前的,这个月才重新配置入场,金额都很小,收益也不好看。大家知道的,上星期跌为主的。 债基有波动,其实也有牛熊市之分,好在债市的牛熊比股市转换更快,一般是1-2年就可以实现一轮牛熊转换。所以买高了也不打紧,持有一年半载,多数会回归正收益。比如你买入后恰逢市场低迷、或者一路走低负收益,忍一忍,只要不是垃圾债基,其实都是能扭亏为盈的。假如1-2年的牛熊更迭这么短暂且大多数回撤都那么低的情况,还不能接受,其实在投资心态上是非常欠缺的。要知道,多数从业经验超过5年的债基基金经理的回撤可以控制在-10%左右,但是股票型基金的回撤厉害的时候30%、40%并不稀奇。 所以今年的行情下,不少老牌基金经理上半年还出现负收益,持有部分债基可以实现10%甚至是达到30%的收益,确实是很让人心安的。你不能跟新能源、芯片比,我们总不能全部都持仓这些板块行业基金,对吧? 下面截图的是近一年,部分排名靠前的债基的收益(注意截图里面有可转债基金,跟债基的特点相去很远,这个网站并没有筛除掉可转债基金的功能) 30%也不少。 不过要强调,债基跟股票型基金一样,并不建议冲着近一年排名买入,基金经理的经验同样重要,业绩要好的同时,更看重基金经理的管理经验。 coco标题列举的1年收益34.6%和48.68%,分别是老牌顶流债基管理人张清华和过钧手下的产品。过钧的回撤是控制的比较差的,因为他喜欢配置高风险的股票等品种,但是一年收益可以17.43%。他手里还有另外一只仅配置30%左右的债券的基金,收益可以实现48.68%,回撤也远比普通股票型基金低。 张清华则手下管理的债基很多,coco以前写过关于他产品的简单测评。回撤大小跟持仓的债基比例直接相关,持债多,肯定回撤会小点,但是相应收益也没有其他几只跑得快。 这两位,管理年限都是在10年左右,深谙债券筛选,而在风险更大的选股上,其实也不逊色。加上债基特有的可以加杠杆投资,股债仓位可进可退,其实在普遍不被看好的市场行情下,能给持仓增添一抹亮色。 最后,在截图张清华某只债基近几年的收益数据,持有时间越长越红,收益越高。看完,你还会嫌弃债基吗?