普通公募基金在面向投资者募集资金时,通常都是按面值1元每份发售。可公募REITs却有不同的发行价格,例如目前已上市的高速公路类公募REITs,其发行价格分布在7-14元之间。

公募REITs遵循和股票IPO类似的发行定价步骤:一般先基于监管部门核准的发行份额数量,以REITs持有的基础设施项目在发行时点的评估价值为锚,确定单位基金份额的发行价格区间,然后根据网下投资者(即机构投资者)的报价和需求数量确定认购价格。

不难看出,公募REITs底层基础设施项目的估值是确定发行定价的重要依据。今天,我们就和大家一起聊聊公募REITs在发行阶段针对基础设施项目的定价方法。

目前在国内,不管是经营权类REITs还是产权类REITs,主要采用“现金流折现法”对基础设施项目在发行时点的价值进行评估。现金流折现法的计算逻辑在于,将基础设施项目未来预期能产生的运营现金流折算成现在的价值。

下面我们就从影响估值的三个最重要的因素收益期限、运营现金流和折现率说起,来进一步了解一下这种估值方法。

01

收益期限

即基础设施项目未来能够产生多少期的运营现金流。产权类REITs的收益期限,主要取决于基础设施项目的剩余土地使用期限,所以一般按照项目剩余的土地使用年限进行评估。经营权类REITs的收益期限,则一般按照项目剩余的经营年限进行评估。

02

运营现金流

即预测基础设施项目每期能够产生的运营现金流有多少。预期未来每期的运营现金流,需要综合考虑每期预计能够产生的运营收入,以及必须支出的运营成本、资本性开支等。

不同的基础设施项目在测算运营收入时所考虑的具体因素也不一样,但一般大体上都包括了服务量和服务单价两大方面。

例如,高速公路类项目的主要收入是向过往车辆收取的过路费,过路费收入通常由车流量和收费单价共同决定。其中过路费价格一般由政府定价,因此单价变化幅度相对较小。车流量则主要受沿线区域经济发展水平、车道数量、路网变化等多种因素的影响。

再如,产业园区类项目的主要收入为租金和物业管理费收入,其中租金收入占比较大。租金收入通常由出租率和租金水平共同决定,主要受到宏观经济形势、园区定位、产业发展情况、竞争对手等因素的影响。

03

折现率

即按何种比率将未来产生的运营现金流折算成当前的价值。站在投资者的角度来看,折现率是投资者在承担一定投资风险的情况下所期望的回报率。例如,假设有一笔5年后收回1亿现金流的投资,综合评估资金成本和项目风险之后,投资者当下只愿意付出5000万,那么其潜在要求的回报率就是14.9%(计算公式为[(10000/5000)^(1/5)]-1),这也是将5年后的1亿折算成现在的5000万所采用的折现率。

在目前的实践中,折现率虽然有不同的计算方法,但核心均在于既能够反映出资金的时间价值,又包括投资者在承担了额外风险后所要求的补偿。因此折现率的确定,除了考虑无风险收益率(例如国债收益率)之外,还会根据基础设施项目的所处行业、区域位置、具体情况等因素综合判断。

例如,对处于不同区位、同一类型的基础设施项目进行估值,所采用的折现率可能也会存在差异。目前已上市的“XXX仓储物流REITs”持有多个仓储物流项目,其中针对位于北京、广州等一线城市的物流项目所采用的折现率为7.5%-8%,而针对昆山、苏州及佛山等一线城市周边的物流项目所采用的折现率则为8%-8.5%。原因在于,市场预期一线城市的物流项目风险通常相对其他城市的较小,因此要求的投资回报率也会相对较低。

理解了上述三个重要的因素之后,我们来看看运用现金流折现法进行估值的具体步骤:

第一步,预测基础设施项目在未来一定期限内每期产生的运营现金流;

第二步,确定较为合理的折现率,将未来各期产生的运营现金流折算成发行时点的现值;

第三步,把各期运营现金流折算成的现值进行加总。加总后得到的,就是基础设施项目在发行时点的价值。

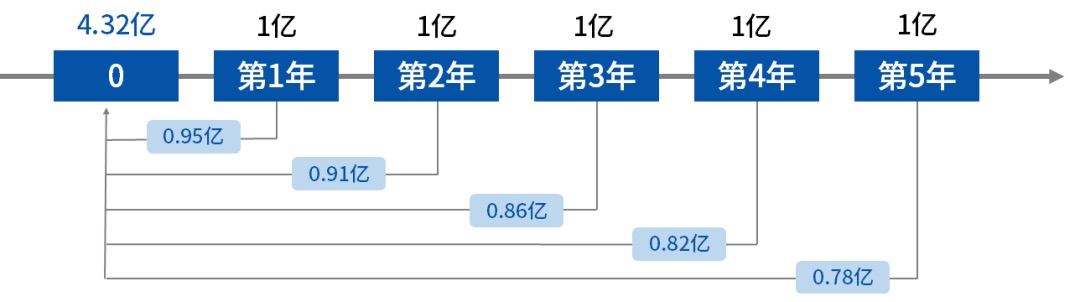

例如,假设一条剩余经营期限为5年的高速公路,预计未来每年能够产生的运营现金流为1亿元。折现率为5%,即第二年的1亿元等于现在的0.95亿元(计算公式为1/(1+5%))。以此类推,最后加总计算出来的当前价值为4.32亿元。

现金流折现示意图

对于投资者而言,我们需要知道,目前基础设施项目在公募REITs发行阶段的价值是基于多个不同的假设而评估出来的。总体而言,收益期限和运营现金流影响着未来现金流的多少,折现率则影响着未来现金流折算成的现值的大小。一个基础设施项目预期未来能够产生的现金流越多,采用的折现率越低,其定价就会越高,相应地投资者购买公募REITs的价格也会越高。反之亦然。

参考文献:

1.胡峰、张秀娟、李俊俊,《REITs产权类资产估值方法的实践探讨》

2.央广网,《促进资产合理估值 防范REITs市场风险》

3.中证网,《解析基础设施公募REITs发行定价机制和逻辑》

4.岳读债市,《公募REITs投资价值分析 ——REITs专题研究之三》

#REITs募资有望超300亿 要上车吗?#

$易方达深高速REIT(OTCFUND|508033)$