日前公布的美国7月通胀数据延续回落趋势,市场9月降息预期总体稳定,围绕着降息周期开启的美债交易逻辑有所升温。那么当下是投资美债的好时机吗?美债的结构性投资机会又该如何看?

美国7月通胀数据有序降温,打开降息空间

2024年8月14日晚美国劳工统计局发布美国7月通胀数据:1)7月美国CPI同比+2.9%(前值+3.0%),低于市场预期+3.0%;2)核心CPI同比+3.2%(前值+3.3%),持平市场预期+3.2%。3)核心CPI环比+0.2%(前置+0.1%),持平市场预期+0.2%。其中,住房、能源价格环比增速回升,但核心商品和服务通胀继续降温,从而指向居民消费及劳动力市场延续降温趋势。

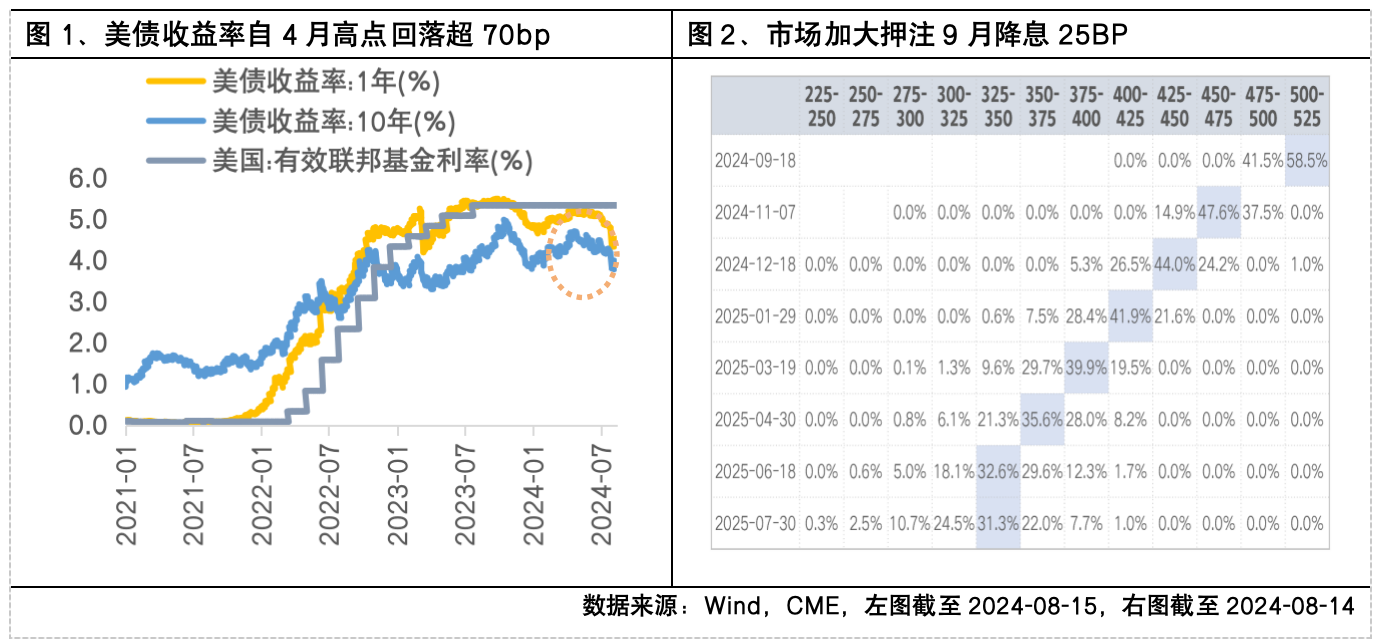

随着7月美国CPI数据验证美国通胀延续缓解,基本符合市场9月降息预期。美国通胀数据公布后,据CME数据显示,截至8月14日市场预期9月降息概率已达100%,但降息幅度预期有所调整,市场下调9月降息50bp概率,并押注9月降息25BP概率加大至58.5%。当前,全球已开启降息交易,目前1年期和10年期美债收益率已自4月高点回落超70bp,当降息趋近时,受益于分子端下行美债投资或进入到较好时刻。

降息落地前美债投资胜率高,或正暗示抢跑布局的好时机

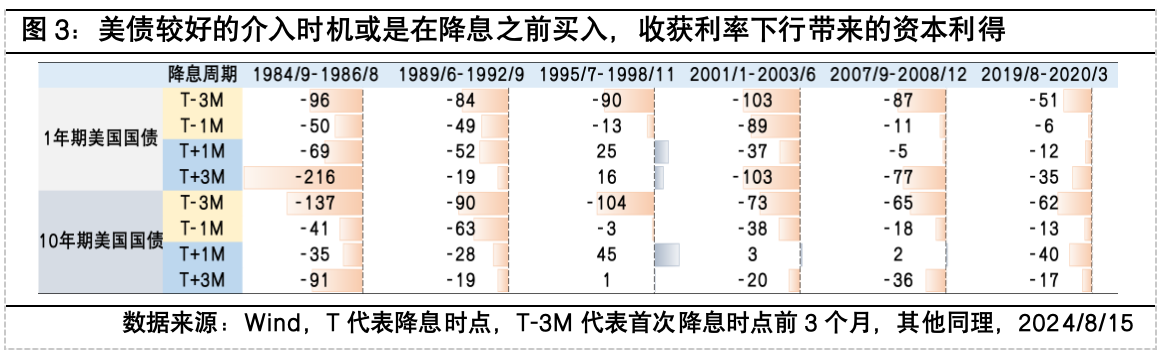

美联储降息箭在弦上,美债上车正当时。回顾海外最近6轮降息周期中美债收益率的变化,可以发现在首次降息前三个月内美债收益率就将提前开始步入下行通道,因而此时介入投资布局美债或是较好的收获资本利得的契机。目前市场已充分预期美联储9月首次降息或将落地,现在或不失为布局美债的较好时机。

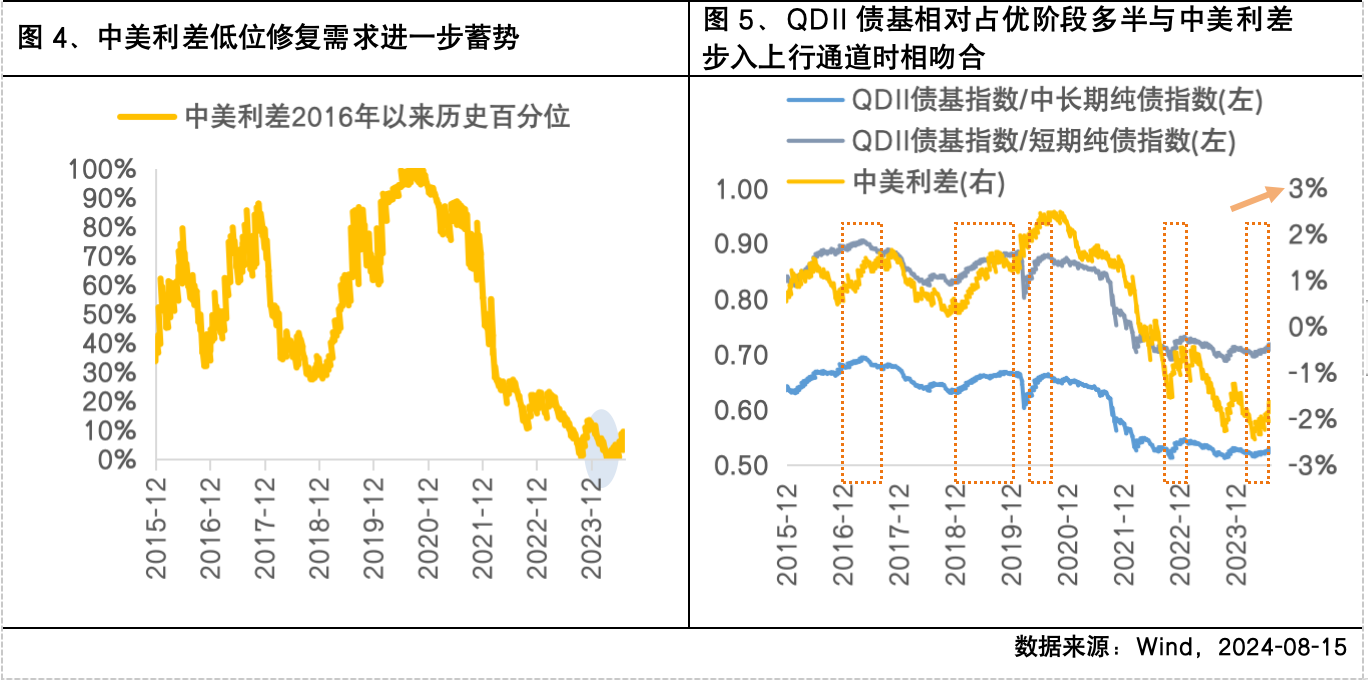

中美利差走势基本与美债占优走势趋同。由于2022年以来中美利差出现深度倒挂,目前中美利差已处于2016年以来较低百分位处,中美利差低位修复需求或在进一步蓄势。回溯2016年以来中美利差与QDII债基和国内债基的相对优势来看,QDII债基相对占优阶段多半与中美利差步入上行通道时相吻合,未来随着美联储降息周期打开,中美利差有望进一步收窄,彼时QDII债基表现或将优于境内债基,迎来较好投资时刻。

投资美债,买短还是买长?

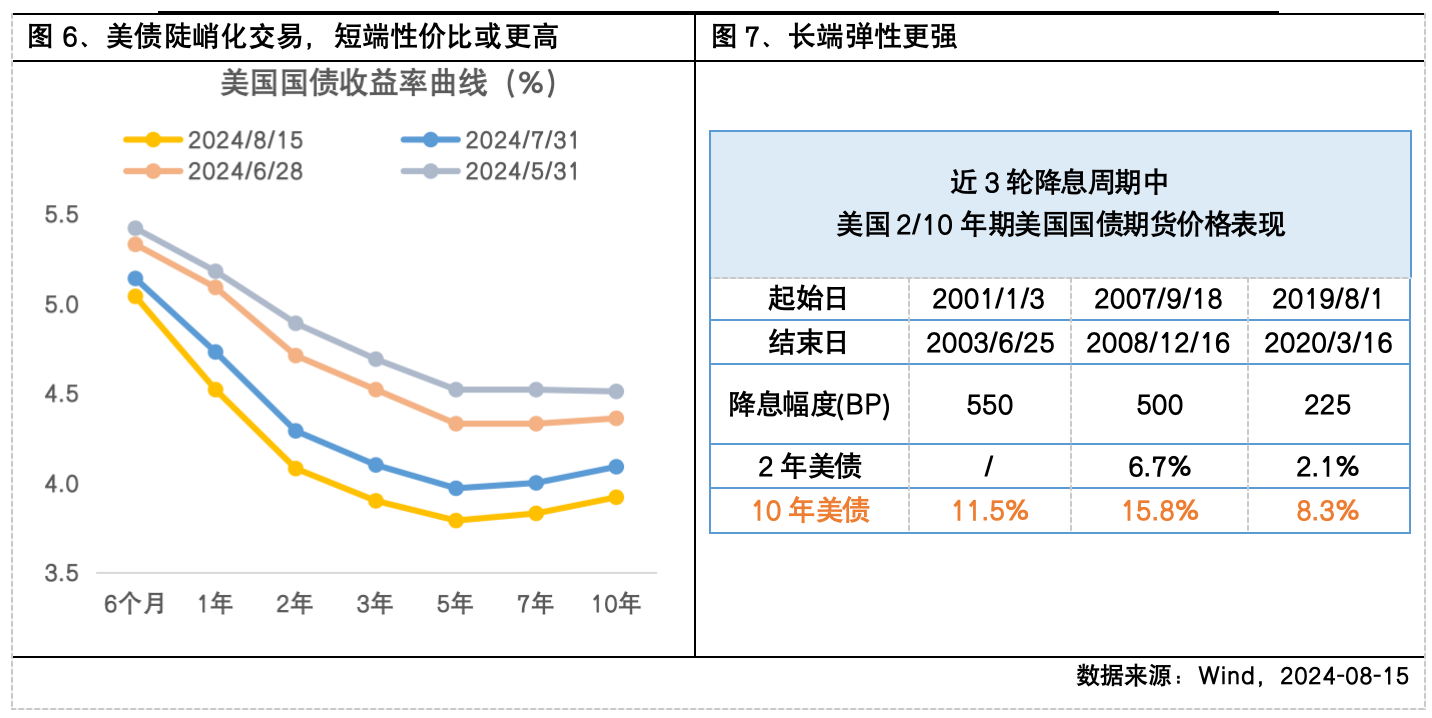

短端确定性或更强,长端在降息周期中弹性或更强。从确定性出发,如果采用持有到期策略以获取票息收益为目标,当前短期6个月、1年期美国国债可以提供5.04%和4.52%的年化收益,在足够高的票息下,投资短期限美债的风险收益比或更强。而若从过去三轮降息周期看,当降息周期开启后,长期限美债在降息周期内的收益弹性表现或更强,最近1-2个月美债市场的表现也是较好的印证。但在市场降息预期提升较快的当下,仍需理性看待长期限美债的投资价值。

$富国全球债券(QDII)人民币C(OTCFUND|019518)$

$富国全球债券(QDII)人民币A(OTCFUND|100050)$

$富国亚洲收益债券(QDII)人民币A(OTCFUND|008367)$

$富国亚洲收益债券(QDII)人民币C(OTCFUND|019709)$

#现货黄金刷新历史新高!##李大霄最新研判:2839或是历史大底##李大霄:市场转折点正在靠近了#

风险提示:以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,且可根据市场情况变化而调整。基金有风险,投资需谨慎,建议持有人根据自身的风险承受能力审慎作出投资决策。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

*以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,不预示基金未来具体投资操作,基金经理可在投资范围内根据市场情况进行调整。建议持有人根据自身的风险承受能力审慎作出投资决策。