在投资界中,“聪明钱”通常是指那些具备丰富经验的专业投资者。其中,A股市场的“聪明钱”主要分类为两类:1)以北向资金为代表的“外资”;2)以公募基金为代表的“内资”。“聪明钱”一般对市场的理解更全面,有更庞大的规模和资金资源,洞察其动向对普通投资者而言“大有裨益”。而在“聪明钱”中,百亿基金经理是其中的“佼佼者”,其当下的动向有哪些?对投资又有哪些启示?

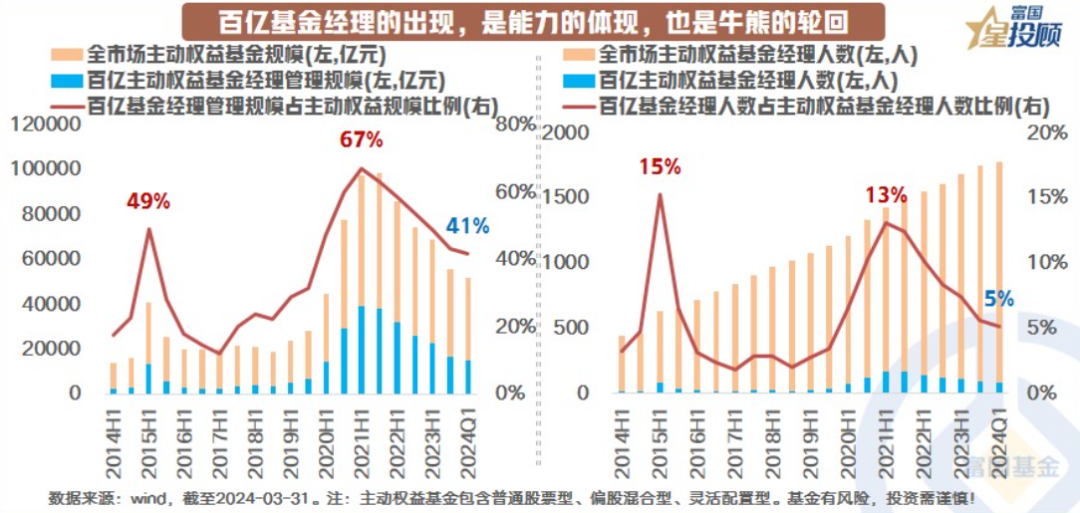

01 百亿基金经理的出现,是能力的体现,也是牛熊的轮回

纵观公募发展历程,基金规模的爆发与基金赚钱效应密不可分。其中,市场机会的爆发,是百亿基金经理出现的“矛”,如2014-2015年、2019-2021年的牛市中,百亿基金经理的数量和管理规模占比都较高。而超额的积累,则是百亿基金经理的“盾”,投资能力在牛熊的轮回中显现,最终沉淀为稳定的规模增量。截至2024年1季度末,市场中共有86位百亿主动权益基金经理,管理总规模1.5万亿,占全市场主动权益基金规模的41

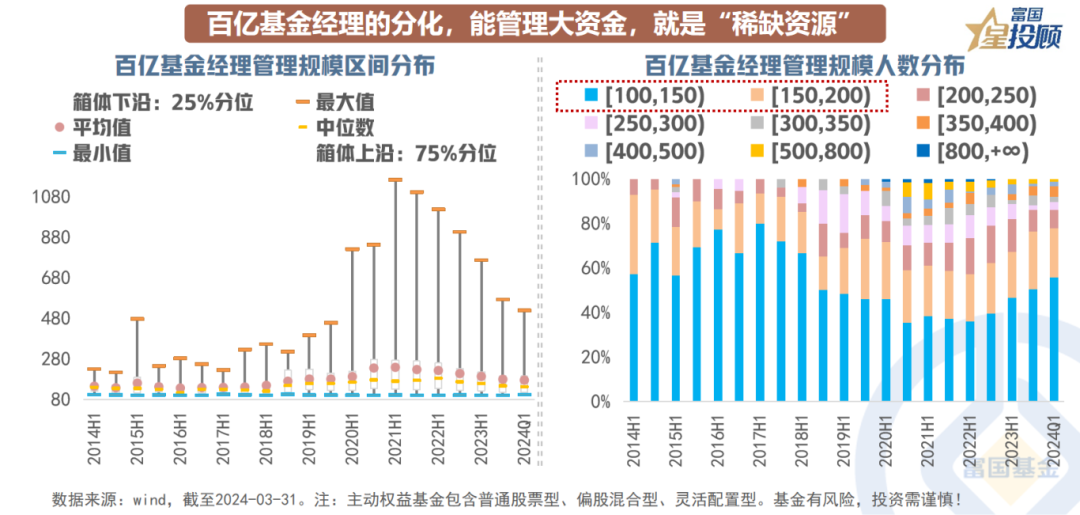

02 百亿基金经理的分化,能管理大资金,就是“稀缺资源”

这两年A股的震荡,给投资者注入了一个思想钢印:规模是基金经理的敌人。若从历史表现看,似乎确实有这样的现实。基金经理在规模上的分布基本上也呈现二八分化格局,50亿是一个“门槛”,而200亿则是能力的“分水岭”。某种意义上,跨越这个门槛之上的管理人创造的收益,主要来自于对行业和个股基本面的深度研究。在常见的规模边界之上的业绩,体现着基金经理真正的高度和格局。能管理大资金,本身就是一种“稀缺资源”。

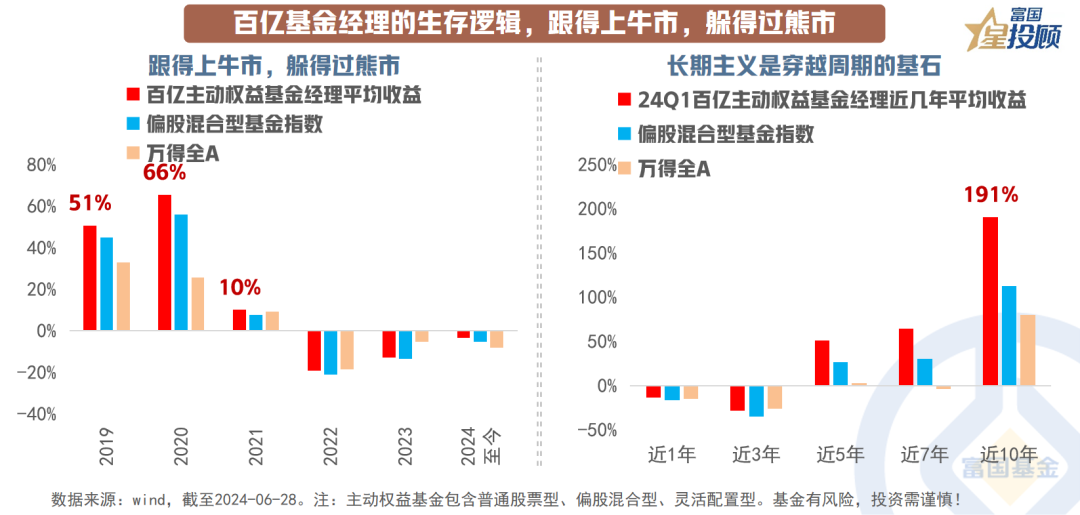

03 百亿基金经理的生存逻辑,跟得上牛市,躲得过熊市

在投资的世界里,长期主义被视为穿越市场周期的基石。这不仅是一种策略,更是一种理念,代表着对投资过程的深思熟虑和持久耐心。百亿基金经理们深谙此道,他们不被短期市场波动所左右,在经历了多个市场周期的洗礼后坚定地秉持长期投资的原则,从而在动荡的市场中保持稳定和成长,也为整个市场注入了理性和稳定的力量。

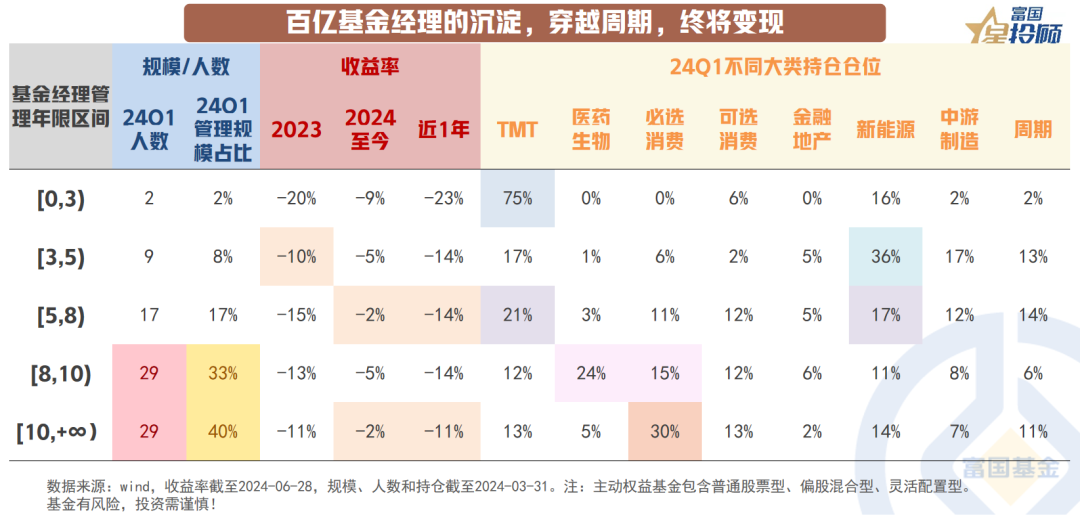

04 百亿基金经理的沉淀,穿越周期,终将变现

百亿基金经理中,“老”基金经理在人数和管理规模上,都存在明显的比较优势。其背后蕴含的投资逻辑是,“老”基金经理的业绩表现更有优势。一方面,越“老”的基金经理,经历了更长的市场周期,经验的变现是这个市场上宝贵的资产。另一方面,随着越来越“老”,多数基金经理放弃了单一行业的暴露,转而走向行业均衡。在长期的业绩积累中,周期终将轮回,能力圈的拓展,决定了百亿基金经理的路是否能走的更远。

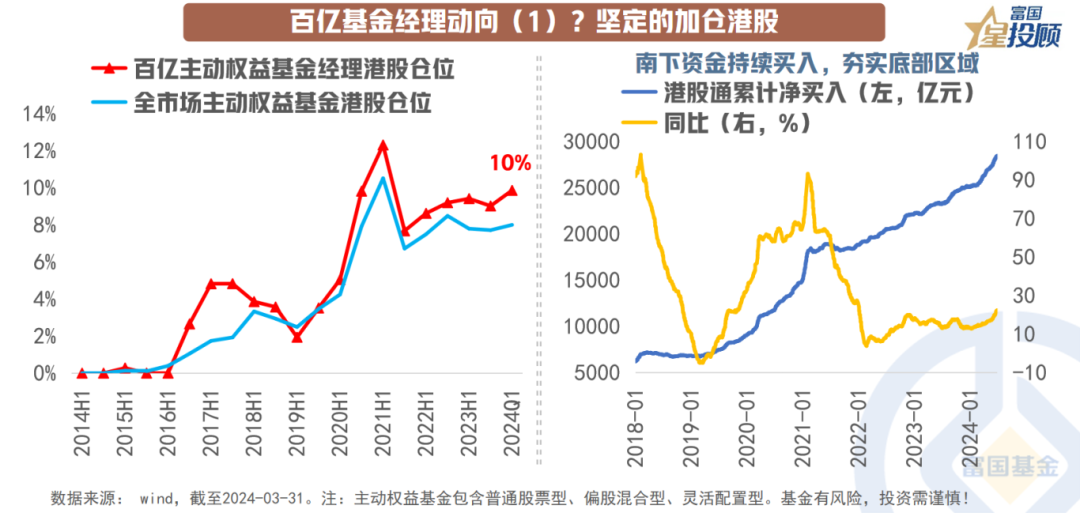

05 百亿基金经理动向(1) 坚定的加仓港股

与今年以来南向资金持续流入港股相呼应的是,百亿基金经理对港股的逆势加仓。百亿主动权益基金经理已连续5个季度加仓港股,截至1季度末港股持仓占比10%。一方面,相较于A股,港股在估值、调整力度,以及海外流动性宽松预期中更有优势;另一方面,港股在互联网、红利、创新药等行业中的“稀缺性”,也吸引了众多百亿基金经理。

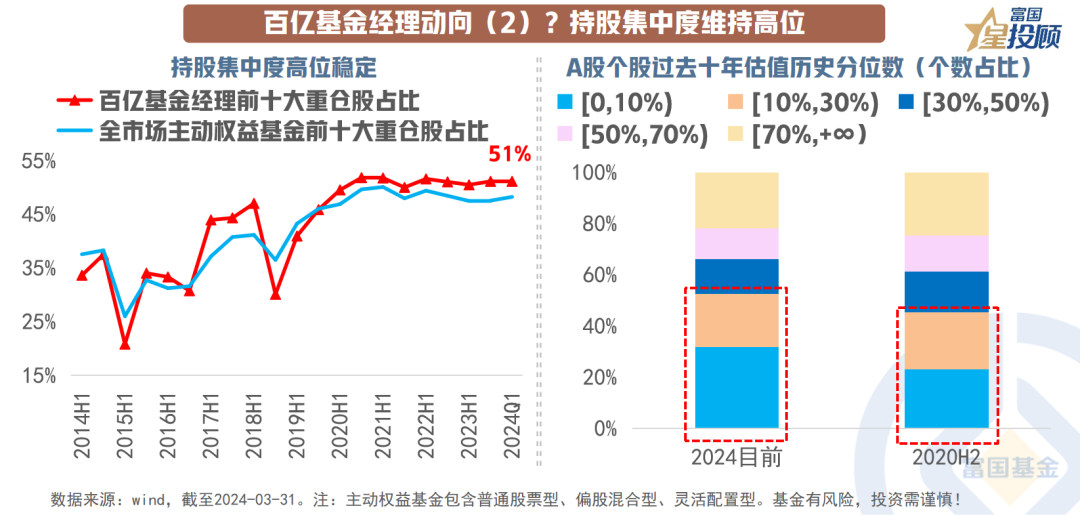

06 百亿基金经理动向(2) 持股集中度维持高位

2019-2021年,百亿基金经理的持股集中度不断上升,前十大重仓股占比由30%上升至50%,背后的核心逻辑是核心资产崛起带来的确定性机会。而在2022年至今震荡下跌的市场中,百亿基金经理并没有通过分散来应对市场的风险,而是将持股集中度维持在高位。一方面,低估的市场中,个股间的估值溢价被打平,选股有效性在提升;另一方面,政策监管的变化,也使得当前的投资环境发生了巨变,风险意识加强下选股正确性变得尤为重要。朴素的投资逻辑是,不懂的一定不买,选股要选更好的。

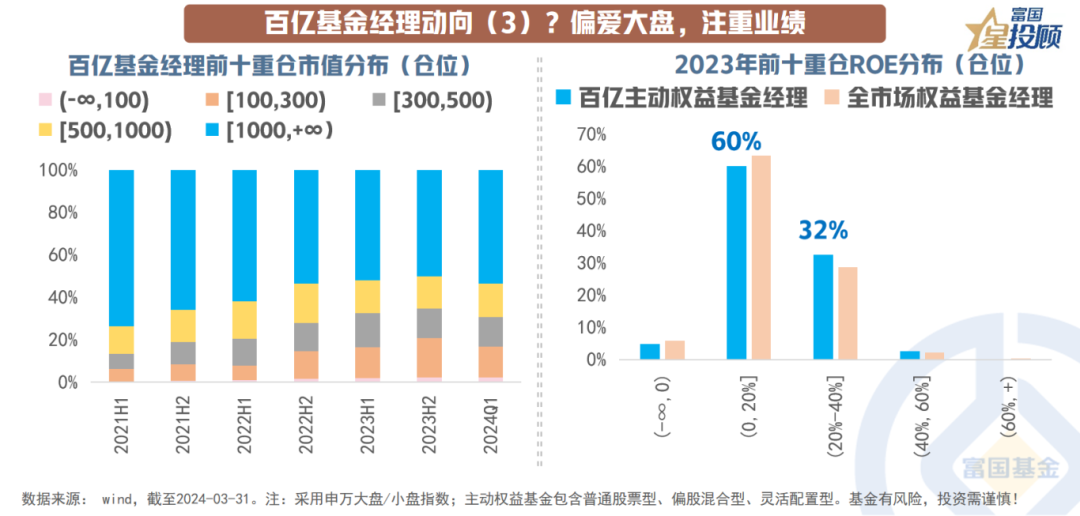

07 百亿基金经理动向(3) 偏爱大盘,注重业绩

买白马龙头股,一定程度上是选择了长期持有陪伴企业成长,赚的是企业成长的阿尔法,而不是博弈短期的不确定性。这与许多明星基金经理用长期思维克服短期波动、追求长期回报的理念似乎是可以相互印证的。当前截至2024年Q1,500亿市值以上重仓股的仓位占比合计近70%,百亿主动权益基金经理仍旧偏爱大盘风格。

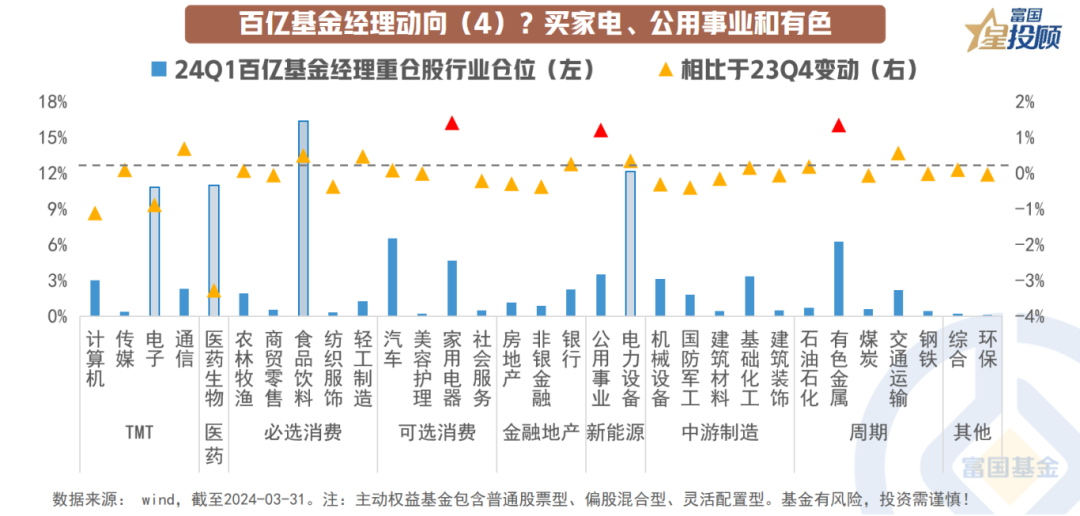

08 百亿基金经理动向(4) 买家电、公用事业和有色

白酒、新能源、医药“三剑客”,依然是百亿基金经理的重仓行业。但从2024年1季度的百亿基金经理的动向看,加仓主要集中在三大逻辑上:1)具备红利以及涨价逻辑的公用事业;2)具备价值重估和底部回升逻辑的周期行业;3)出海与内需共振逻辑下的家用电器。

$富国稳稳星稳健理财$

$富国守护星稳健理财$

$富国双子星股债均衡$

$富国中证红利指数增强C(OTCFUND|008682)$

风险提示:基金有风险,投资需谨慎。富国基金不保证基金投顾组合策略一定盈利及最低收益,也不作保本承诺,投资者参与基金投顾组合策略存在无法获得收益甚至本金亏损的风险。基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。