——均衡风格基金经理如何逆袭成功

前言:前文介绍《什么是均衡风格?》,还梳理对比了《19位均衡风格基金经理》。

我觉得有些问题还是没说清楚:

为什么均衡风格可以在这个市场上活的很久?

为什么基金经理不愿意彰显投资个性?

为什么19位基金经理中,有多位在公司担任投资总监等高管职务?

于是,我编了个故事。

-------------------------------------------------

假设基金经理叫李雷。担任研究员的时候,覆盖过金融、地产、基建、化工等行业,对宏观也有一定的理解。

干了6年研究员后,他开始当基金经理。他很希望做好自己的工作,取得好的业绩,回报公司和持有人信任。

以前只要做好自己板块的研究,现在要管理全市场基金。他还不太擅长其他行业。而且当年的市场行情,他擅长的行业又不在风口,怎么办呢?

他去请教前辈,获得了一个办法——紧跟基准!他的基准是沪深300,第一年,给自己定的投资目标是尽量战胜基准。

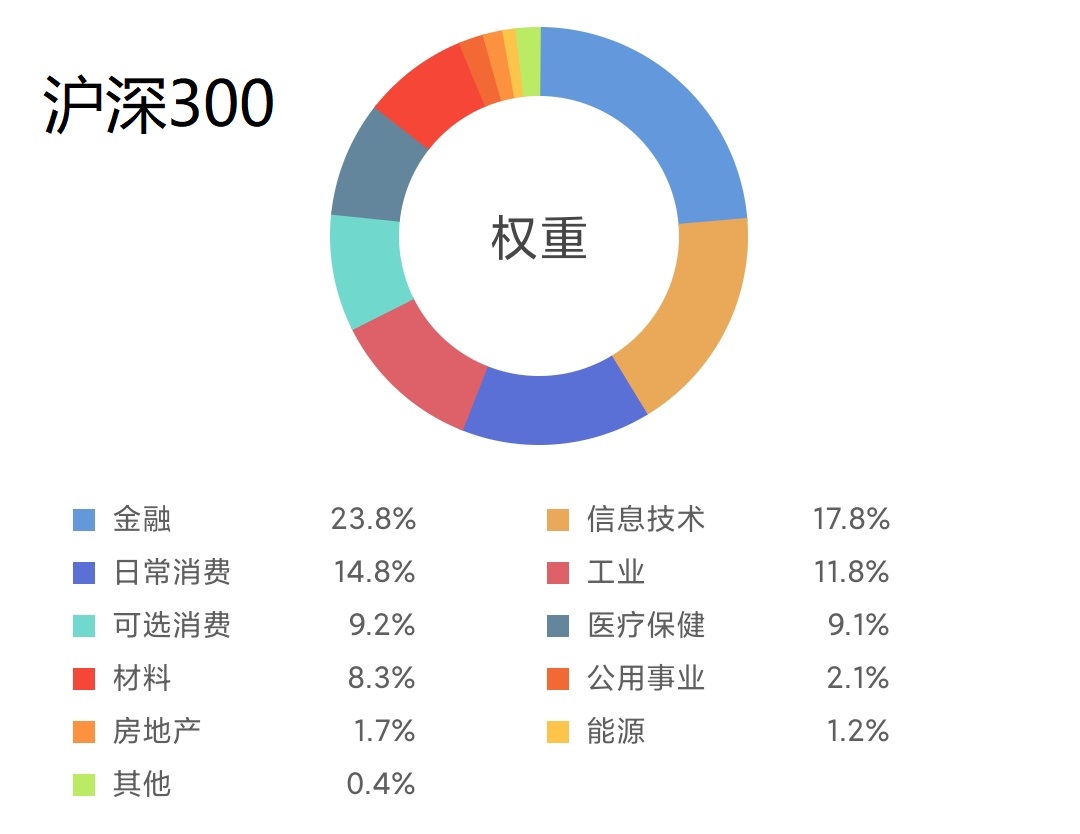

做研究员相当于是“帮厨”,做基金经理是“大厨”,首先要构建组合。于是他先打开沪深300的行业结构,发现是下面这个比例。他决定按照这个行业比例构建组合。

可是有部分行业,他还不擅长,怎么办呢?好在,当了基金经理之后,会有自家研究员以及卖方研究员,给他推荐股票。遇到不擅长的行业,他就听研究员的意见来挑选股票,或者参考基准的权重股。

比如,他不擅长食品饮料行业,这个行业在沪深300中的权重约为15%,其中主要权重股是贵州茅台6%、五粮液2%、伊利1.5%,海天味业1%。

研究员推荐的差不多也是这些,只是更推荐的泸州老窖,不推荐海天味业。

于是,他就决定在食品饮料行业这样配置:贵州茅台7%、五粮液3%、泸州老窖3%、伊利2%,一共15%。

在他擅长的行业,他就根据自己的理解进行选股。比如银行,大部分同行配的都是招行,基准里权重最大也是招行,但是他根据自己多年研究,认为当下宁波银行性价比更高。同样的,地产他选择配置了保利而不是万科,券商里配了东财而不是中信。

事实证明,李雷对自己擅长的行业判断是对的。不擅长的行业里他参考基准和研究员推荐选的股票也还不错。于是,第一年他就跑赢了基准,获得了相对基准的超额收益。

可是,李雷并不满意,因为他虽然战胜了基准,但是却跑输了同行,市场排名处于后二分之一。

第二年,他觉得跑赢基准还不够,必须要跑赢同类平均,才能算优秀的基金经理。

先前的问题出在:市场的风口是成长风格,新能源、半导体比较景气,金融、地产板块不景气,其他基金经理也都配置了比较多的成长股。可是他参照沪深300,成长板块配的太少,金融配太多,所以跑输。

所以,李雷改良了投资方法。不再参考沪深300配置行业,而是参考同行平均的行业配置。市场上有2000多名基金经理,他们一起的意见,就代表了市场平均水平。李雷找出上季度公募基金各行业平均配置比例(见下图)。

他决定按照上述比例来构建自己的基金组合。至于每个行业选什么股,还是按照之前的方法,采用基准权重股 + 研究员推荐 + 自己选择的形式。

在李雷的擅长行业里,他还是挺勤奋并且有一定能力的,可以通过选股获得超额收益。

在他不擅长的行业里,虽然他可能没有获得相对同行的超额收益(因为大家配的行业、个股和比例都差不多),但是他也不会跑输,这就相当于扬长避短,并且充分利用了团队支持。

第二年结束,他不仅跑赢了基准,还战胜了同行,排名市场前二分之一。

出道两年,李雷都实现了自己的既定目标,李雷很开心。不过他并没有满足,对自己还有更高的要求。因为他虽然战胜了同行,但是却战胜的不多。

这一年,他依靠对能力圈内几个行业(金融、地产等)的认知,获得了相对同行10%超额收益,但是这些行业只配了15%。其他行业由于是抄作业,没什么超额收益。所以他相对同行总共只获得了1.5%的超额收益。这一点点超额收益,并不能让他从同行中脱颖而出。

他进一步研究,发现这一年业绩排名靠前的基金经理,都是相比同行超配了新能源,甚至重配新能源的基金经理。明明他们选股并不算很强,但是超额收益却有很多。

正好,这一年他也在不断的学习,提高了对新能源和半导体行业的认知,现在可以说,这两个行业也在他的能力圈内了。

第三年,李雷又迭代了自己的组合构建方法,他不再参考同行的行业配置来构建组合,而是敢于在部分自己看好的行业超配。

这一年,他主要配置了新能源汽车,半导体,光伏,消费电子,先进制造等行业,还配了点医药和消费。

配了七八个行业,他觉得应该已经够均衡和分散了。并且,这一年,他都在加强学习这些行业,提高了认知,扩大了自己的能力圈,他对自己的选股有信心。

第三年结束,李雷不仅跑输了同行,还跑输了基准.....

因为这一年市场风格切换了,他配置的行业表现较差,跑输市场,他没有配置金融、地产,基建,顺周期等行业,反而表现较好。

虽然在他配置的行业中,他通过选股和努力学习,战胜了行业里的平均水平,获得了选股的超额收益。但是由于行业偏离,行业配置的超额收益亏太多。他整体还是跑输了市场平均,

李雷倍感压力,承受了激进的代价。他意识到,过度的行业偏离可能也是一种赌博。虽然选对行业可以获得好的收益,但是如果选错,也会表现很惨。

自己并不是对每个行业都很了解,他只看到了这些行业的好,但是他没有意识到其他行业的更好。然后他又没有配置那些行业,错过了市场的主线。

他以为自己配了七八个行业,还是算均衡风格,其实他选的行业,集中于成长风格,在成长因子上暴露过多,根本谈不上均衡。

前两年辛辛苦苦积累的一点相对基准的超额收益,第三年毁于一旦。现在3年累计业绩反而还跑输基准了,正好又遇上业绩考核,公司管理层和基金持有人都给了他巨大的压力,规模缩水,收入下降。

第四年,李雷深知首要任务是保住饭碗,而不是排名争先。

他迷途知返,重回第二年的组合构建方法,按照偏股基金的平均行业比例来构建组合。

他还规定自己,除非很看好、很有把握,才能做一点行业偏离,但是一个行业最多不会超过15%,大部分时候参照市场平均,保持行业中性。

除了参考同行的行业配比,他也会参考别人的选股。比如,这一年新能源行业,跌下来之后又有了性价比,市场平均配置了12%,其中宁德时代8%,比亚迪4%。

虽然他很看好新能源,但他也只配置15%,不会太激进。虽然他现在比较擅长新能源,根据李雷的研究,他更看好新宙邦和天赐材料今年的业绩爆发。

但是稳妥起见,他也只会这样配置:宁德时代5%,比亚迪2%、新宙邦4%、天赐材料4%,不能与同行差别太大。

并且,在与买方和卖方研究员合作3年后,他也越来越有经验,知道哪些研究员比较厉害,推荐的股票好,哪些研究员推荐的股票一般。

对于那些他不擅长的行业,即使自己判断不了哪个股票更好,他配置自己信任的研究员推荐的股票,也能获取一些超越同行的超额收益。

第四年结束,这一年市场风格来回变换,大起大落,那些成长风格、价值风格、以及趋势\景气度风格的基金经理业绩都表现不太好。

李雷依靠均衡的行业配置,出色的选股超额收益,获得了行业前四分之一的排名,公司和持有人也比较认可,收入提升。

李雷终于慢慢建立起了一个成熟的投资框架,他也认为自己的投资开始慢慢步入正轨。

后续,对于他来说,只需要做好三件事就行了:

继续参照市场平均行业比例构建组合,根据自己的理解,适度增减一部分行业或风格的暴露,获取行业超额收益,但是绝对不会激进。

加强行业学习,补齐短板,扩大能力圈,争取在更多行业获得选股超额收益。

在自己不擅长的行业,参照同行选股,加强与研究员配合,底线是不跑输平均,力争也获得一点选股超额收益。

故事到这里就快要结束了,之后李雷基本上每年都能获得前50%至前20%之间的排名。

虽然他从来没有单年排进前10%,但是到他任职的第6、7年时,他的累计收益排名已经可以稳定在行业前10%了,还获得了一次五年期的“钻牛奖”。

名气逐渐扩大,收入也逐渐提升,到第8年时已经可以排进前5%了,公司的领导和同事也都非常认可,提拔为了公司管理层。

成名后,李雷经常接受访谈,在谈及自己的投资理念时,他经常这样说:

很多人认为只有敢于重仓才能取得瞩目的业绩,但是A股市场的风格切换很快,每一年的风格和表现最好的行业都不太一样,你有多少次精彩表现都不重要,重要的是一次致命错误就够结束游戏了。

极端业绩,一定是在某些地方赌,在某个行业的权重配到30%甚至50%,波动会非常大,某个时间段会表现得很好,在某个时间段有很大的压力,我是回避这些行为的。

我不希望组合过于极致。组合里的市值分布、估值分布、ROE分布都非常均衡,单个行业不会超过20%,不追求组合的锐利度,不会让组合过度暴露在某种风格或行业上。

但我也不会太分散,如果组合里有超过100个股票,就是撒胡椒面了,最后跑出来可能跟指数区别不大。

我不会去猜测市场风格,从不为自己的投资风格和持仓标的打标签。风格的优劣,许多都是用后视镜分析讨论出来的,只有用平衡的投资框架去应对市场的变化,才能比较从容。

风格切换,对于专业的投资者来讲都很难把握的,成功率非常低。 均衡是投资中免费的午餐,可以对冲掉行业的贝塔,获得稳健的阿尔法。

我的投资方式,代价就是要对许多公司和行业都能够深入研究,需要强大的研究支持,自己也要覆盖足够多的好公司。

我一直用“木桶理论”要求自己,决定长期收益率的是最短的板,要成为一名优秀的资产管理人,就必须不断的学习、补短板,提升综合能力。

基金经理的本质就是要给持有人赚取收益。我希望带给持有人的是比较好的风险调整后收益,让我的基金在不同市场环境下的表现还不错。

我们公司不允许基金经理都只有一两个行业,如果是赌一两个行业,在我看来不是专业的投资者做的事情。你怎么知道你赌的就是对的?

我们对市场要有敬畏之心,对某个行业有自己的看法,但你要想,我赌那么大,万一错了怎么办?这个错误能不能承担?

市场经常会把你的很多观点击得粉碎,将时间拉长,你会发现很多时候市场是对的。

风格均衡一定在大部分时间段表现的不温不火,如果你做的好,长期表现更好一些。

年轻的时候,我老担心淘汰,要追求排名,后来我发现,只要每年能排进前二分之一,长期来看就会有个很好的排名了。

-故事完-

Ps:本文没有映射任何基金经理,请不要对号入座。访谈部分杂糅了多位均衡风格基金经理的访谈。

欢迎大家持续关注我们。

如果觉得文章有用,希望大家“点赞、评论、转发”三连支持我,谢谢大家!