若要说最近最火的指数,那非中证A500莫属。

来自渠道的不完全统计,首批20家进入发售的中证A500指数基金受到资金追捧,整体销售金额或超过500亿元,若算上最新首批中证A500ETF超过653亿元的规模,中证A500指数相关产品问世不到两个月其整体规模已然超过1100亿元规模,市场热度极高。

中证A500走红有多方面原因,我认为其中最重要的一点就是中证A500指数本身较为优质,具备行业均衡中性、基本面良好等特征,市场认知度与认可度均非常高。

有鉴于我之前就已经写过一期较为详尽的对指数的介绍,所以这里我就不多赘述指数本身的情况了,仅对指数做一些补充性的说明。

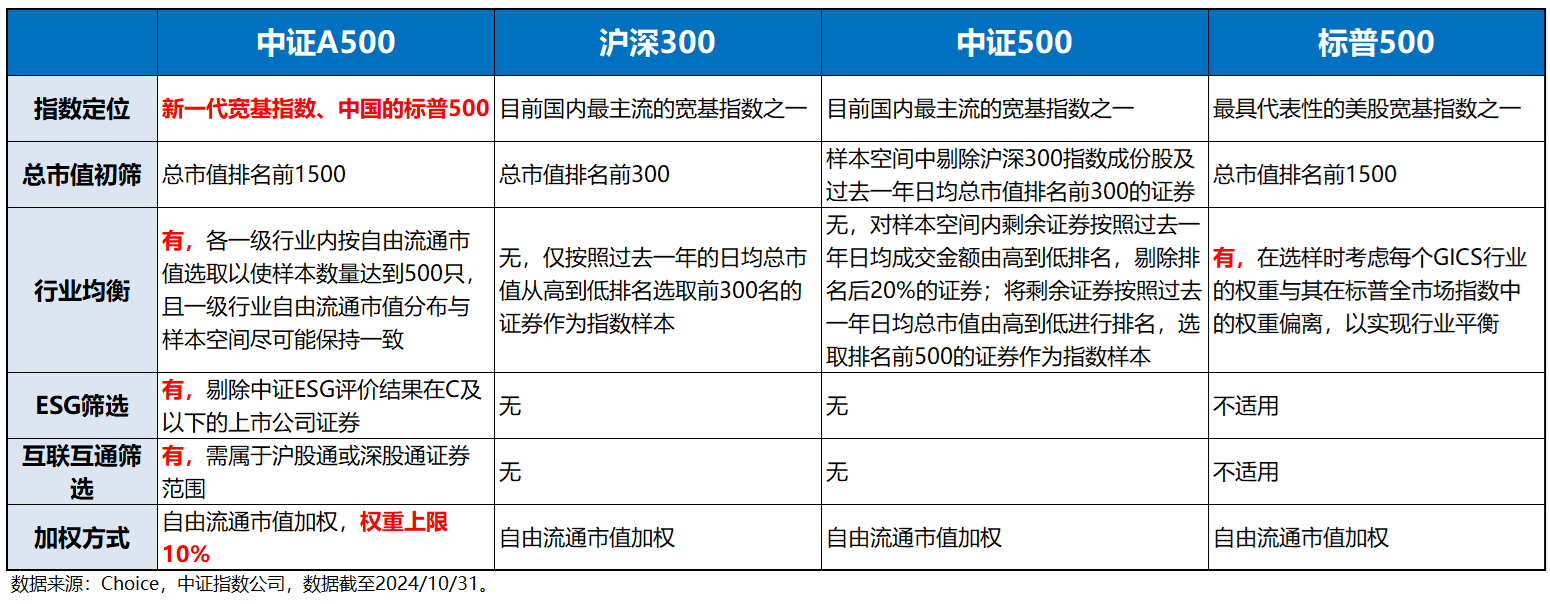

第一点,中证A500指数作为新一代的宽基指数,其对全市场的代表性更强。

这一点从其科学合理的编制规则上便可见一斑:跳出传统宽基以总市值作为单一筛选标准的局限,以自由流通市值选样,并设置10%权重上限,行业均衡中性,考虑可持续发展(ESG)和互联互通等,从多个角度丰富了指数的定位,当之无愧是中国版的“标普500”。

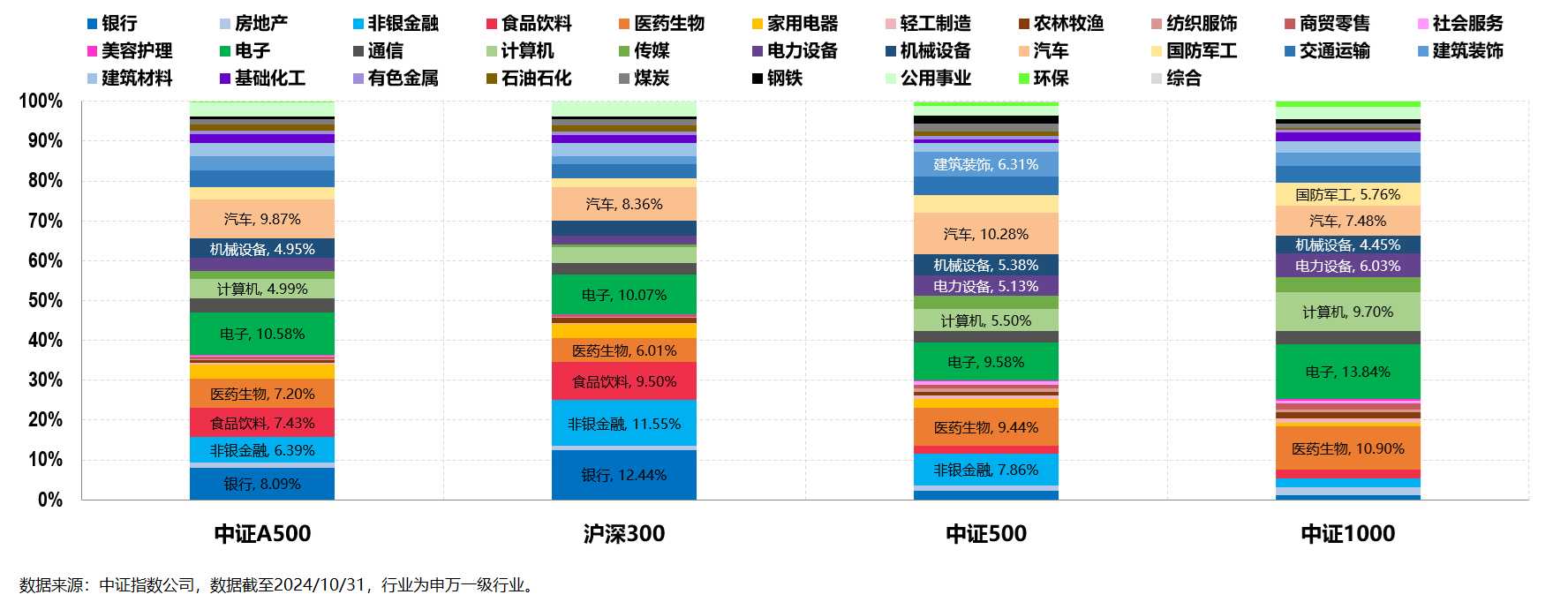

第二点,中证A500指数成分股行业均衡,风格均衡偏成长,市值规模偏大中盘。

相较于沪深300、中证500和中证1000等主流宽基指数,中证A500在行业上较为均衡,既不像沪深300一样偏重大金融、食品饮料,也不像中证500和中证1000会更偏向TMT、医药生物、新能源(车)产业链等偏成长的板块,整体在金融、消费、科技、制造和周期五大板块分布更为均衡。

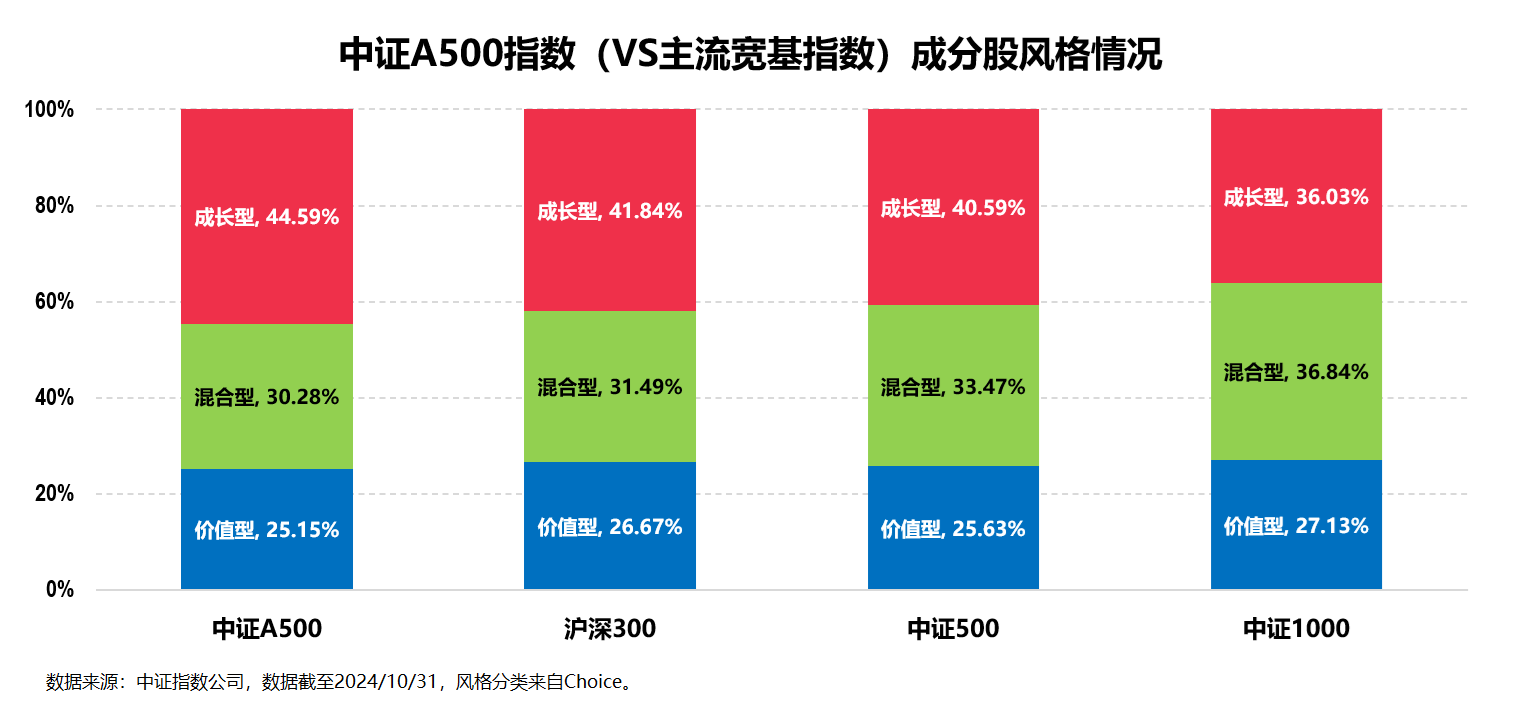

从成分股风格上来看,在整体都较为均衡(价值和成长均衡)的前提下,中证A500指数是其中成长风格最为明显的指数,这也与其更聚焦“新质生产力”等经济发展新趋势和长期价值投资的理念相符合。

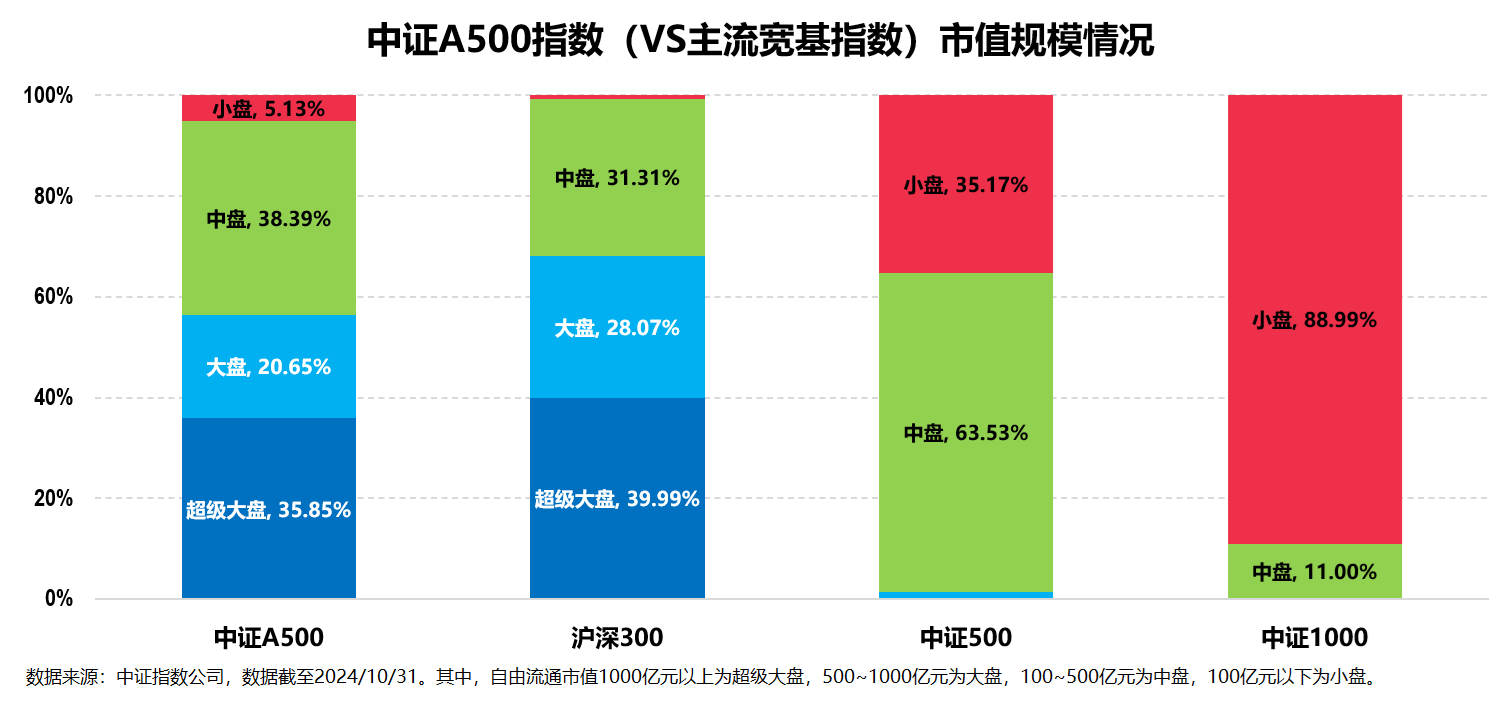

从成分股的市值规模上来看,中证A500与沪深300最为接近,整体以大中盘为主,和以中小盘为主的中证500和以小盘为主的中证1000差异较大。

以上的这些特征,不仅使得中证A500对全市场的代表性更强,同时也使得中证A500(相较于沪深300而言)更适合用量化增强的方式(也即指数增强基金)来做投资。

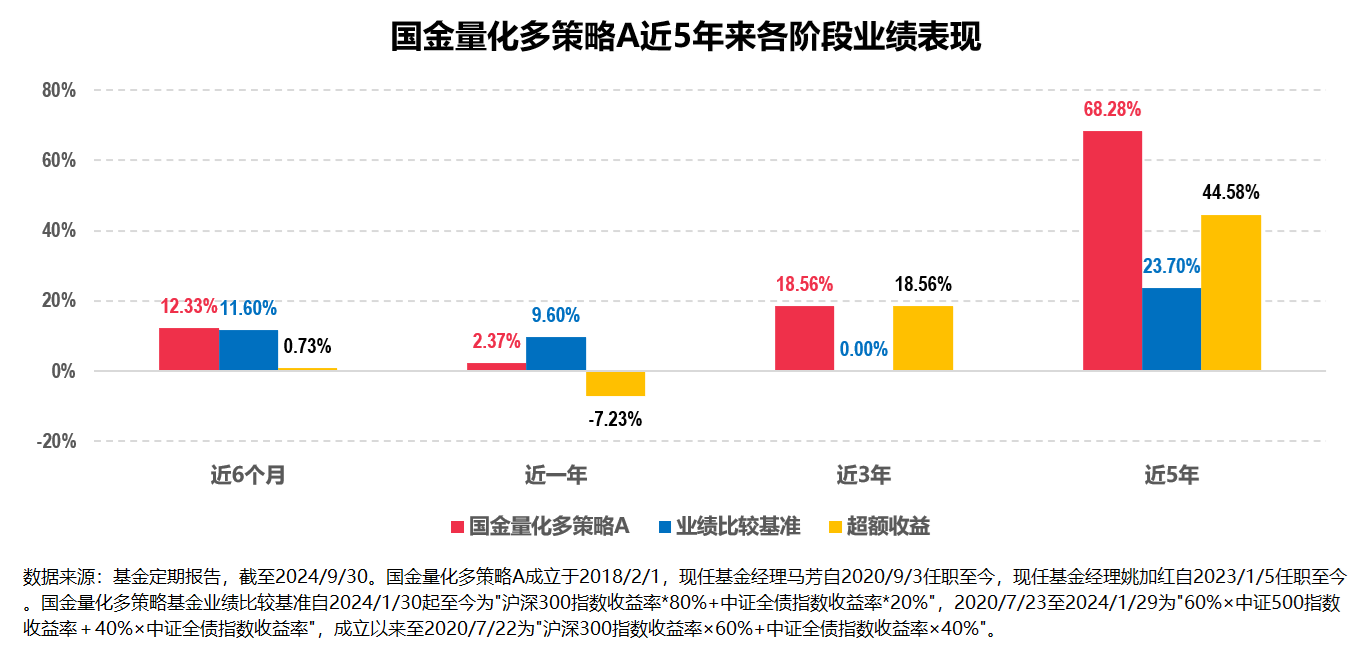

我一向都认为指数增强基金是我们投资指数的更好路径,这里简单给大家看个对比:

如果说纯被动管理因为缺乏灵活性而无法应对市场变化的话,那么纯主动管理则会因为太过灵活而缺乏可控性,而指数增强基金则正好提供了一种既有被动管理又有主动管理的“折中”投资方式。

比较常规的指数增强基金一般都是在跟踪标的指数的基础上(80%必须为指数成分股且有跟踪偏离度和跟踪误差上的要求),基金经理通过量化手段进行一定程度的主动选股或市场时机判断等,以追求标的指数的超额收益为主要投资目标。

请注意,这里最重要的一点就是需要基金经理具有较高的投资水平和判断力,或者最好说有一套已经被实盘验证有效的量化投资策略。

市面上其实已经出现了中证A500的指增产品,这里就给大家介绍其中一只独具特色的指增产品——国金中证A500指数增强(A类:022485;C类:022486)。这只产品的拟任基金经理为姚加红。

讲到这里,我们先来简单看下国金基金在量化投资上的实践和实力。

国金基金作为国内较早布局量化业务且将量化投资写入核心战略的公募基金公司,早在2013年起便开始搭建量化投资体系,历经多轮牛熊变迁,公司始终保持对量化投资的投入和建设力度。

公司旗下量化投资团队的核心成员均出身于知名院校的经管、计算机专业,具备“金融+IT”复合背景,管理经验丰富。国金中证A500指数增强这只产品的拟任基金经理姚加红,正是这支量化投研团队的核心领军人物。

从工作履历上来看,姚加红现任国金基金量化投资中心总经理,北京航空航天大学硕士,拥有20年金融从业经验(其中9年投资管理经验)。姚加红兼具金融(理论基础)和IT(编程实现能力)背景,

在量化投资领域沉淀多年,擅长运用机器学习方法,构建多周期、多品种的择时以及选股人工神经网络预测模型。

事实上相较于市面上其他基金公司,国金基金的量化投资还是很有特色的:

一方面,其量化投资不同于市面上更常见的人工投资经验的机器化实现,而是采用机器学习技术“自上而下”构建选股模型。在风险模型约束下,紧密跟踪基准,严格控制运作风险,并根据各个子模型一定时期内的表现情况对其迭代,提高整体模型的适应能力,其目标是取得持续稳定的超额收益。

另一方面,其量化策略整体以基本面数据为主兼顾市场情绪数据,选股模型不仅从盈利和营业收入等角度评估上市公司的价值和成长性,同时也充分考虑市场情绪等因素为标的合理定价。模型使用的输入变量的数据构成主要是财务基本面和量价类数据等。

国金基金的这套脱胎于其成熟公募专户策略的量化策略不仅为日益繁荣的量化公募市场提供了多样性选择,同时还具备其独特优势。

众所周知,专户产品多以绝对收益为导向,对策略超额的稳定性和持续性要求比较高,这一点经过其8年多的实盘运作早已得到充分证实,而国金基金旗下公募量化产品运作两年多以来的超额收益也进一步体现了该特征。

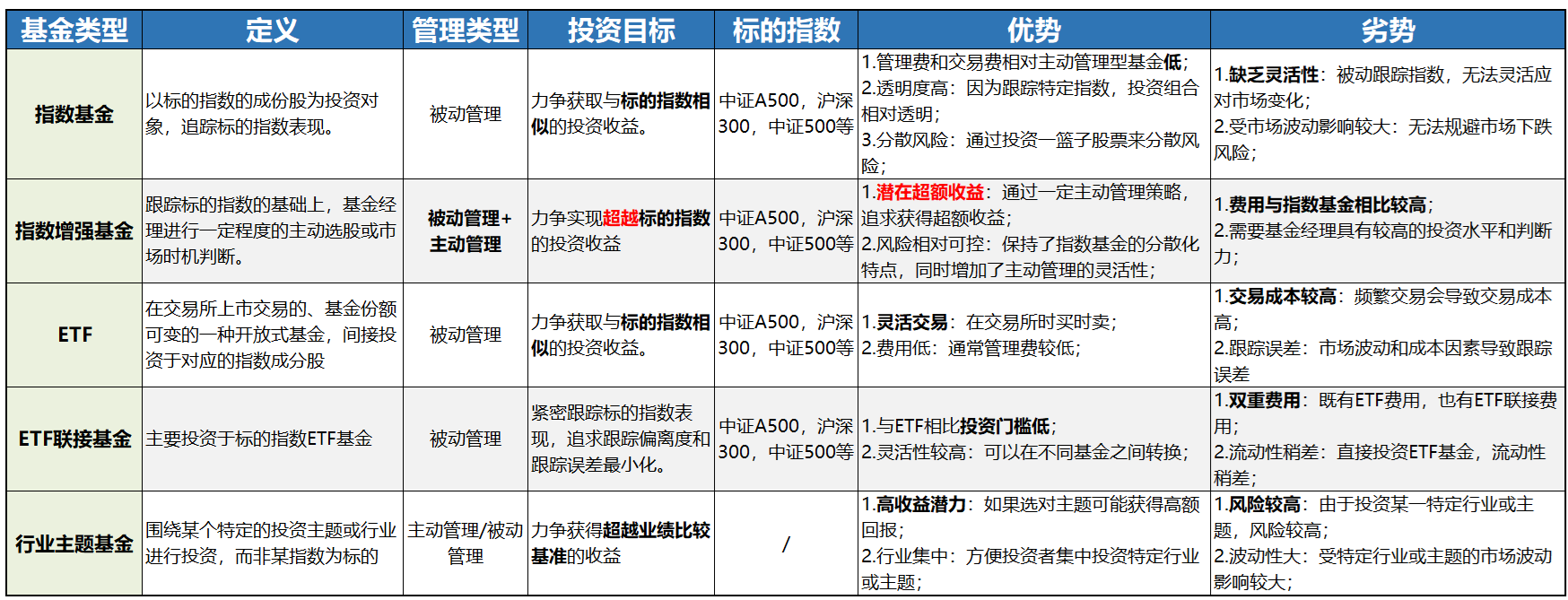

以量化投资团队(由马芳、姚加红共同管理)的两只代表基金为例:

国金量化多因子大家肯定熟悉,早在2022年便已“声名鹊起”,特别是其在整体市场艰难的2022年和2023年连续取得12.23%(业绩基准-16.88%)和13.68%(业绩基准-5.52%)的正收益,几乎是当年同类量化产品中的典型代表。

从上图中我们可以看出,其近五年以来的各阶段的业绩表现较好,长期的超额收益满满。

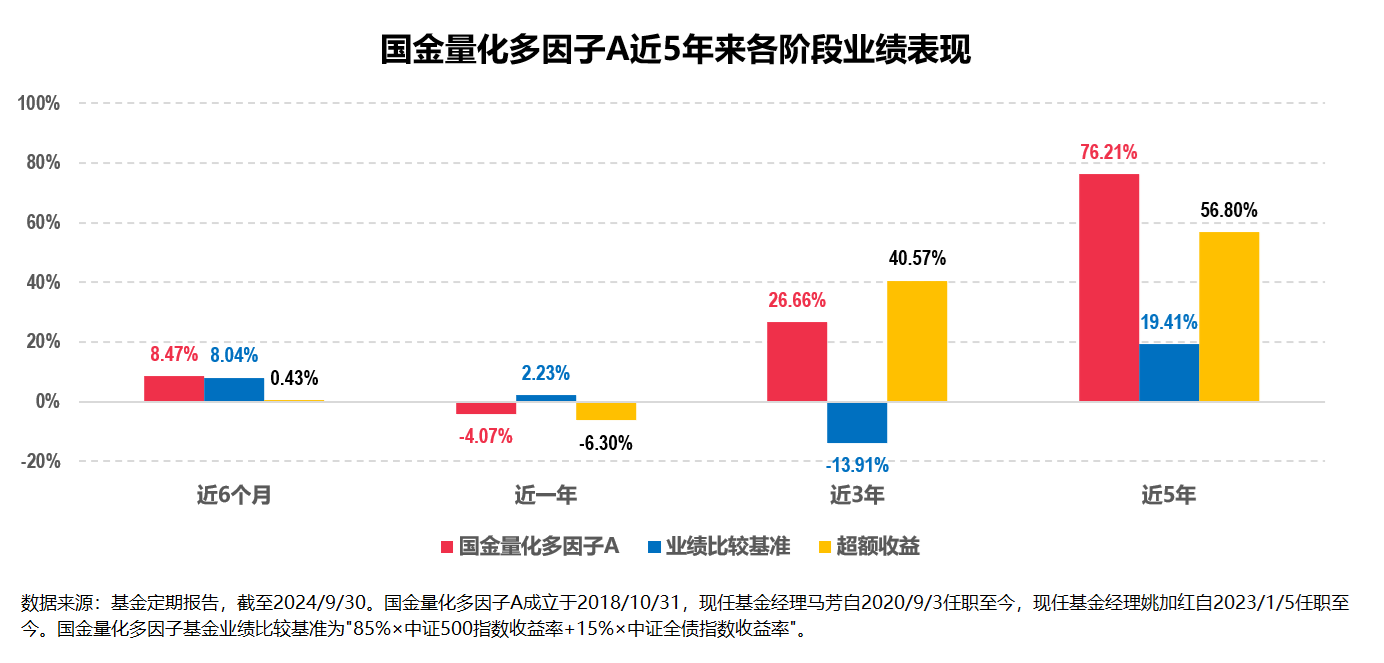

国金量化多策略这只产品因为期间有过业绩基准的变更可能很多小伙伴不算太熟悉,不过其长期的超额收益同样满满,同时其最新的业绩基准主要对标沪深300指数,与主要对标中证500指数的国金量化多因子共同丰富了国金量化公募的产品线。

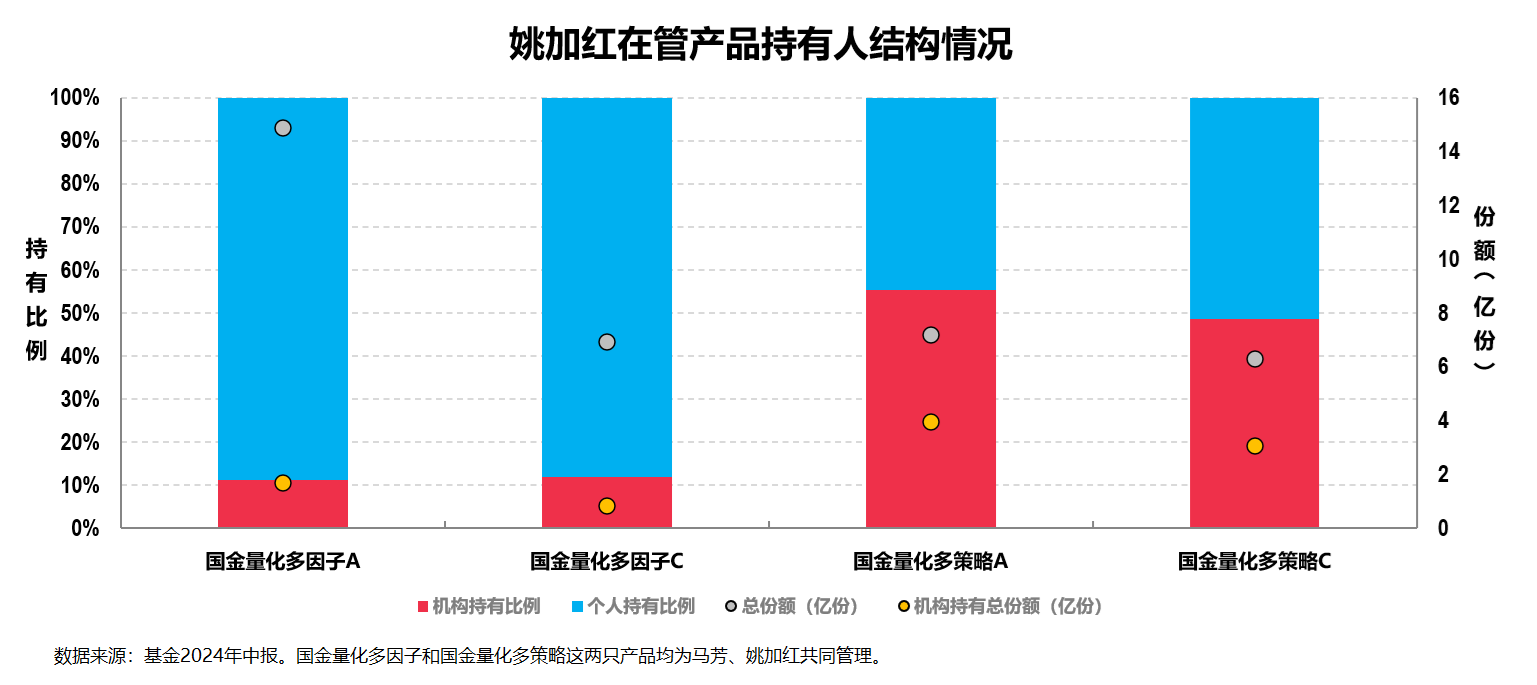

这里还值得一提的一点是:

上述两只量化产品(包含A类和C类份额)都得到了机构投资者的重点青睐,2024年中报显示,机构持有这两只产品的比例都较高,机构投资者持有的全部份额加起来接近10亿份,由此可见机构投资者对产品及团队的高度认可。

据悉,最新的国金中证A500指数增强基金增强部分的投资策略和国金基金的主动量化产品相似。不同之处在于,指增产品会具有一定的确定性,毕竟其至少80%的选股要来自成分内。

文章写到这里就差不多可以结束了。

最后部分我们简单做个展望。

随着中国经济向高质量发展阶段转变,新经济行业崛起,势必会涌现一批优质的大市值龙头公司,因此具备大市值、行业均衡、可持续发展、基本面良好等诸多优势和特点的优质指数代表——中证A500无疑具备较好的配置和投资价值,而类似国金中证A500指数增强(A类:

$国金中证A500指数增强A(OTCFUND|022485)$

;C类:

$国金中证A500指数增强C(OTCFUND|022486)$

)这样的指增产品更是追求指数基础上超额收益的较好工具型产品。