#中证A500基金怎么选##市值管理新规来了 如何解读?#中证A500是近期新诞生的一个宽基指数,从一开始就吸引了万千目光,在社交媒体上也是不断刷屏。有些投资者可能会问,作为一只刚诞生的指数,A500更加“均衡”。

中证A500和沪深300的成分股构成相似,沪深300是由沪深市场中规模大、流动性好的300只股票构成,也就是市值优先,规模越大越有可能被纳入。

而中证A500是由各行业中市值较大、流动性较好的500只股票构成,并会参照中证全指进行行业分布调整,优先选取三级行业龙头公司,降低了市值因素对行业分布的影响。

相较于其他宽基指数,A500有两大特点:

其一,不错过细分赛道龙头

有些细分行业的龙头公司由于市值小无法入选沪深300,中证A500则避免出现类似情况。所以,中证A500是行业覆盖更全更均衡的宽基指数。

其二,A500整体投资方向更偏向新质生产力

中证A500配置比例较高的行业有新能源、电子、食饮、银行、医药等,相对于沪深300,在军工、医药、TMT、新能源、汽车等新质生产力方向实现超配。在当下流动性充沛的行情下,相比于传统赛道,新质生产力赛道有望获得更高超额收益。

中证A500自2019年至今累计收益、最大回撤均优于其他可比宽基指数。由于中证A500在选股方法上更加均衡,更符合汇集各细分行业龙头的思路,因此当A股走基本面上升周期、此时龙头领涨时,A500指数相对其他可比宽基指数更能发挥优势,类似19-21年的茅指数牛市。而在基本面熊市中(类似22年至24年8月),龙头分布更均衡的A500会稍微跑输上证50和沪深300,这主要是因为,传统宽基指数更看重市值大小筛选样本,而不限制每个行业的入选数量,因此相对来说有更多的银行、石油石化等垄断红利股入选,这类股票在熊市时期防御性较好,表现较强。

但总体而言,经历2019年到2024年至今一轮3-5年的牛熊周期后, A500在基本面牛市期间累积的超额收益显著大于在熊市期间的超额回撤,因此其相对上证50、沪深300的优势长周期来看或能保持。

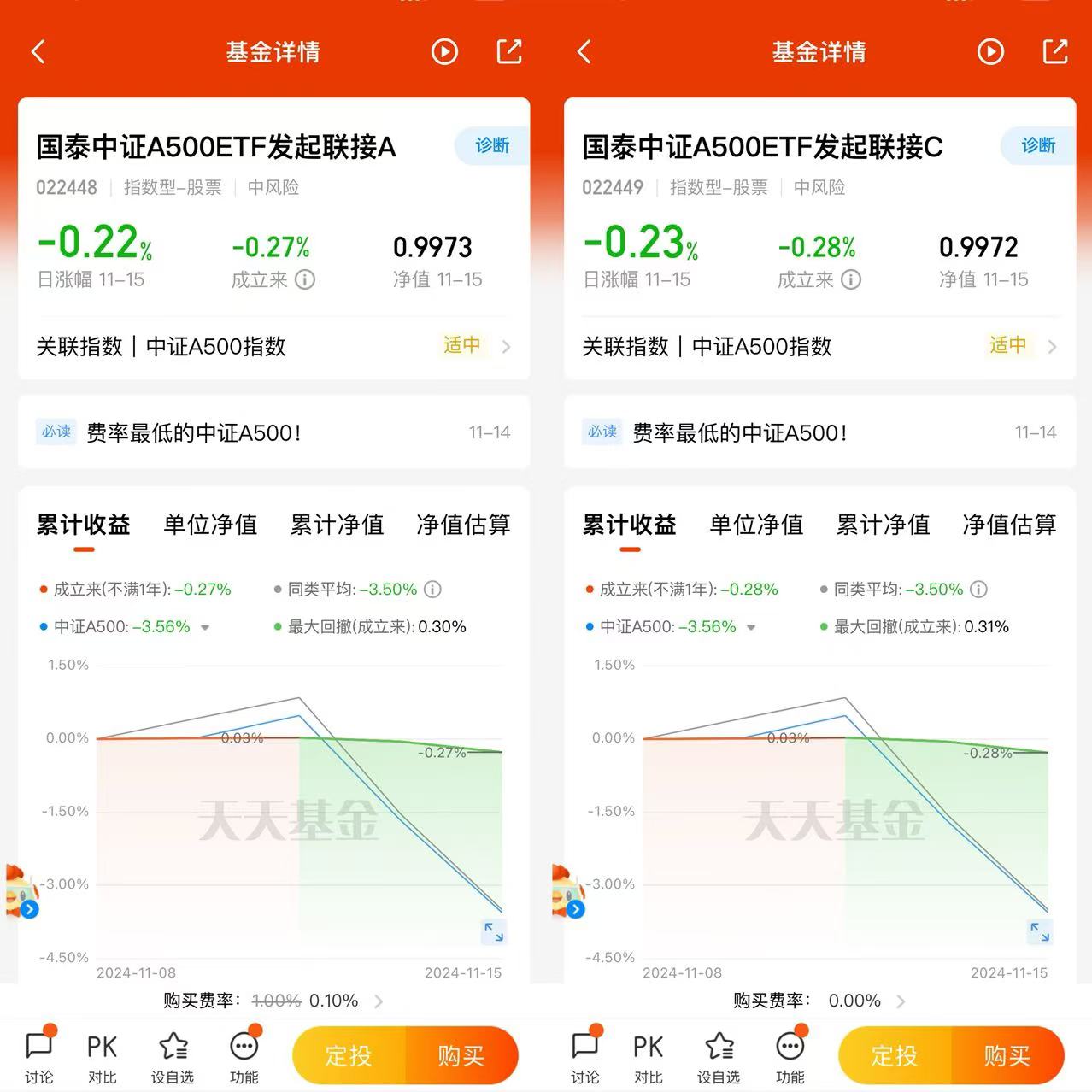

作为中证A500ETF基金的联接基金,国泰中证A500ETF发起联接同样设置了指数基金最低水平费率结构,即,管理费率为0.15%/年,托管费率为0.05%/年。当然,ETF联接基金中投资于目标ETF的资产部分不收取管理费、托管费,不会重复收费。低费率的产品设计降低了投资成本,或提高投资回报的空间,致力于为投资者带来更好投资体验。国泰中证A500ETF发起联接(A类:022448/ C类:022449)汇聚500龙头力量,为场外投资者带来把握优质核心资产成长机遇的重要武器。@国泰基金