#打卡华夏A500#第十四天,中证A500指数正式发布仅二个月,跟踪中证A500指数的相关产品规模已突破千亿元。中证A500基金规模迅速突破千亿大关,显示出了这一核心指数的强大生命力和吸引力。这不仅反映了投资者对中国长期经济和资本市场的乐观态度,也表明了市场对于A股优质资产配置价值的高度认可。

作为在新“国九条”政策背景下推出的首个重要宽基指数,中证A500指数不仅为投资者提供了新的机会,同时也更准确地反映了市场的现状。

该指数与中国追求高质量发展的经济目标较为一致,或具备更强的市场代表性,行业分布均衡。此外,通过引入ESG和互联互通的筛选条件,中证A500可能进一步吸引国内外长期资金的流入,促进资本市场的健康发展。

作为衡量优质资产的新指标之一,中证A500或具有面向未来的长期发展潜力;其行业均衡的特点也较为符合当前投资者分散投资风险和实现资产多元化的需要。

中证A500指数编制特点:与国际接轨

中证A500指数编制理念与国际接轨,指数在编制时结合了互联互通、ESG等筛选条件,便利境内外中长期资金配置A股资产,有望成为境外投资者接入中国市场的重要窗口。

ESG负面剔除:正向筛选ESG得分高的股票未必能获得较高收益,但ESG得分极低的公司往往面临爆雷风险,剔除这些的股票可以实现定向“排雷”。

互联互通:全部股票都可以通过互联互通自由买卖,可以帮助外资更方便参与指数成份股的配置提高了中证A500指数的流动性。

细分行业龙头:中证A500下沉至中证三级行业优选细分行业龙头股,不仅兼顾了一些市值相对较小的细分行业龙头股票,而且避免了对大市值个股扎堆行业的过大权重。

行业均衡:保持指数样本行业市值分布与样本空间尽可能一致,行业均衡的设置使得中证A500在具备市值代表性的同时,也更具备行业代表性。

中证A500指数过往业绩:历史波动及回撤相对较小

中证A500自指数基期(2004年12月31日)以来,截至2024年9月30日,指数年化收益率为8.45%,年化波动率为25.45%,最大回撤为70.91%。中证A500指数通过优选细分行业龙头以及行业均衡的编制方式,指数的过往收益优于沪深300、中证800等同类可比宽基指数,且历史波动及回撤相对较小。

中证A500指数市值分布:兼顾中大盘和小盘

截至2024年9月30日,中证A500的总市值超过55万亿,占全部A股的市值比重为56.78%。市值分布上,中证A500市值中位数为385.07亿元;从成份股市值的最小值和1/4分位点来看,中证A500的市值最小值仅45.12亿元,1/4分位点仅为226.72亿元,整体而言在偏向中大盘的同时,兼顾了一部分小盘股。在行业轮动难度大的背景下,或许关注一个行业分布均衡、行业覆盖齐全的“新”宽基指数中证A500不失为一个好选择。

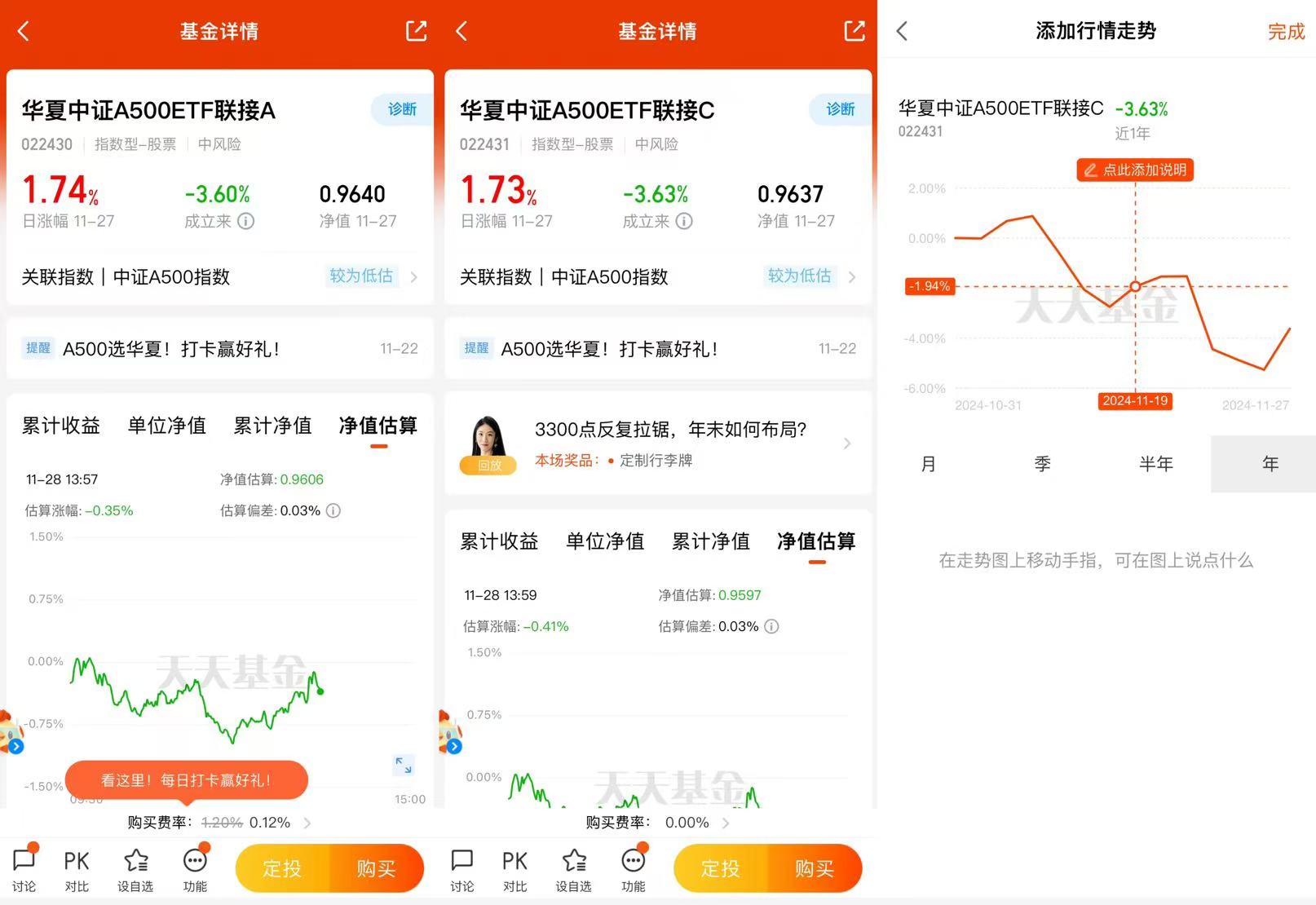

华夏中证A500ETF联接(A:022430、C:022431)为场外投资者低门槛布局A股优质资产提供了优质选择。同时,场外指数基金没有溢价情况,有助于普通投资者进行长期投资。随着在宽基指数领域的布局将进一步完善,华夏基金实现了对中证A500、沪深300、创业板、科创50等主流宽基指数的覆盖。作为国内较早布局指数化投资的基金公司,华夏基金经过多年的布局、沉淀和高质量发展,旗下指数基金涵盖了宽基指数、行业指数、多元配置指数、港股指数以及指数增强等多个领域,不断满足投资者差异化需求。

当下或正是关注中国资产较好时间窗口,A500有望为资本市场注入新的活力。看好中国权益资产的朋友,华夏中证A500ETF联接(A类:022430/ C类:022431)汇聚500龙头力量,为场外投资者带来把握优质核心资产成长机遇的重要武器。@华夏基金 @股友R11985853R @股友05m629V763