$施罗德添益债券A(OTCFUND|022316)$$施罗德添益债券C(OTCFUND|022317)$

最近A股表现强势,权益市场吸引了众多投资者的关注,但与此同时债券市场的前景同样引发了很多人的讨论。实际上,债券市场一般有一个显著特点,那就是“慢牛短熊”。

站在目前的时点,从信用周期的角度来看,债市依然值得继续持有。对于许多投资者而言,稳健的收益和可预测的风险管理比短暂的高收益更具吸引力。

给自己的权益基金找个好搭子才是资产配置的正解,好的投资搭配更是能够有效降低我们的组合风险窗口,帮助我们抵御单一市场风险所带来的波动。

一、债基是权益基金的理财好搭子

从资产配置的角度来说,债基有固定票息作为打底,可以作为安全垫来对冲债券价格变动带来的净值波动,具有低波稳健的特征,是资产配置压舱石的好选择。

我们在投资中追求收益是毋庸置疑的,但我们也应该合理的去配置大类资产,来让自己的风险敞口适度降低。如果我们一味的追求高收益,那么随着市场剧烈波动,可能也是严重“受伤”的群体。遇到好行情便头脑一热全部买进基金或者股票希冀获取高收益;遇到紧急要用钱又正是行情不好的时候,就只能忍痛割肉。

所以资产配置在理财顺序上的优先级是非常有必要的,我们仍然要留出一笔钱来配置低风险的资产,例如纯债基金。

二、股债搭配,好配比是理财良方

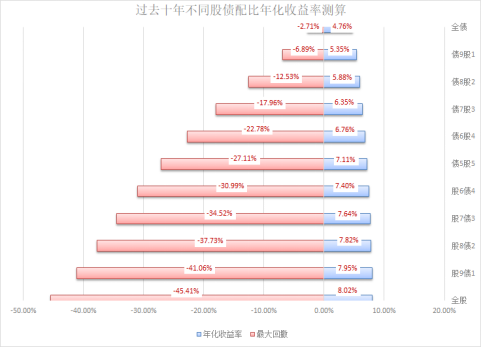

从上图我们可以看出来,在我们的投资组合中配置一定仓位的债基,可以大大降低我们组合的最大回撤和波动,债基配置比例越高,最大回撤和波动越低。

所以说,不管A股市场如何火爆,我们都应该保持一份敬畏之心。在自己的组合配置中添加上债基来作为抵御风险的一种方法。按照长期持有的思路配置债基,选择适配自身风险偏好承受能力的股债配比来作为自己的资产配置。

三、债基不适合频繁择时操作

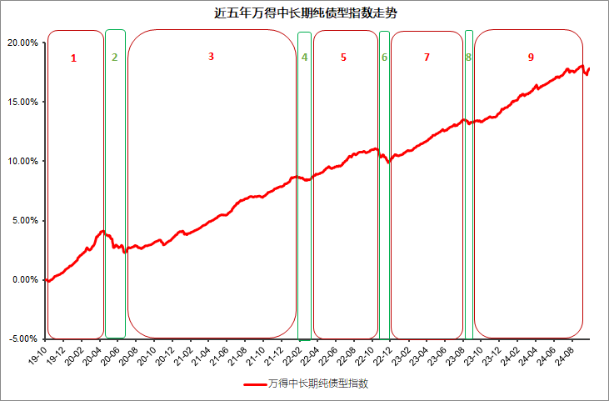

复盘近5年中长期纯债基金指数走势,我们会发现其呈现出“牛长熊短”的特征。尽管在上涨过程中遭到回调,但长期上涨趋势不变,且能持续创出新高。

对于大多数人来说,投资的目标是追求资金的长期复利增长,而持续的正回报是复利得以体现的坚实基础和生存土壤。因此,稳中有进的债券类基金逐渐成为居民家庭理财的“压舱石”。

因此在当下来说我会配置部分的债基,或者布局一部分投顾来作为资产配置的主要部分。而我为什么需要配置稳健类的资产呢?其实很简单,长远来看,银行存款的利率会慢慢下降,届时必须寻找另外的投资方式来使我们的闲钱能够获得额外的收益。但是这比钱又不想承受太大的风险,又想获得较为稳定的收益,因此,稳健类投资产品我认为会是将来非常重要的一部分,我现在已经开始把我一部分资金不放在银行了,就放在固收类基金里面,而且比我存在银行的利息总体算下来要多。

对于类似我这类稳健投资者虽然也渴望追求更高回报率,但深知回报率高的产品风险系数也会比较高,而本身是个厌恶风险的人,担心本金会受损。因此,宁愿选择稳健投资,赚取稳定的收益,也不愿意去选择那些较大波动带来的不确定性。

债类基金的优势:

一是波动回撤较低 持有体验更好。

其二,债券基金不受股市影响,比如2018年一整年,或者2021年春节后,以及2022年A股市场出现了比较大的调整,但纯债基金基本获得了稳定的正收益,所以如果大家不太看好权益类基金,不妨关注一下债券类基金。

第三,开放型债基申购和赎回都较为方便,这和一般的开放型权益基金相同。所以,非常适合资金流动大,且短期不急用钱,又想获得一些收益的投资者。

我们对于债基的配置,或许不在于一两个交易日,而是一个力争聚沙成塔的过程。回顾历史来看,债基往往具备相对较强的修复能力,即使期间存在短期波动与回调,终究有望在时间的推移下被熨平;从资产配置的角度出发,债基也依然是较好的“压舱石”工具之一。

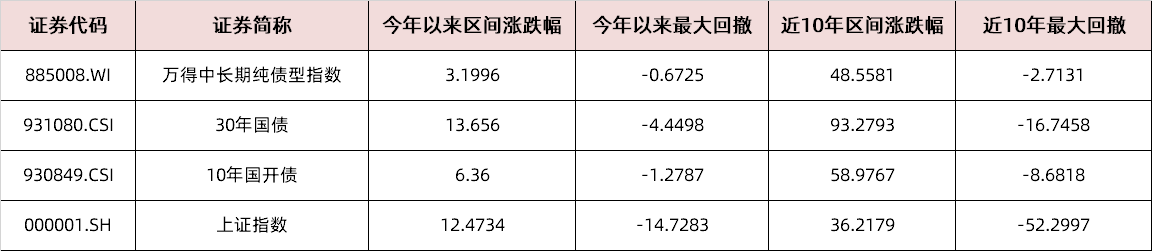

通过近十年数据我们可以发现,纯债基金的主要代表万得中长期纯债型基金指数(885008),以及收益弹性相对较大的利率债品种:10年及30年国债收益性价比十分明显,当我们进行债基的长期投资可以得到一份相对不错的投资回报。

此外债市相对股票投资来说更加稳健,收益风险回报相对较高。哪怕是利率债弹性品种超长期国债长期来看风险收益比也是远远优于股票投资。

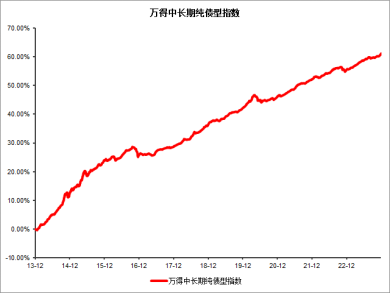

以万得中长期纯债型基金指数为例,复盘过去10年走势,我们能够看到,尽管每年都会出现一些波动,但每次回调带来的颠簸和坑洼总能较快的修复,甚至走出一轮新的行情。

具体来看近10年中长期纯债已然实现了连续10年年度正收益!

总的来说,债市作为“牛长熊短”的市场,拉长时间来看,走势基本上还是平稳向上的。可以以长期持有的思路进行配置,用耐心和时间浇筑财富的花朵。

在波诡云谲的金融市场中,寻找一片稳定的投资避风港成为了许多投资者的共同追求。作为资产配置中的重要一环,债券基金以其相对低风险、稳定收益的特性,赢得了众多投资者的青睐。

综合来看,债券类基金收益较为稳定,风险较一般债券基金低,较权益类基金更低,适合较为保守的投资。对于风险偏好较低的投资者来说,如果不愿意承受较大波动,因此在股债跷跷板效应下,纯债基金指数年内连连上涨,而正在发行的的施罗德添益债券(A:022316,C:022317)严控回撤,同样不失为底仓配置的优选。

初次了施罗德添益债券基金,是被其背后强大的管理团队和稳健的投资策略所吸引。施罗德基金,作为国内知名的基金管理公司,以其深厚的行业研究能力和严谨的风险控制体系闻名业界。施罗德添益债券基金作为公司旗下的明星产品之一,专注于债券市场的投资,通过精选优质债券,力求在控制风险的前提下,力争为投资者带来稳定的回报。

施罗德添益债券使用的策略优:采用期限结构策略、行业配置策略、息差策略、个券挖掘策略等积极的投资策略,严格控制信用风险,在严谨深入的信用分析基础上,综合考量信用债券的信用评级,以及各类债券的流动性、供求关系和收益率水平等,自下而上精选投资标的。力争在严格控制回撤的情况下,为投资者最求收益。

控风险:只投资于固定收益类资产,不投资于股票、权证等资产,也不投资于可转换债券等波动相对较高品种,相较于普通一级、二级债基更稳健。

展望未来,我认为债券市场仍具备较大的投资潜力。首先,全球经济复苏进程中的不确定性依然存在,避险情绪或将持续,为债券市场提供支撑。其次,随着国内经济结构的不断优化和货币政策的灵活调整,债券市场有望迎来更多发展机遇。

对于后续债市,权益市场对债市影响正在趋于平稳。短期来看,基本面环境、货币政策合理充裕基调、“资产荒”逻辑对债市仍形成支撑。

对于施罗德添益债券基金而言,其专业的管理团队、严谨的投资策略以及过往优异的业绩表现,都让我对其后市表现充满信心。我相信,在团队的精心管理下,该基金将继续为投资者创造稳健的回报。

在资产配置里,债基或许就是我们稳定的底仓基石。想要稳中有进的投资债券类基金的不妨关注施罗德添益债券(A:022316,C:022317),我觉得还是非常适合作为压舱石或者中低风险投资的朋友!@施罗德基金