#我的慢牛配置思路# 在当前快切慢的政策空窗期下,我对于成长风格和红利风格的看法以及配置倾向如下:

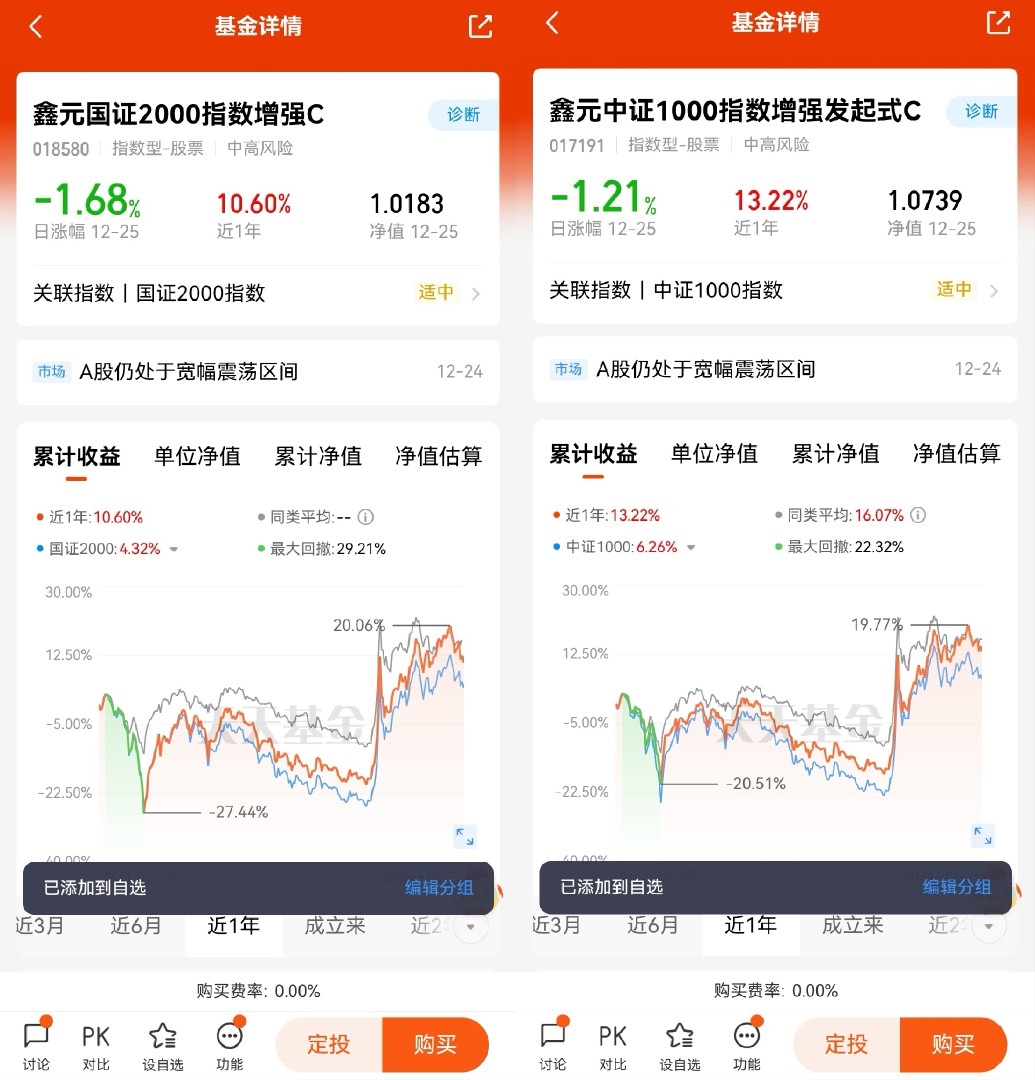

成长风格:很明显的高风险高回报资产,取得突破性进展后往往能够带来高爆发、高弹性,当下的科技成长板块,包括半导体、信创、军工、高端装备、卫星等领域。他们是新质生产力的主力军,是我国经济转型升级不可或缺的重要组成部分,并且有海外流动性趋松和经济数据回暖,也能够在一定程度上上助力科技成长类资产。在全球掀起的科技争锋潮流当中,是压力更是机遇,不破不立,破而后立。不过近期的行情下,对于炒小炒差进行强监管,导致中小盘下杀得比较厉害,而整体行情也不是特别乐观,在这种情况下,由于成长板块具有比较强的前景确定性,我认为是可以进行逢低布局的,待到调整充分,有望迎来强势反击,并且成长风格本身多呈现波段行情,需要有时间来进行缓冲,做好低吸,静待成长再开启时机。

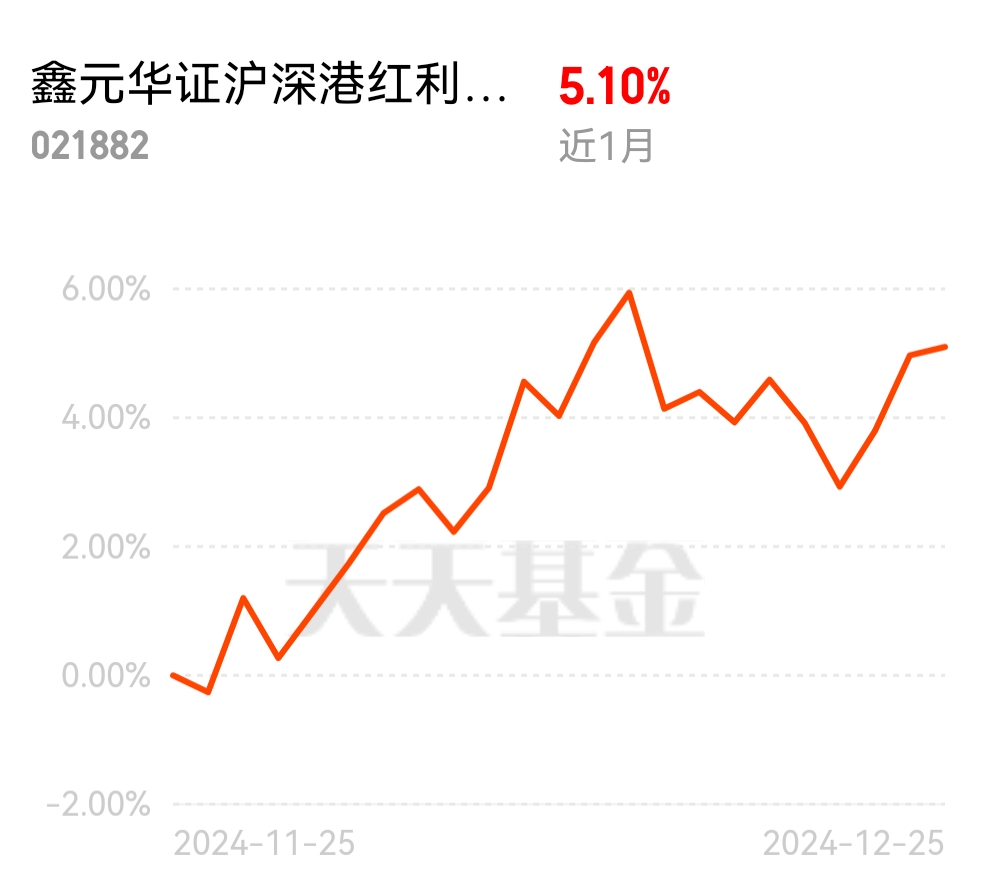

红利风格:相对稳定且偏防守的资产,能够提供相对稳定的现金流和持续的分红回报,为投资者提供可预期的收入。可以发现,一些精选优质红利股的指数或产品,在今年的市场中,是妥妥的清流,在市场整体情绪不佳的时候,它站了出来,红出天际,而在市场情绪提振之后,也有一战之力,展现出一定的进攻性,当然也有着属于自己的那部分回调调整节奏,今年红利回调的并不影响整体发挥。在当前低利率市场环境下,红利资产的投资价值持续,红利指数的股息率相对较高,且有政策支持,新“国九条”中对分红政策的强化措施,将会持续推进红利策略资产更红。

配置倾向:考虑到当前市场环境和政策导向,我认为“红利+成长”的哑铃型策略是非常适合当下的投资环境的。把红利资产作为底仓,通过它来提供稳定的现金流和分红回报,降低整体投资组合的风险。然后配置一定比例的成长资产来进攻,追求较高的潜在收益,不会在成长弹性发力时不在车上而遗憾,也避免了追高带来的高风险溢价。哑铃策略将更有可能为我们带来稳中有进的收益回报,提高投资胜率。

总体来看,在政策转向和经济转型升级的大趋势下,红利资产主防,同时搭配一定比例的成长进攻性资产,不会过于踏空,也能够有相对平衡风险的作用,是更有可能地实现我们的资产增值的。

$鑫元华证沪深港红利50指数C$ 主红利防守,$鑫元国证2000指数增强C$ 逐步配置成长以期下次进攻时机,二者良性搭配,让1+1>2!@鑫元基金

#红利好搭子# #看好高成长#