破净股最近成为市场关注的焦点。随着证监会发布《上市公司监管指引第10号——市值管理》正式版本,并对长期破净公司的估值提升计划作出更进一步的要求,破净估值提升这一主题愈发重要。9月19日以来,万得破净概念指数涨幅已接近40%。

11月15日,中国证监会发布《上市公司监管指引第10号——市值管理》,进一步引导上市公司关注自身投资价值,切实提升投资者回报。

《指引》当中,对长期破净公司作出专门要求:长期破净公司应当披露估值提升计划,市净率低于所在行业平均水平的长期破净公司还应在年度业绩说明会中就估值提升计划执行情况进行专项说明。

什么是长期破净公司?

根据市值管理指引,长期破净公司,是指股票连续12个月每个交易日的收盘价均低于其最近一个会计年度经审计的每股归属于公司普通股股东的净资产的上市公司。

我们常用市盈率、市净率等指标来判断标的的估值。相比于市盈率,市净率更适用于评估资产较为密集的企业,如金融、房地产等。这些行业的资产价值相对稳定,通过市净率可以判断股票价格是否低于其资产价值。

同样,我们也可以用市净率这一指标来观察是否破净。若市净率连续12个月的每个交易日都小于1,则判断该公司为长期破净公司。

哪些行业的长期破净公司较多?

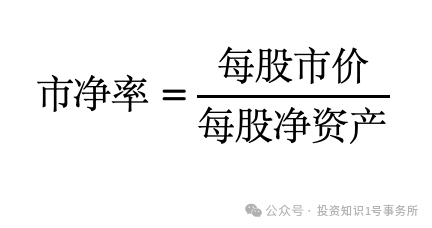

按照上面的定义,所长梳理了一下,截至《指引》发布的2024年11月15日,A股市场共存在205家长期破净公司。

从长期破净公司的行业分布来看,银行与房地产行业中长期破净公司占比较高,分别有40、35家,占其行业成分股总数的95%和34%。此外,建筑装饰、交通运输、钢铁等行业长期破净公司数量也较多。伴随市值管理对破净公司的估值提升计划做出要求,这类破净公司占比较高的行业可能会相对受益。

哪类指数的长期破净公司较多?

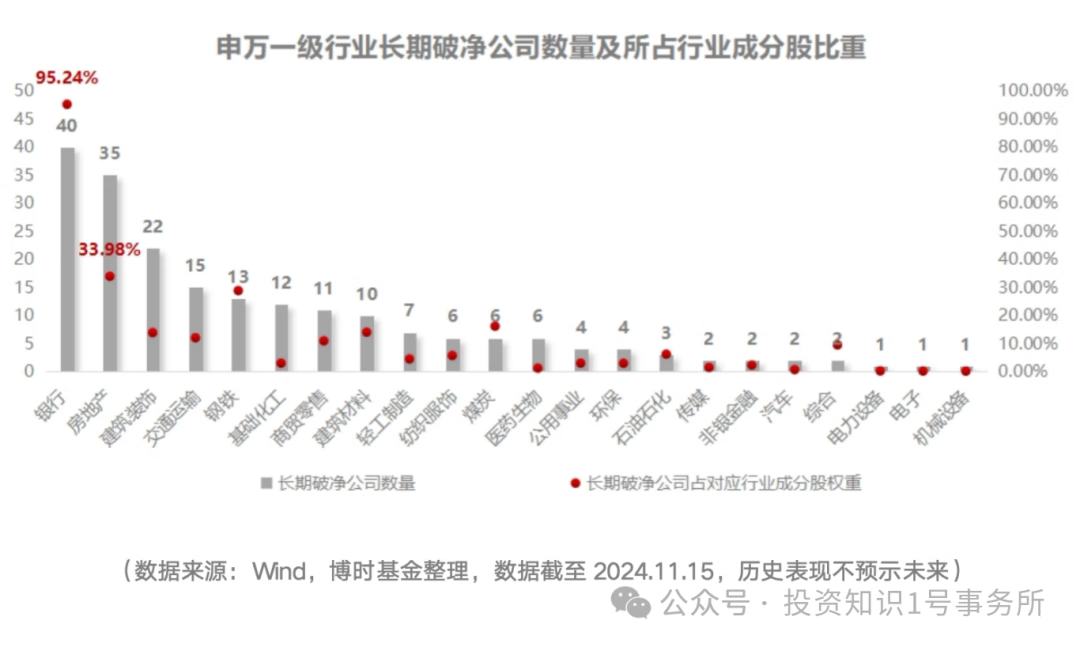

对比市场主流宽基指数,上证50的长期破净公司含量较高,占其所有成分股的22%。中证1000指数的长期破净公司数量最多,达到了52家。

而除了主流宽基指数以外,中证红利指数的长期破净公司数量占比也比较高,达到成分股总数的37%,甚至超过了上证50。这也是为什么提起市值管理,市场一般也颇为关注红利指数。

除破净“含量”高外,红利指数的配置价值?

中证红利指数选取的是沪深两市中现金股息率高、分红比较稳定、具有一定规模及流动性的100只股票为成份股。在设置股票权重时,也不是传统的市值加权,而是股息率加权,即股息率越高,权重越高。

通过中证红利指数布局,相当于一键配置了市场上股息率排名靠前的这类优质企业,不光具备一定的防守性,同时也具备长期的成长性。

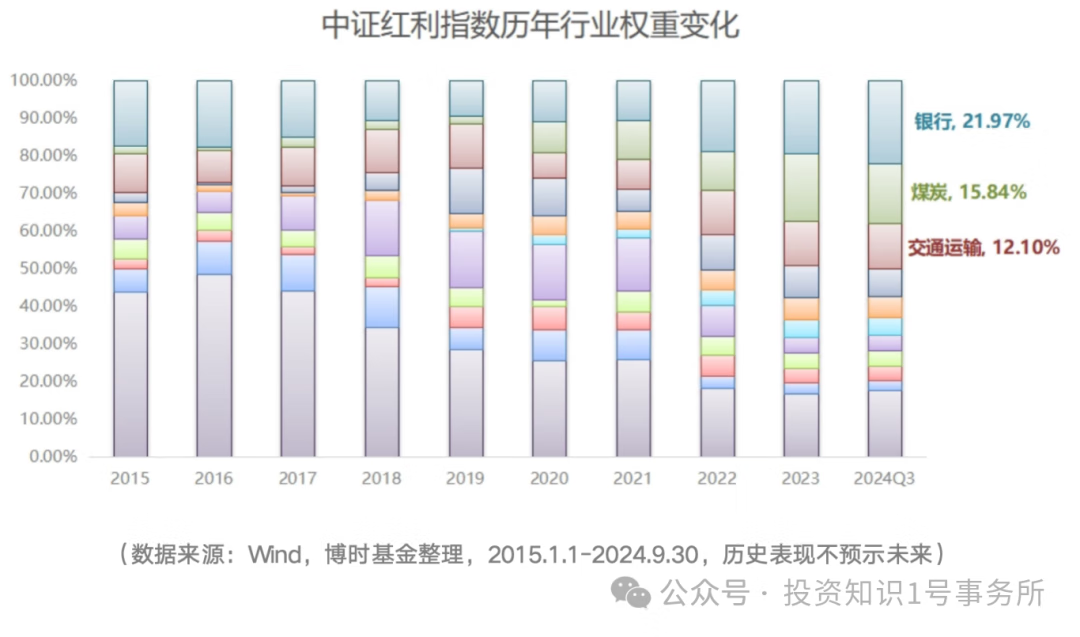

同时,中证红利指数的周期含量也很高。从中证红利指数的构成行业来看,银行板块占比最高(21.97%),其次为煤炭(15.84%)、交运(12.10%),这三类周期行业已占据指数近50%的权重。因此,在经济复苏周期中,布局红利指数也能同步配置顺周期板块的需求潜力。

总的来看,市值新规的出台,为破净股估值提升提供了政策支持,也为投资者提供了新的投资机会。长期破净公司的估值提升,不仅有助于优化市场资源配置,促进上市公司质量提升,也将有助于增强市场信心,为资本市场的健康发展提供有力支持。在这过程中,投资者或可对相关政策的实施情况保持关注,把握其中的投资机会。

$博时中证红利低波动100指数发起式C(OTCFUND|019854)$

$博时中证红利ETF发起式联接C(OTCFUND|021100)$

#沪指百点长阴失守3300点!咋回事?##AI应用持续爆发!三六零2连板##高盛:继续高配A股市场##人形机器人迎密集利好 如何掘金?##牛市旗手午后拉升 你的信心回来了吗?#