9.24以来的这波行情猝不及防,我们在行情刚启动时就当机立断给大家讲过,右侧机会来临。在后续的发文中,我们向大家明确提出新质生产力将是重要的主线,从行情演绎来看,符合我们当时的研判,代表性指数科创50已飙涨52.19%。(来源:Choice,2024.9.24-10.18)

近期越来越多的朋友咨询,新质生产力这条主线想象空间大,但波动也较大,有点承受不了。在我们看来,其实这轮行情里还有第二条主线:中特估、红利、沪深300等,就是之前国家队救市的方向。在这波行情启动之前,这条主线其实就一直处于慢牛之中,现在并没有变化。

这条主线在普涨阶段涨幅不大,回调阶段频频走强,波动较低,行情走势较稳。这背后的原因有很多,比如这几年国家队频频抄底大盘宽基指数ETF,9.24政策大礼包又推出了互换便利、回购和增持再贷款等政策,都说明国有资产价值重估势在必行,A股从重融资向重回报的转变已是大势所趋。

从目前的行情演绎来看,我们认为新质生产力、中特估和红利这两条主线都需要我们特别关注。前者较快,波动较大,后者较慢,走势较稳,两条主线交替上涨,容易形成慢牛的格局。如何把握新质生产力的机会,我们前面已经介绍过,本文将为大家重点介绍如何把握中特估和红利的投资机会。

一、国有资产重新定价的使命

从过往历史来看,A股的每轮牛市往往承载着一定的历史使命。2006至2007年的牛市,由2005年股权分置改革触发;2014至2015年的牛市,除了小盘股这条主线,符合国家“一带一路”战略、以中国中车为代表的出海企业也是重要的主线。

今年9月底以来的这轮行情,由9.24政策大礼包触发,其中包含两项为股市提供增量资金的措施,即互换便利、回购和增持专项再贷款,且上不封顶。其中互换便利,相当于提供低成本资金供机构(证券、基金、保险公司)投资股市,期限小于1年;回购和增持专项再贷款,利率定为1.75%,加上银行借贷成本,预估实际贷款利率约为2.25%。如果上市公司股息率高于贷款利率,则拥有一定的套利空间。比如A公司股息率为5%,借款两亿元回购或增持,年度分红收入1000万元,扣除450万元的借款利息后,净收入约为550万元。

因此这两路增量资金大概率会寻找那些规模较大、业绩稳定、长期保持较高股息率的企业进行布局,这符合国家现阶段的需要,即新旧动能转换的关键时期,需要一套中国特色的国有资产定价体系,需要强有力股权财政来替代土地财政。

在10月10日至16日市场调整的阶段,中特估、红利资产持续走强验证了上述逻辑。为了帮助大家更好的捕捉中特估和红利这条主线,我们为大家筛选出了五只较为合适的指数,它们在10月10日至16日的调整中均实现了正收益,而同期沪深300指数则下跌了3.14%。

来源:Choice,截至2024.10.16

二、五只中特估、红利指数对比分析

目前中特估主题和红利主题指数有很多,它们在编制思路、选股规则、加权方法等方面存在较大差异。

1、编制规则对比分析

来源:Choice,中证指数官网,截至2024.9.30

从选股范围来看,五只指数各有不同。其中,央企红利聚焦A股的中央企业,国企红利选股范围是A股的国有企业,300红利低波则从沪深300成份股中进行选股。内地国有的选股范围是香港上市的内地国有企业,国新港股通央企红利是从港股通中选取国资委央企名录中的企业,可以方便大家南下掘金。

从编制规则来看,央企红利、国企红利、国新港股通央企红利对央国企属性有要求,也对企业的分红能力有明确要求,属于“中特估+红利”双重主题指数。内地国有对企业没有分红方面的要求,属于中特估主题指数。300红利低波对央国企属性没有要求,对分红能力有要求,同时加入了低波动的因子,有助于提高指数的防守能力,属于红利主题指数。

从成份股数量来看,国企红利指数的成份股数量达到100只,覆盖范围相对较广,其他四只的成份股数量约为50只。

从加权方式来看,央企红利、国企红利、300 红利低波均采用股息率加权,给与股息率较高的股票更高的权重,有望在红利行情中占优。内地国有采用自由流通市值加权,给与大市值股票较高的权重。国新港股通央企红利则采用股息率调整后的自由流通市值加权,在设定权重时同时考虑了股息率和市值。

从市值范围来看,央企红利和300红利低波的个股平均市值在2000亿元以上,有望在大盘股占优的行情中有更好的表现。国企红利和内地国企的个股平均市值在1000亿元至2000亿元之间,国新港股通央企红利的个股平均市值最小,仅为925亿元。

从上述编制规则、加权方式等情况来看,央企红利和国企红利,从央国企中选取股息率较高的股票,并且采用股息率加权,有望同时受益于中特估和红利行情。内地国有选股时对股息率没有要求,并采用市值加权,适合捕捉中特估行情、大盘股行情。300红利低波选股时对央国企属性没有要求,适合捕捉红利行情。

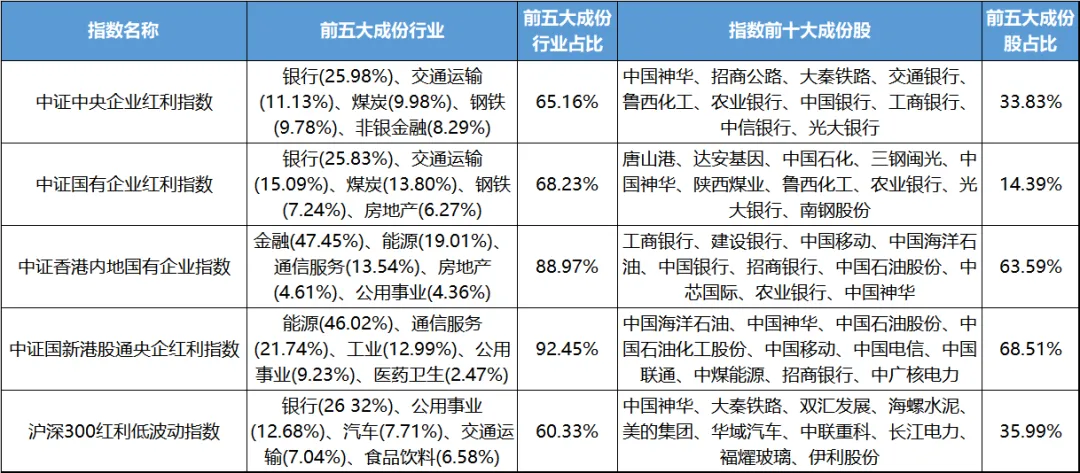

2、行业和个股持仓对比分析

来源:Choice,截至2024.10.16。注:金融、交通运输、能源、公用事业都是红利股集中的行业

从行业集中度来看,内地国有、国新港股通央企红利较高,前五大行业持仓占比分别达到88.97%、92.45%;央企红利、国企红利、300红利低波前五大行业持仓占比则维持在60%-70%的适中水平。

从持仓行业来看,国新港股通央企红利第一大持仓行业是能源,占比达到46.02%,其余四只指数的第一大持仓行业均为金融。内地国有的金融行业持仓达到47.45%,远高于其他四只指数。

从前十大重仓股来看,国新港股通央企红利的“中字头”含量最高,拥有9只中字头企业,其次是内地国有,拥有5只中字头企业,这两只指数有望更好的把握“中字头”行情。

从上述行业和个股持仓情况来看,五只指数无论编制规则是否对分红有要求,实际持仓都覆盖了多个红利股集中的行业,都有望不同程度的受益于红利行情。央企红利、国企红利、内地国有、国新港股通央企红利中高股息的央国企含量较高。300红利低波中高股息的央国企含量较低,有较多高股息的民营企业,如双汇发展、福耀玻璃。

3、其他指标对比分析

来源:Choice,中证指数官网,截至2024.10.16

从性价比来看,五只指数的市盈率均低于9倍,也低于沪深300指数的12.29倍。市净率均低于0.9倍,也低于沪深300的1.35倍,仍然处于“破净”状态。

从近3年波动率来看,央企红利、国企红利、内地国有、国新港股通央企红利和沪深300相当,300红利低波则显著低于沪深300,表明该指数编制时采用的低波动因子发挥了作用。

从股息率来看,五只指数的股息率均高于沪深300,其中内地国有和国新港股通央企红利均超过6%,央企红利、国企红利和300红利低波均低于4%,主要是因为港股股息率整体高于A股。

从上述性价比、股息率等情况来看,央企红利、国企红利、国新港股通央企红利估值水平相当,不过国新港股通央企红利股息率较高。内地国有的估值较低、股息率较高,性价比优势显著;300红利低波波动率较低,稳定性优势较强。

三、跟踪五只中特估、红利指数的基金对比分析

尽管过去的一波强劲的上涨扭转了A股过度悲观的情绪,但后续的调整也让投资者体验了回调的风险。因此,在布局未来行情时,组合中既要配置“进攻的剑”,也要考虑配置布局中特估、红利方向“防守的盾”。

在选择场外指数基金布局中特估、红利行情时,除了关注跟踪指数的选股策略区别、估值水平等因素,还可以重点比较一下交易费用问题。

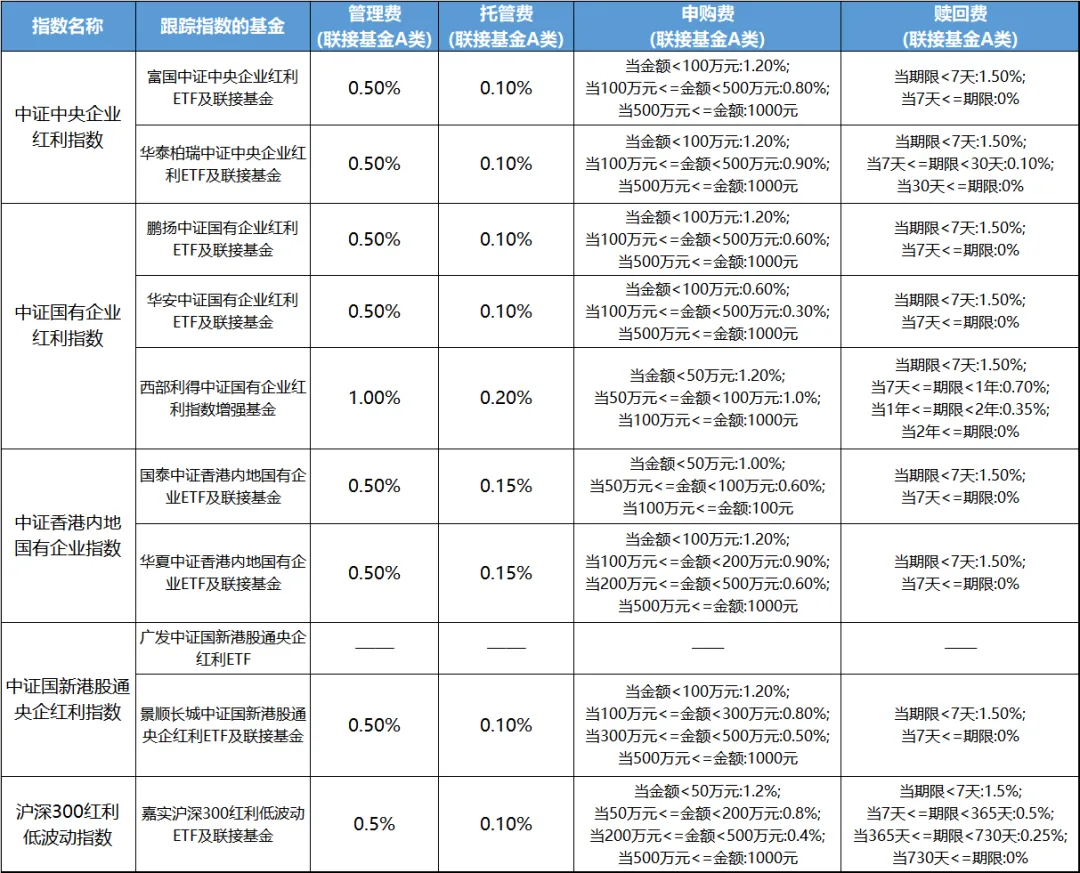

表:跟踪五只中特估、红利指数的基金

来源:Choice,基金招募书

从管理费和托管费来看,西部利得中证国有企业红利指数增强基金分别为1%和0.2%,均比其他基金高,主要由于基金采用了指数增强策略。

从申购费来看,华安中证国有企业红利ETF联接基金比其他基金低,不过很多平台都在申购费上有较大幅度的折扣优惠(如低至一折),降低了这项费用对投资决策的影响。

从赎回费来看,富国中证中央企业红利ETF联接基金、鹏扬中证国有企业红利ETF联接基金、华安中证国有企业红利ETF联接基金、国泰中证香港内地国有企业ETF联接基金、华夏中证香港内地国有企业ETF联接基金、景顺长城中证国新港股通央企红利ETF联接基金均是持有大于7天就免赎回费。

至此,我们为大家分析了五只中特估、红利指数,以及跟踪它们的指数基金,希望能够对大家布局时有所帮助。

声明:基金、基金投顾组合的研究、分析不构成投资咨询或顾问服务,本账号发布的言论仅代表个人观点,不作为买卖的依据。基金投资有风险,基金及基金投顾组合的过往业绩不预示其未来表现,为其他客户创造的收益,并不构成业绩表现的保证。基金投顾业务尚处于试点阶段,基金投顾试点机构存在因试点资格取消不能继续提供服务的风险。敬请认真阅读相关法律文件和风险揭示声明,基于自身的风险承受能力进行理性投资。