不知不觉间,2024年已经走过了一半,时间过得可真快。

回想2019年-2021年的核心资产行情,仿佛还是昨天。

然而静下来一盘算,却已经是三五年前的事情了。

令人感慨的不仅是时间的流逝,还有周期的交替。

同样是3年左右的时间,在2019-2021年与2022-2024年投资,却是截然不同的体验。

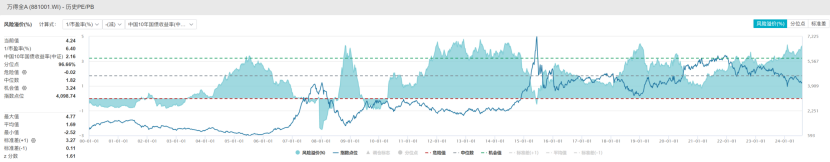

以万得全A指数为例。

如果在2018年的最后一个交易日买入,持有到2021年底,收益率是82.42%。

如果再2021年的最后一个交易日买入,持有到今年8月6日,收益率是-30.76%。

一念大赚,一念大亏。

简直是天壤之别,大相径庭,判若云泥。

可见,择时对于投资的结果来说有多么的重要。

那么问题来了,有没有一个简单好用的择时工具,来辅助我们了解市场的水位呢。

还真别说,有个叫做股债利差的指标说不定可以满足这个需求。

01 一个神奇的指标

所谓股债利差,也就是FED估值模型(美联储估值模型),或者叫风险溢价模型。

它是把股票的收益率和长期国债的收益率进行比较,两者之间的差值就是所谓的股债利差。

用公式来表示的话,是下面这个:

股债利差=股票市场潜在收益率-10年期国债收益率

10年期国债收益率很好理解,这个数据每天都会更新,目前在2.15%左右。

可是前面这个股票市场的潜在收益率用什么来代表呢?

通常来说,我们有两种方法。

第一种方法是股市市盈率的倒数。众所周知,市盈率是市值与年利润的比值,反映的是如果以市值买入一家公司,以当年利润,多少年可以把成本收回来。

而市盈率的倒数是年利润和市值的比值,反应的是以市值买入一家公司,把利润看做投资收益率的话,当年的收益率有多少。因此,市盈率的倒数可以大体表示股票的预期收益率。

第二种方法是股市的股息率。相当于把股票的分红看做股票的收益,用分红除以买入的价格得到一种预期的收益率。

不论用哪种方式来代表股市的潜在收益率,股债利差这个值都是越大代表股市机会越好的。

数值越大,说明股票市场相对债券市场的吸引力越大。

02 指标现在怎么说

以wind全A指数为例。

我们先来看第一个版本也就是市盈率倒数版本的股债利差。

自2000年至今,A股共出现过4次机会值(3.24)以上的时间区域。

图片来源:wind,截至2024年8月6日

分别是2008年底2009年初、2011到2014年、2018年底2019年初以及2023年底至今。

前面3次,已经成为了过去式,在A股牛熊周期里的位置,已经得到了印证。

第一次,Wind全A指数在2008年底开始企稳反弹,上行行情一直持续到2009年底,相对底部的最大涨幅超100%。

第二次,2011到2014年,A股陷入了漫长的横盘调整。但在2014年中,市场悄然走牛,Wind全A指数快速拉升,最终创造出了2015年的历史最高点。

第三次,2018年底2019年初,A股渐渐走出了阴云密布的2018年,迎来了2019-2021年的核心资产行情。

因此,参照历史,当股债利差(市盈率倒数版)处于机会值之上时,往往意味着市场存在不错的投资机会。

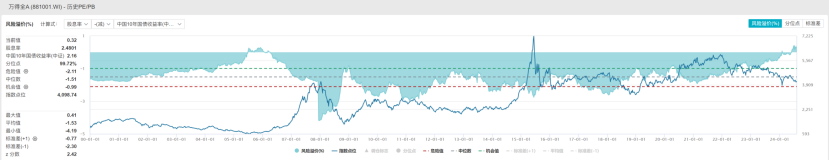

我们再来看第二个版本也就是股息率版本的股债利差。

自2000年至今,A股只有在两段时间出现过股债利差为正的情况。

图片来源:wind,截至2024年8月6日

分别是2005年下半年和2024年6月至今。

2005年那次之后,市场逐渐走牛,最终在2007年底。上证指数最终涨到了历史最高的6124点。

综上,从股债利差的角度来看,当前的A股与历史上熊市底部的黄金击球区非常相像。

彼时彼刻,恰如此时此刻?

03 如何布局抢反弹

那么问题来了,如果目前我们已经处在历史的相对底部区域,该如何布局才能更好地把握行情反弹的弹性的。

一般来说,成长属性、中小市值和热点催化是高弹性必不可少的要素。

先来说成长属性。众所周知,股票的上涨幅度在一定程度上与未来的发展空间成正比。

在行情低迷,市场情绪低落时,投资者的风险偏好降低,人们会倾向于选择发展稳定且高分红的资产,追求更多的“落袋为安”,所谓二鸟在林不如一鸟在手。

而在行情转好,市场情绪亢奋时,投资者的风险偏好会上升,人们就要去关注想象空间了。在乐观情绪的填充下,股价容易向理论的发展上限倾斜。越有前景的赛道,也就可能出现越大的涨幅。

目前的A股市场里,人工智能、新能源、半导体、创新药等行业具备相对较强的成长性。

再来说中小市值。众所周知,股价的变化是资金推动的结果。行情转暖后,资金进入股市,会推动股价上行。但具体上行的幅度,既要看资金量的多寡,也要看资产“体重”的大小。

一般来说,“体重”越小的资产,越容易被风吹起,飘到天上。而“体重”巨大的资产,可能需要10级狂风才能稍微吹动。因此,市值越小资产,其价格弹性也会更大一些。

最后是热点催化。一轮行情能走到什么程度,既要看资产本身的质地,也要看发动行情的火够不够热。

而眼下,最火的概念莫过于“新质生产力”。从概念上来说,新质生产力包含战略性新兴产业和未来产业两个部分。

前者包含新一代信息技术、新能源、新材料、高端装备、新能源汽车、绿色环保、民用航空、船舶与海洋工程装备等8大新兴产业。后者则包含元宇宙、脑机接口、量子信息、人形机器人、生成式人工智能、生物制造、未来显示、未来网络、新型储能9大产业。

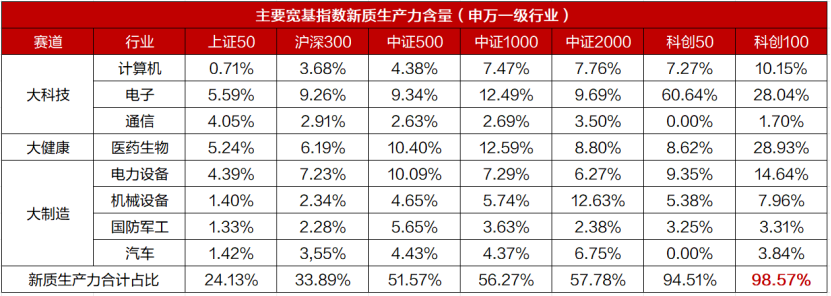

对应到股市,浙商证券认为,新质生产力对应大科技、大健康和大制造赛道。大科技包含计算机、电子、通信等,大健康包含医药生物等,大制造包含电力设备、机械设备、国防军工、汽车等。

04 一站式解决方案

目前,能够兼具成长属性、中小市值和热点催化的指数并不多,我们一点点来缩小范围。

首先,由于沪深主板的传统行业公司偏多,具备高成长属性的指数往往出现在科创板、创业板。其次,科创板和创业板的指数众多,还要再剔除掉两个板块的龙头类指数。最后,还要对指数的行业进行进一步的筛查,保证较高的新质生产力浓度。

综合以上三点,科创100ETF华夏(588800)所跟踪的科创100指数或许是一个不错的选择。

首先,科创100指数是科创板系列指数,而科创板是服务高新技术产业和战略性新兴产业板块,本身就具备高精尖、高成长的属性。Wind数据显示,科创100指数在2024、2025年的预测收入增速分别为23.06%和18.99%。

其次,科创100指数由科创板市值中等且流动性较好的100只证券组成,指数成份股平均市值仅为141.47亿元,中位数市值仅为111.61亿元,相对较小,弹性十足。

然后,科创100还具备较高的“新质生产力”浓度。

数据来源:wind、2024年8月6日

Wind数据显示,科创100指数中属于大科技、大健康与大制造范畴的行业累计权重为98.57%,显著高于主流宽基指数。

因此,如果行情就此回暖,兼具成长属性、中小市值和热点催化的科创100ETF华夏(588800)或许是一个不错的进攻选择。

相关基金:

$华夏上证科创板100ETF联接A(OTCFUND|020291)$

$华夏上证科创板100ETF联接C(OTCFUND|020292)$