植物里面,松柏的适应性可以说是惊人的。

它们既能生长在高寒地区的高山,也可以适应炎热干旱的沙漠,无论凛冬还是酷暑,它们始终保持着挺拔的姿态和不褪的颜色。

“岁寒知松柏”,这种耐力型的植物,环境越恶劣,愈发凸显出它们的珍贵。

在投资的寒冬里,是否也能找到松柏式的耐力型选手?

图片来源:网络

国泰基金的胡松是山东泰安人,泰山上的松树最多、最美、名气最大,胡松从小耳濡目染,也形成了严谨、耐心的性格。

都说基金经理的投资风格是性格的映射,在多年的投资实践中,胡松也逐渐显示出耐力型的投资特征,具体表现在两个方面。

一个是抗周期的长跑能力。

胡松2004年入行,迄今已经有超过19年的从业经验。如果从2010年正式做投资算起,在投资一线也已经深耕了13年的时间。

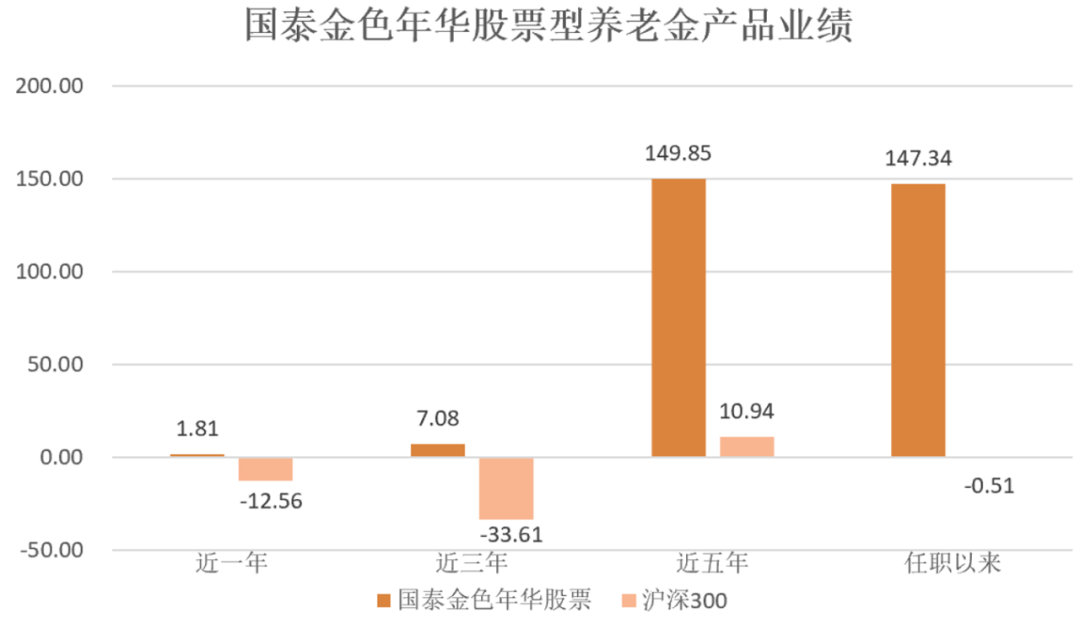

他管理的有公开业绩记录的养老组合(国泰金色年华股票养老金),自2017年1月25日以来,任职回报为147.34%,年化回报达到14%,在同类产品中排名第4,彰显出优秀的长跑能力。(数据来源:Wind,截至20231225,回报排名4/57,同类产品指Wind投资类型二级分类-股票型养老金)

一个是对不同市场环境的适应性。

他正式管理公募基金产品是在2020年9月25日,任职以来,市场经历了大幅波动,沪深300指数累计下跌了26.64%,而他管理的国泰金鹏蓝筹价值仍然录得了12.74%的正收益,相对市场超额收益明显。尤其是在去年市场加速下跌的过程中,国泰金鹏蓝筹价值更凸显出抗跌的特点,体现出较强的市场适应能力。(数据来源:Wind,截至20231225)

值得一提的是,胡松目前是国泰基金养老金投资总监、养老金及专户投资部负责人,长期管理国泰基金旗下多个养老金账户和公募基金产品,是A股基金经理中少有的拥有大资金管理能力的长跑老将。

胡松的耐力型投资是如何炼成的?

一起来看看。

01

长期主义的投资目标

投资大师彼得林奇说过这样一句话:“股票投资和减肥一样,决定最终结果的是耐心,而不是头脑。”

当然头脑也是很重要的,但是基金经理之间,最短的距离是智商,而最长的距离,可能就是坚持和耐心。

胡松说自己特别幸运,从入行到投资理念的确立,始终走在投资的正道上。

一个是基本面研究的理念。

胡松2004年入行,当时正是股改前夜,也是A股新时代开启的分界点。理工科专业的他,成为当时海通证券招聘的最早一批复合型研究员。

在那个时候,很多人都认为股市就是靠差价赚钱。胡松入行之后,公司的领导却告诉他们,

“A股几百家上市公司,真正具备投资价值的可能只有不到10%、甚至更少,要睁大眼睛选择好的公司”。

胡松大受震撼,恰同学少年,壮志满怀,开始全身心投入系统化的投研训练,在A股这个日新月异的起点,成为基本面研究的实践者。

2008年加入国泰基金之后,更是遇到了一群志同道合的伙伴,将价值投资的理念和方法真正应用到了投资当中。

一个追求长期回报的目标。

胡松曾经在平安资管有过一段投资经历,2017年重回国泰基金,又开始接管养老金等组合的管理。也就是说,在很长的投资周期内,他管理的都是带有长期属性的机构资金,这也让他形成了注重长期回报的投资特征。

数据来源:Wind,截至20231225

以他管理的国泰金色年华股票养老金为例,这是一只面向各年金组合的主动权益产品,自2017年1月25日以来,任职回报为147.34%,相对沪深300指数的超额收益接近148%,且统计的时间维度越长,组合的超额收益越明显。

“投资长期回报的来源是上市公司的股东价值创造,认识到这个不难,但坚持是比较难的。”胡松说。

比如,在2022年新能源高位以及2023年AI赛道大涨的时候,要不要及时兑现,对当时的胡松而言都是一种考验。但是,基于长期收益的目标,他及时在高位将组合中泡沫较高的股票进行了兑现,不参与最后的狂欢。

对胡松来说,建立起长期主义的目标就像投资航行中有了灯塔,在短期市场喧嚣或者恐惧的时候,有了方向,就容易坚持下来。

他还引用了张一鸣的一句话:

“当你无法选择或判断的时候,离远一步,远到用更重要的原则和更长的时间尺度来衡量就清楚了。”

02

贯穿全局的成长法则

投资是赢家的游戏,还是输家的游戏?

美国投资咨询领域的权威查尔斯埃利斯写过一本书,叫《赢得输家的游戏》。

他在书中提到,赢家的游戏本质上是唯一的胜利,你要击败一个又一个竞争对手去拿到第一的位置。

而证券市场其实是一个输家的游戏,在输家游戏里,结果则往往由输家的错误决定,正确的做法是:要守住自己的策略,成功的途径就是不要犯错。

这一点跟胡松的做法很像。

他从一开始就认定了一种贯穿全局的投资方法:以基本面为核心自下而上的选股原则。听起来很简单,但是,坚持做简单而正确的事情,成果往往随之而来。

他在选股当中始终坚持做到三点。

有效的ROIC

早期做研究员的时候,胡松和同行一起调研过一家轴承企业,当时是2005年初,对经济下行的担忧笼罩着整个市场,股市表现非常低迷,但这家公司却显示出非常稳定的盈利能力,当时一些资深的研究员和基金经理告诉胡松,公司价格很便宜,如果盈利还能持续增长,就是很好的投资机会。

这家公司后来成为胡松早期挖掘到的一只大牛股,这段经历对他影响至深。

寻找拥有成长潜力的公司,以合理的价格买入具备持续竞争优势的股票,也成为了他最重要的选股原则。

如何找到这类股票?

胡松做过一个统计,从5年甚至10年的维度来看,凡是ROIC排名比较靠前的个股,超额收益也会比较靠前。

ROIC(Return on invested capital)是指投入资本报酬率,意思是公司投入资本后所获得的报酬。

胡松指出,高盈利能力的企业,肯定是通过自己较高的竞争优势来实现更好的回报股东的能力。拉长周期来看,股票估值的影响会淡化,而回报股东能力对超额收益的贡献的占比则更突出。

因此,在投资中,胡松会在ROIC较高或未来会出现向上拐点的行业中自下而上挖掘个股,并重点挖掘那些具备长期竞争优势、市场份额不断扩张、收入和利润增长高于行业水平的优质个股。

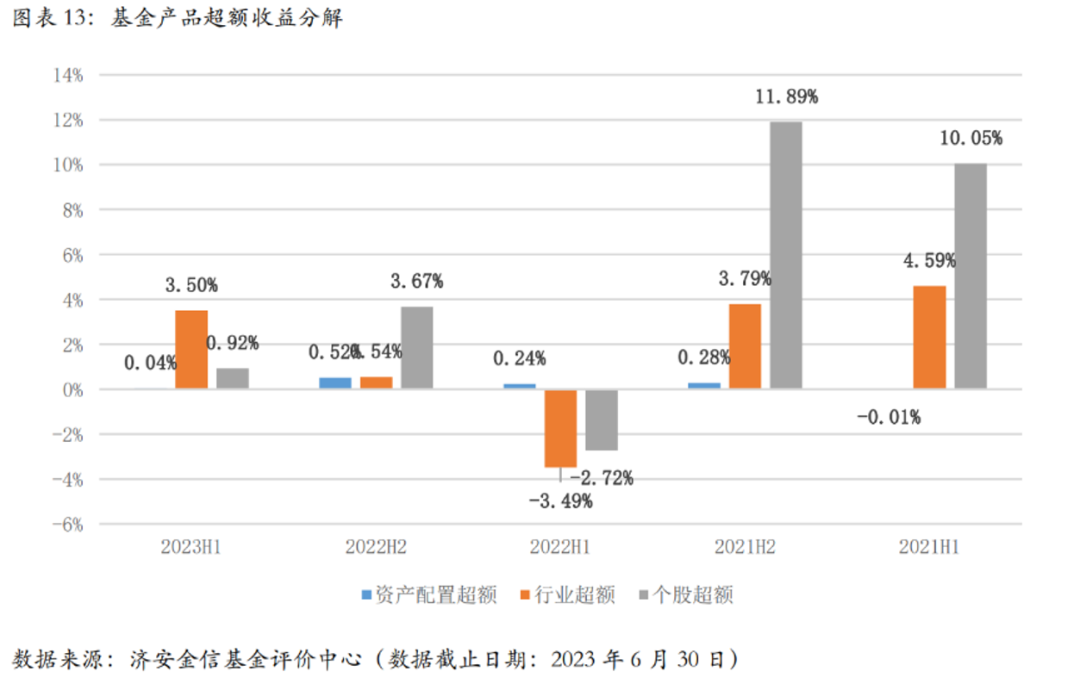

济安金信基金研究中心对胡松管理的国泰金鹏蓝筹价值做过收益拆解,研究报告指出:

该基金自胡松接任以来各报告期相对沪深300指数均获得较为明显的正超额收益,所获超额收益主要是由行业配置超额和在进行个股精选获得的个股超额所贡献。

扎根式的研究储备

基于财务数据的缜密分析是胡松的选股原则,但要做出更加准确的判断,还需要深厚的研究储备。

早在研究员时期,胡松就受益于费雪的成长股投资思维,在《怎样选择成长股》一书中,费雪列出寻找优秀股票的15项原则,在费雪的影响之下,胡松每次调研之前,也会准备一份特定的调研提纲,甄选出真正符合自己选股原则的公司。

同时,对胡松来说,“走出去”也是发现行业新趋势的一个重要路径。

比如,有些公司可能只是产业链上的一个环节,但通过对其进行深入的跟踪和研究,往往也成为胡松梳理某一类投资逻辑或者了解某个产业的独特视角。

胡松将这些称为帮助他完成“思维拼图”的关键公司。

早在2009年的时候,胡松就关注到一家电力设备类的公司,发现公司研发气息很浓、效率很高,一直保持跟踪。

到2020年的时候,他发现公司开始布局一些与新能源接入和储能相关的业务。胡松认为,新能源发电经过多年的发展,未来的主要瓶颈就在于接入和如何平稳利用,于是通过对该公司的调研,进一步梳理了整个新能源及电力设备的产业链逻辑,并从中挖掘到了一些重点的股票。

积极管理自己的组合

要让组合在市场变化中保持“长青”,胡松还有一个原则,就是积极管理自己的组合。

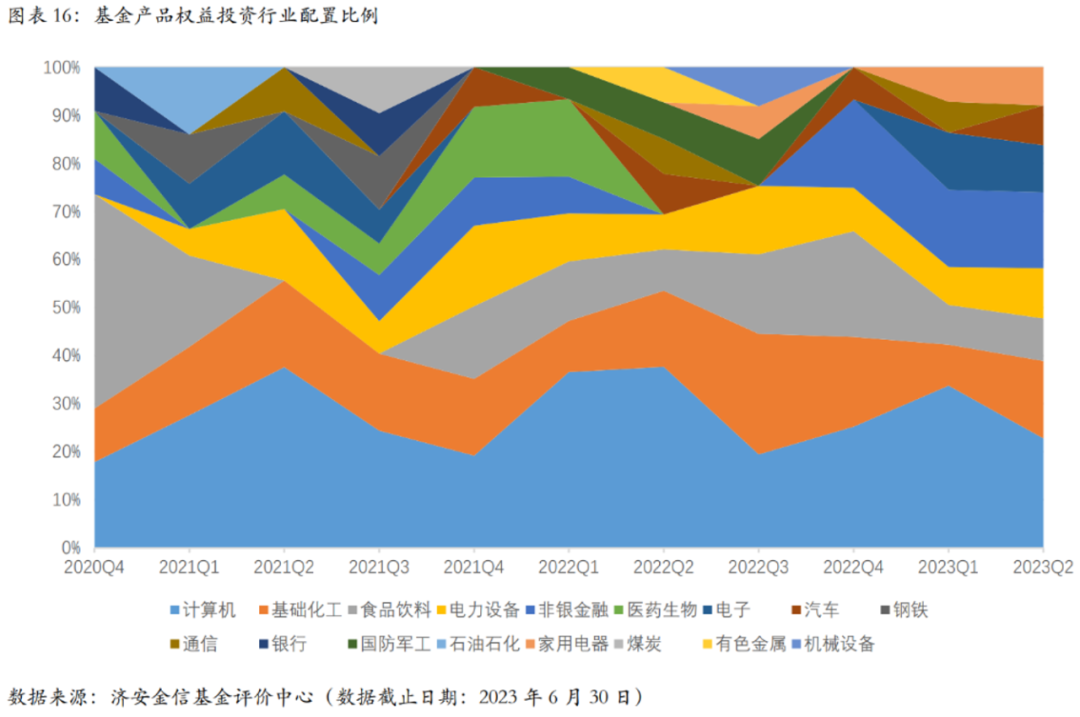

在构建组合的时候,胡松不会押注单个或者少数行业,主要覆盖食品饮料、医药、化工、TMT、机械电新等中游制造板块。

前十大重仓股占比通常在40-50%附近,不会非常集中,但他会根据市场情绪、股票性价比(估值水平)和是否寻找到更好标的来决定是否调整持仓。

比如当一只股票的估值和盈利比较匹配,胡松会选择继续持有。但如果阶段性持有的股票和板块由于市场泡沫的原因,估值已经到了比较高、超出目标价的水平,他就会考虑进行减持,反之可能就会增持。

同时,他还会对组合中的股票保持紧密的跟踪,一旦发现“异动”,也会及时采取行动。

比如在2015年互联网泡沫的时候,很多公司靠讲故事就能赢得很高的估值。

当时胡松跟踪过一家碳纤维概念的公司,调研的时候发现公司宣称的设备生产情况和实际生产线的情况并不相符,胡松意识到这笔投资存在风险,及时减仓了该公司,而后来泡沫破裂,该公司果然爆了大雷。

2022年下半年,胡松则在高位陆续减持了组合中某机械设备标的。

因为他发现,随着股价上涨,公司增长前景已得到充分认知,同时面临行业对手的竞争压力较以往加大,性价比已经不具备优势,于是做了陆续卖出动作。在持有该股一年半的时间内,股价上涨超60%。

人们常常说“松柏长青”,难道松柏从来不落叶的吗?

其实,松柏类树木的叶子也是有寿命的,只不过,松柏类树木叶子的脱落是交替进行的,在新叶长出后,老叶才会脱落,从树木整体看还是绿色的,就好像不落叶一样,给人一种四季常青的感觉。

对投资而言,积极的组合管理就像是松柏叶子的交替更新,只有时刻保持组合的健壮性,才能实现业绩的“长青”。

03

气候变化的适应能力

研究胡松的历史持仓可以发现,他涉及的行业范围相当广泛:

一方面,对计算机、家电和基础化工等制造行业长期保持配置;

同时,他会动态调整组合中食品饮料、医药生物等板块的持仓;

另外,当行业主题出现机会的时候,他也会根据产业周期的变化进行投资,在核心资产、新能源、科技、通讯、AI等领域均把握住了不少投资机会。

胡松表示,组合中行业的分散和变化,一方面是选股呈现的结果,另一方面,自己也非常重视对时代主题的跟踪和关注。

“我看了自己前几年的持仓,发现有一些当年觉得很好的股票,现在已经很难纳入自己的组合了。”胡松说,因为在不同的时点上,行业和产业的格局可能已经出现了变化,而投资也要不断调整认知。

胡松认为,保持对时代主题的跟踪和关注,也是让组合保鲜,提高市场适应能力的方法。

04

结语:有经验的投资人不恐惧

对经历过多轮市场周期的胡松来说,当前的A股正处于“布谷鸟来临前”的布局时刻。

“市场下跌本身就是噪声,是低迷的一个原因,这种低迷的话对投资者可能反而是机会。”胡松说,当前的市场和历史上的底部有很多类似的地方,已经到了可以耐心地以低廉价买入优质股票的时候了。

胡松的信心来自于多年积累的投资经验。他表示,过去20年的A股市场,个股和行业的底部,很多时候和市场的底部是不一样的,如果能够在市场低迷的时候,找到好的行业和个股,就是构建高性价比组合的好时机。

松柏的生长速度很慢,但它们的生命很长,“岁寒,然后知松柏之后凋也”。

在马拉松比赛中,没人在意100米的距离里谁跑得最快,只有坚持到最后的,才能真正胜出;

对胡松而言,投资就是跑一场马拉松,种一株长青的松柏,只有始终锚定长期回报的目标,坚持贯穿全局的投资策略,并在时代的变化中保持警醒,才能真正穿越周期,给持有人带来持续的收益。

观点仅供参考,不构成投资建议或承诺

投资有风险,入市需谨慎

财商侠客行

仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END