随着中国经济迈入新一轮供给创新、产业升级周期,科技创新成为激发经济活力的重要引擎,科创产业成长价值日趋突显。科创板作为中国资本市场的重要组成部分,旨在支持科技创新型企业的发展,特别是那些在关键核心技术上寻求突破的公司。科创100指数的上涨,不仅反映了市场对这些企业未来发展潜力的认可,也表明投资者对科技行业的前景持乐观态度。

1、科技属性强:包括新一代信息技术、生物医药、高端装备制造、新材料、节能环保和其他战略性新兴产业等。这些领域是当前科技发展的重点方向,具有高技术含量和创新能力。

2、成长潜力大:科创板的定位支持科技创新型企业的发展。这些企业在技术创新、商业模式、市场开拓等方面具有明显优势,未来发展潜力巨大。

3、市值代表性高:科创100中小市值规征显著,聚焦中小“硬科技”企业,80%公司市值在50-200亿之间。

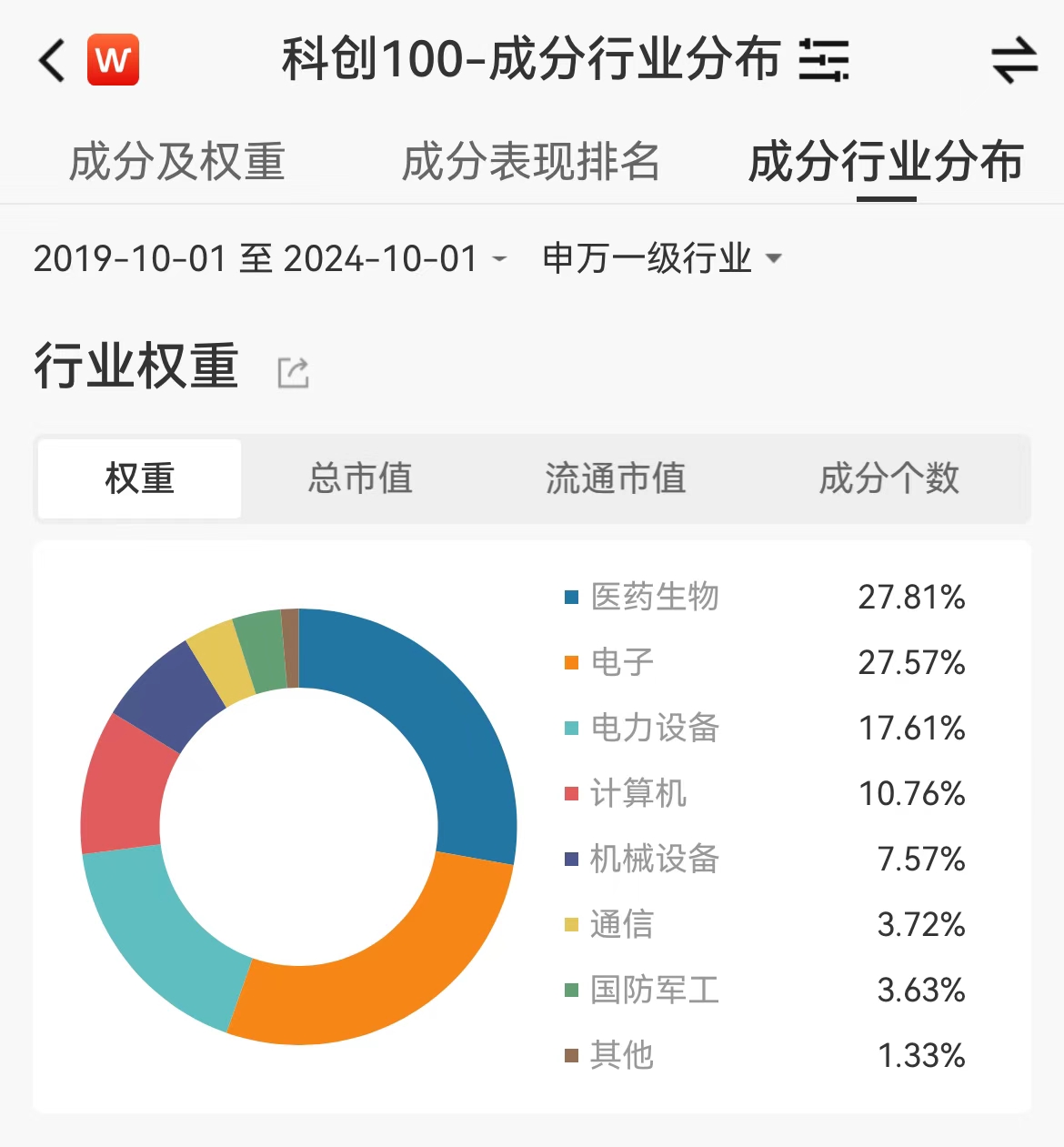

4、行业覆盖面广:科创100指数的成分股涵盖了多个行业领域,行业分布聚焦新兴产业、科技含量高,更加均衡。科创100指数前五大行业分别为医药生物、电子、电力设备、机械设备和计算机,行业集中度较低,能够反映科创板市场的行业结构和特点。

科创100指数从科创板中选择市值中等且流动性较好的100只证券作为样本,是继科创50指数后的科创板第二只宽基指数,与上证科创板50成份指数共同构成上证科创板规模指数系列,反映科创板市场不同市值规模上市公司证券的整体表现,与科创50指数形成互补。

首先从市值分布来看,截至2023年12月底,科创100指数成分股平均市值约为130亿元,指数中小市值特征显著。从行业分布来看,科创100指数聚焦前沿尖端科技行业,具备较强的创新成长属性;此外,相较于科创50指数行业集中度更低,分布更为均衡。

$科创100(SH000698)$指数重仓股布局医药、半导体芯片等行业,当前在医药和半导体困境反转之下,市场出现医药、半导体芯片轮动上涨的现象,科创板100有望持续受益。

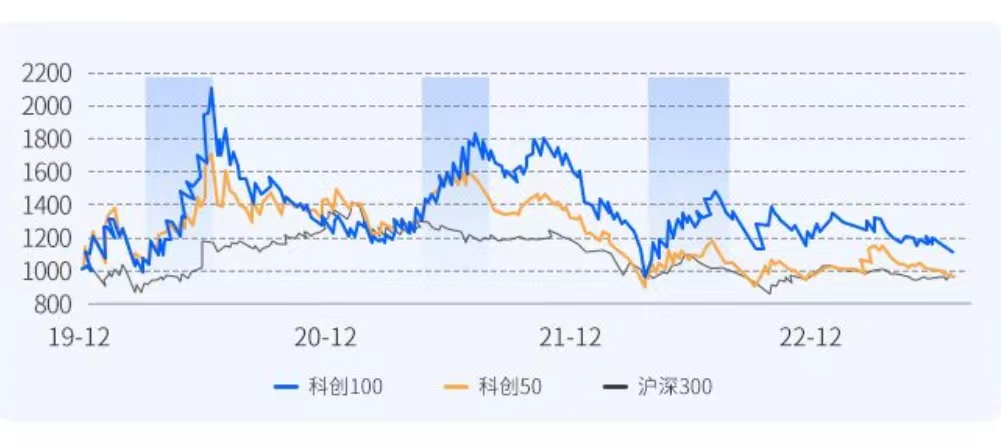

在高弹性方面,截至2023年12月底,科创100指数自基日2019年12月31日以来累计涨幅优于沪深300指数表现,且在市场处于上涨阶段时,涨幅明显大于沪深300指数和科创50指数。

我们都知道买东西或者做投资最好能是低买高卖。我们其实又重新进入了一个磨底期,或者说比较适合去做投资的一个阶段。但这种时候往往很多的投资者其实是很难克服这种恐惧来进行投资和下单的。反过来的话,有一部分的投资者他会想去追求这个极致的最低点的那一天。但是极致最低点的那一天并没有那么好把握或者找到。所以,目前的视角来看,当前就是一个底部区域的阶段,所以非常适合去做一定的投资准备,或者去做筹码的储备。

为什么科创本100ETF它是一个非常合适的标的?

我们知道科创板100指数是一个更加成长的风格。那我们再来想一个问题,比如沪深300ETF,我们不是说它不好。只是我们看一下它发展的时间线,从2013年开始有这个产品,发展到现在突破了1000亿。我们再看一下科创50ETF,它从2020年年底开始有,但是现在单品种也马上突破1000亿了。这意味着市场对于科创板有一个非常强烈的偏好或者说喜好。

从市值特征来看,科创100指数堪称“科创板块的中证1000”。作为科创板中小市值公司的代表,科创板100指数约81%的成分股市值分布在50-200亿元区间,与中证1000指数的市值结构更接近。

从行业分布来看,科创100指数表现出两大特点:

一是覆盖科创前沿,聚焦高新技术。在科创板的战略产业中,信息技术和生物产业是科创100指数的两大核心产业,市值占比分别为48.06%、28.99%;从申万一级行业来看,医药生物、电子、电力设备、机械设备是科创100指数的四大主要行业,市值占比分别为27.81%、27.57%、17.61%、10.76%。可以看出,科创100指数更加聚焦新一代信息技术和生物产业,高端装备制造产业等。

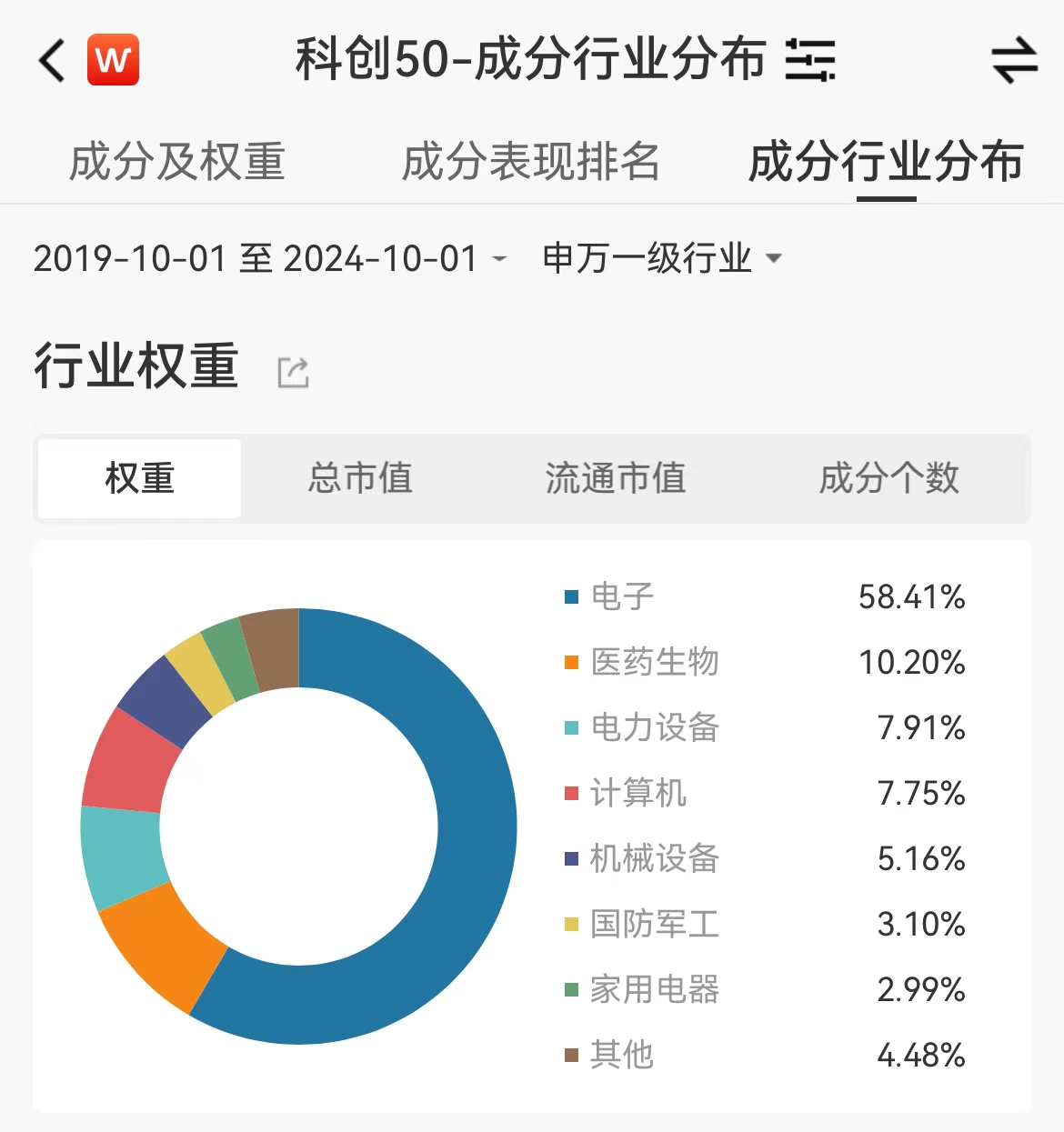

二是行业分布均衡,更能表征科创板整体。从申万一级行业来看,科创50指数占比前四的行业分别是电子(58.41%)、医药生物(10.20%)、电力设备(7.91%)、计算机(7.75%)、。不难看出,相较科创50指数,科创100指数的行业分布更加均衡,与科创板整体行业分布更一致,更能代表科创板整体的行业分布特征。

创新能力与企业成长性方面,科创100指数的表现也较为亮眼。上交所数据显示,指数样本公司2022年度合计研发投入289亿元,占营业收入比重平均达到19%,近3年营业收入年均复合增长率为38.9%,研发投入强度和营收增速均明显高于科创板市场平均水平。

政策利好助推科技创新:国家一直在积极推动科技创新,为科创企业提供了包括税收优惠、资金支持等一系列政策扶持,进一步优化了市场环境,增强了投资者对科创板的信心。科技创新在我国顶层政策规划中的地位逐渐凸显,作为实现经济发展和社会进步的重要动力,创新被视为推动产业升级、提高经济竞争力以及实现可持续发展的基础。科创100指数涵盖了一批医药、电子、机械等尖端科技公司,指数行业分布与国家重点支持的六大领域息息相关,具有较强的创新成长属性。

行业前景:科创100指数涵盖了科创板中市值中等且流动性较好的100只证券,这些企业往往在各自的领域内具有较强的竞争力和创新能力。随着科技的不断进步和市场需求的增长,这些企业的业绩有望实现持续增长。

个股更加分散,降低个股风险:科创100指数成分股更多更加分散,最大权重不足3.3%,前十大个股集中度为22%。

研发投入成长快,创新发展动力强:科创100成分股研发投入较高,研发投入占比中位数为12%。在研发创新驱动下,相关个股的营收保持较快增速。

此外在业绩表现方面,历史上科创100指数在多次大盘反弹中的表现也好于科创50,同时也跑赢上证指数、沪深300、中证500、中证1000等大盘宽基指数。

估值上来看,当前科创100指数的估值水平具有较高的吸引力,为投资者提供了较好的入市时机。当前科创100ETF基金跟踪的上证科创板100指数估值处于历史低位,最新市净率PB为3.71倍,低于指数近1年83.56%时间。低估值通常意味着较高的安全边际和较大的上涨空间。

站在当下时点,处于估值洼地的科创100指数配置性价比突出。具体到细分板块,该指数的四个重点板块——医药生物、电子、机械、高端设备,同样处于估值低位,投资吸引力显著。

科创板对于整个主板,或者说A股市场来说意味着什么呢?意味着非常强烈的成长风格。然后科创板100指数它是在科创板里面更成长的一部分,所以科创板100其实可以说是一个极致的成长风格。科创板100ETF这样的品种在未来一定是会有一席之地的,同时它也非常好的能够在比较低的位置,给偏好“成长中的成长”风格这样的投资者提供一个很好的工具或者说抓手。所以在目前阶段确实是比较好的一个时间点。

当前,我国正处于新一轮供给创新、产业升级周期中,科创板企业作为产业升级中坚,政策支持力度强,长期来看具备优秀的成长性。而科创100作为科创板中产业中坚和细分龙头的代表,指数收入增长快、盈利能力强、研发投入高,成长性突出,是投资高科技成长力争获取超额收益的重要选择。

鹏华基金旗下鹏华上证科创100ETF(A类代码:019861,C类代码:019862)以上证科创板100指数为紧密跟踪标的,为投资者布局科创板中小企业、把握硬核科技投资机遇提供了优质工具。

整体来看,当前市场或已处于底部企稳阶段,国内经济也已出现改善信号,科技产业政策频繁出台,鹏华上证科创100ETF(A类代码:019861,C类代码:019862)在市场反弹行情中,表现出更强的爆发力,基金近1周反弹超33%,值得重点关注。科创100企业是投资高科技成长获取超额收益的重要选择。感兴趣的可以持续关注,把握科技创新成长的新机遇!@鹏华基金

$鹏华上证科创100ETF联接A$ $鹏华上证科创100ETF联接C$