#从近期重要会议看2024年投资机遇#

定投是否可以分散投资风险?选A 可以。

在宽基指数的江湖中,科创100指数是后起之秀,却因为其高深的科技内力脱颖而出。

科创100指数从所科创板中选取的市值中等且流动性较好的100只证券。这100家公司各自在信息技术、医药卫生、工业等领域内独领风骚。 这100家公司在科创板中权重分配均衡,避免了单一权重过大的问题。这就如同武林中的高手对决,各家各派都有机会展现自己的实力,不会因为某一家门派过于强大而影响整个江湖的平衡。同时,每季度一次的样本调整,也确保了指数的活力和代表性。

这100家公司在科创板中权重分配均衡,避免了单一权重过大的问题。这就如同武林中的高手对决,各家各派都有机会展现自己的实力,不会因为某一家门派过于强大而影响整个江湖的平衡。同时,每季度一次的样本调整,也确保了指数的活力和代表性。

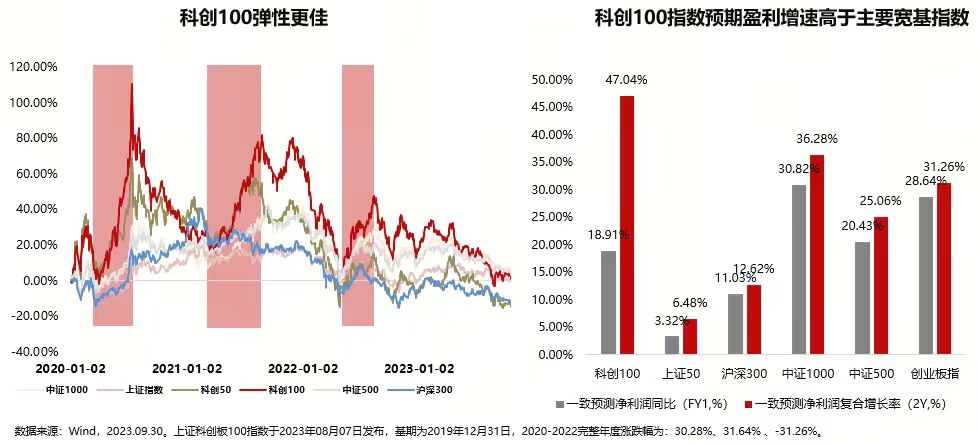

从市盈率的角度来看,科创100指数当前仅30倍左右,股息率也超过了0.6%,而盘中点位893.24相比四年前基日1000点仍然下跌了10%,当下估值非常诱人。

科创板的半导体行业是第一大权重行业,是科创板的核心竞争力。在这个江湖里,无论是投资者还是企业,都在追求更高的技术水平和更强的创新能力。只有掌握了核心科技,才能在江湖中立于不败之地。

科创板上市审核的重点之一就是科创属性。从估值情况来看,科创板的估值应该是成长性板块中最高的。高端装备制造和相关服务业是所有行业最高,行业PE水平均为64倍;二级子行业中,卫星及应用产业估值最高,为182倍。从财务分析来看,2023年Q1-Q3科创板整体营业收入同比增长率为0.10%、4.26%、5.76%;归母净利润同比增长率为-49.46%、-40.92%、-38.08%;ROE为4.04%、3.44%、2.51%。这些数据都表明了科创板的特性和风险,高成长性和总是和风险结伴而行。

科创100指数作为宽基指数江湖的后起之秀,既有深厚的内力,又有灵动的招式,是一个值得关注的投资品种。其代表的新一代信息技术等产业具有高成长性和科技创新性,是推动江湖技术进步的重要力量。在这里,投资者可以寻找到高成长性的企业,也可以享受到资本市场与“硬科技”加速融合所带来的红利。对于科创100指数这种既具备一定波动性又具有成长潜力的产品而言,适度的配置是一个不错的选择。

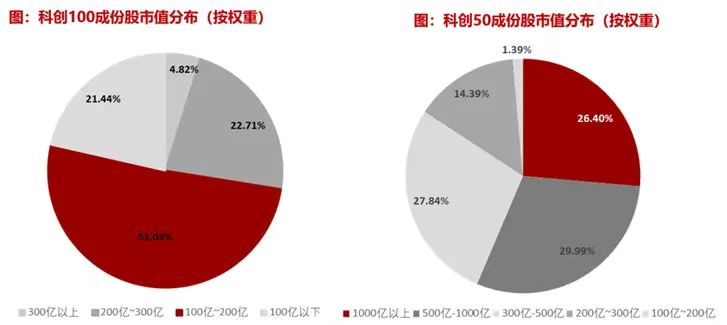

科创100指数汇集了科创板中小盘之精英。超8成公司,市值在50-200亿之间,恰似江湖中的豪门子弟,英气逼人。与科创50相比,其市值结构更接近中证1000,被称为“科创板中的中证1000”。如此差异定位,令科创100在江湖中独树一帜,丰富了科创板市场的投资品种。

在市值分布上,科创100指数成分股偏向于中小盘,而科创50指数成分股则偏向于中盘。比如,科创100指数成分股市值分布在50-500亿区间,其中市值分布在100-200亿区间的成分股占比最高,达到了50%,而科创50指数成分股市值偏大,市值分布在200-500亿区间的成分股占比最高,达到了64%。

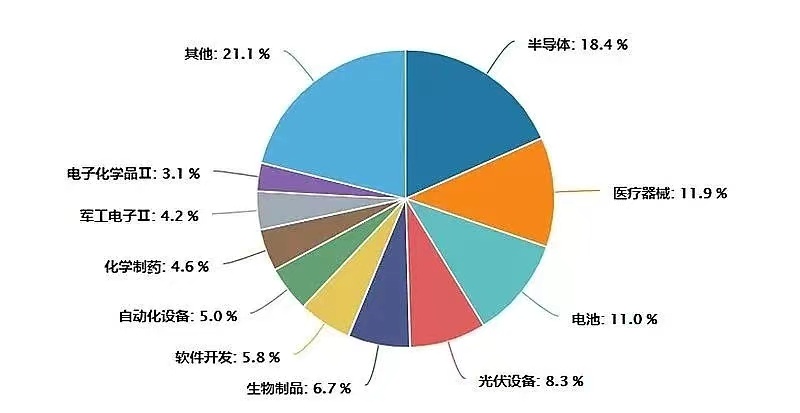

在行业配置上,科创100指数行业配置多元均衡。以半导体行业为代表的权重最高行业也不超过20%,而以医疗器械和生物制为代表的医药领域、以电池和光伏设为代表的新能源领域、以软件开发和IT服为代表的新一代信息技术领域等也是该指数的重要构成部分。

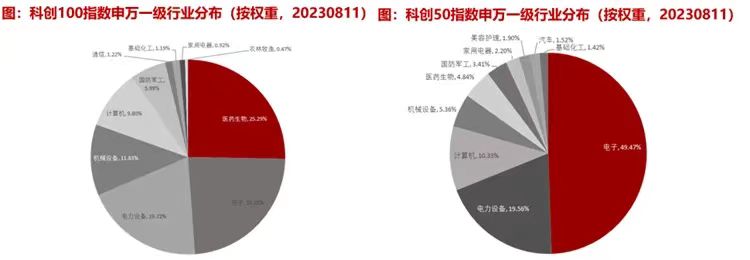

科创100指数与科创50指数的差异,就如同各大武林门派的不同特色。科创50指数的电子行业权重高达49.5%,犹如一部以单一武学为主导的剑法,容易受到行业走势的影响。而科创100指数则不同,它的行业配置多元且均衡,如同一个融合了多种武学精华的综合剑法,不仅能有效降低投资风险,还更具灵活性和适应性。

在江湖中,每个行业都有其独特的武学招式和投资风险。科创100指数通过将资金分散到多个行业,降低了对单一行业的依赖,从而降低了投资风险。同时,这种多元且均衡的行业配置,还能使投资者在江湖中更加游刃有余地应对各种市场变化。

正如一部综合剑法融合了多种武学精华一样,科创100指数也汲取了多个行业的投资机会和成长动力。这样的投资策略,不仅降低了投资风险,还能让投资者在江湖中更长久地立足。

从申万一级行业角度来看,科创100指数前五大权重行业分别为医药生物(25.29%)、电子(23.58%)、电力设备(19.72%)、机械设备(11.83%)、计算机(9.80%)。

进一步细分,从申万二级行业分布来看,半导体以18.4%市值占比居首,除此之外,医药、新能源、新一代信息技术、高端装备等科技主题相关的细分行业也在科创100中占据较高比重,如:医疗器械(11.9%)、电池(11%)、光伏设备(8.3%)等。

在专精特新方面,科创100和科创50都表现出较强的“硬科技”属性,但科创100占比更高。其中科创100成分股中专精特新企业数量为36家,占比36%,而科创50成分股中专精特新企业数量为15家,占比30%。

在研发投入方面,科创100成分股的研发强度更高。从研发费用/营业收入看,科创100成分股研发投入大于5%的占57%,略高于科创50的54%。因此,科创100指数成分股整体重视研发投入强科技属性将支撑企业未来业绩高速增长,因而指数具备较大潜力。

此外,科创100指数更为优秀还有一个重要原因:它具备较高的成长性。在我国正处于新一轮供给创新、产业升级周期中,科创板企业作为产业升级中坚力量,政策支持力度强。长期来看具备优秀的成长性。 科创100江湖新秀,科创板之“新抓手”。与科创50共筑上证科创板规模指数系列,引领市场行情,昭示中国资本市场迈向高质量发展之新里程。科创100主要特性为中小市值规模显著,聚焦硬科技之中小企业,市值50-200亿间,八成江山。行业分布新锐均衡,电子、电力设备、机械设备、计算机与半导体、医疗器械、生物制品、电池、软件开发各领风骚。与科创50互补,彰显高成长与科技之精髓。研发投入强度高,2022年超10%,支撑未来业绩之高增长。科创100,以技术为核心的知识产权质优量足,创新能力耀眼。超6万件专利,发明公开审查中、实用新型、外观设计、发明授权皆备,数量与质量并重。

科创100江湖新秀,科创板之“新抓手”。与科创50共筑上证科创板规模指数系列,引领市场行情,昭示中国资本市场迈向高质量发展之新里程。科创100主要特性为中小市值规模显著,聚焦硬科技之中小企业,市值50-200亿间,八成江山。行业分布新锐均衡,电子、电力设备、机械设备、计算机与半导体、医疗器械、生物制品、电池、软件开发各领风骚。与科创50互补,彰显高成长与科技之精髓。研发投入强度高,2022年超10%,支撑未来业绩之高增长。科创100,以技术为核心的知识产权质优量足,创新能力耀眼。超6万件专利,发明公开审查中、实用新型、外观设计、发明授权皆备,数量与质量并重。

科创100指数的成份股所处的行业大多为发展空间广阔的战略新兴产业。当前,科创100指数整体研发强度处于市场前列,未来随着指数成份股逐步将创新投入转化为实际生产力,指数亦有望迎来快速成长期。

科创100,乃中国科创板之新锐。其成分股皆为中小“硬科技”企业,行业分布聚焦新兴产业,科技含量高。此等企业正处于高速成长阶段,未来潜力无限。

可以预见,随着国内科技浪潮迭起,科创100必将成为新时代的翘楚。科创100指数ETF则代表了中国科创板的崛起之势,高成长、低估值的特性使其成为投资者的心头好。

A股近几年是典型的小盘风格,想要借助指数投资配置科技味的中小盘,那科创100肯定是绕不过的选择,至于具体到选哪一个基金,还是优先选择银华上证科创板100ETF联接(A类:019859 C类:019860)@银华基金