——财通资管康研、张文君

最近,各家基金公司陆续发布了自购公告,向市场传递出了信心。我注意到,财通资管也加入了自购行列,将5000万元自有资金认购公司旗下正在发行的首只养老FOF——财通资管康恒平衡养老目标三年持有期混合型发起式(FOF)。

这意味着公司这笔资金至少锁定三年。对于发起式基金,基金管理人一般自购1000万元就可以了,此次公司出资5000万元,可谓是大手笔。这也从侧面反映出公司对旗下FOF的信心。

我大致看了一下,财通资管康恒平衡养老FOF由FOF投资部负责人张文君管理,她属于复合型人才,对股票、债券、现金管理类资产、基金等品种均有研究,同时覆盖过金融、煤炭、有色等周期行业,并且在保险、私募、公募等不同机构工作过,视野开阔,经验丰富。

张文君此前管理过3年养老FOF,业绩很不错,在2021年曾获得了养老FOF业绩冠军。她的投资框架更倾向于自上而下,比较重视经济周期,更看重战略配置和战术配置,对底层资产的机会有自己的判断,而优选基金则是实现战略战术目标的工具。

她在2019年领先于市场挖掘到刘格菘、冯明远,这两位基金经理分别是当年股票型基金的冠亚军。

康恒平衡养老FOF是一只平衡风险目标FOF,权益类仓位比例为35%-60%(中枢50%),适合立足长期养老投资,或者追求长期稳健收益的平衡型投资者。

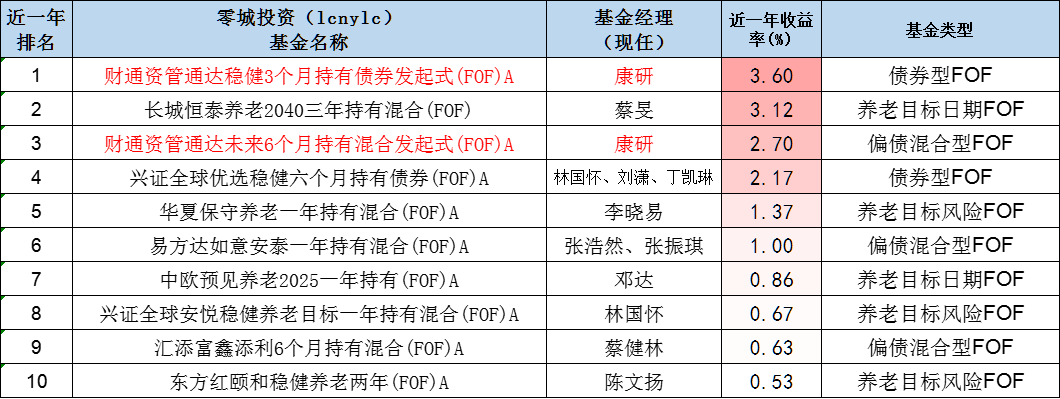

说起财通资管的FOF,还有一件事值得关注,我最近在定期跟踪FOF表现的时候,发现近一年业绩收益排名第一的并不是来自基金大厂,而是由财通资管康研管理的财通资管通达稳健3个月持有债券(FOF),而且排名前十的FOF中,财通资管独占两席,均位于TOP3行列。

(数据来源:choice,近一年区间为2022-8-22至2023-8-22)

当然,这样对比可能不太公平,毕竟FOF也包含了多种类型。但对比同类型FOF中,康研管理的3只基金,近一年也都排名第一,财通资管通达未来自成立以来的业绩也是排名第一。这就有点厉害了,说明公司整体实力还是比较强的。

以上数据来自wind,截至2023-8-23

不过仔细想想,这也好理解。FOF是一类比较新的投资品种,国内自2017年才开始发展,2020年大规模爆发,在这全新领域,老牌大厂也未必能有更多优势,非头部公司也同样有表现机会。

这家公司我自己也去拜访过,感觉是一个干劲很足、充分市场化的资管公司。公司方向很明确,把主动投资能力作为参与公募行业竞争的重要抓手,在投研团队上的投入非常大,目前公司拥有超120人组成的股票、债券、多策略投研团队。

固收是它们的传统强项,在同类基金中整体表现都非常出色,固收拳头产品——“鸿”系列中短债基金,管理规模在全市场排名靠前。

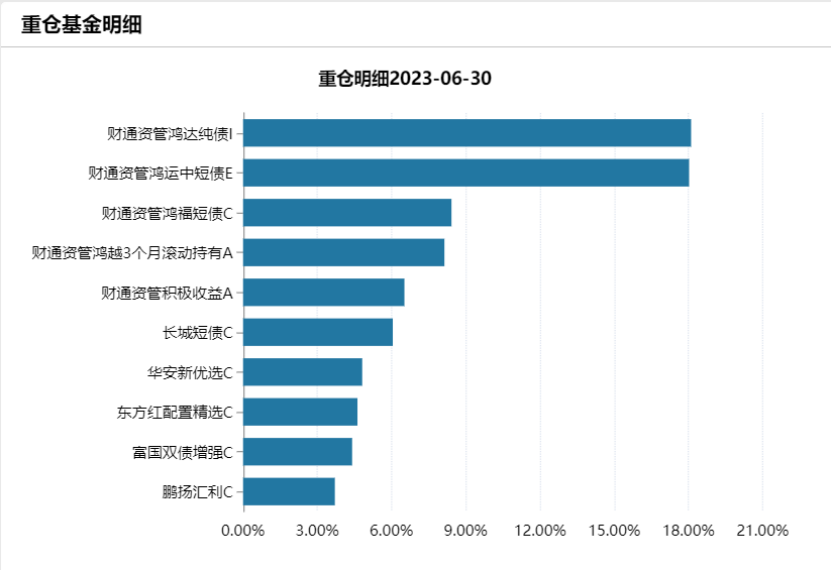

在债券利差较小的市场背景下,康研选择了较多配置自家旗下基金,一定程度上降低了费率对基金收益的拖累;自家基金的优秀表现+较低费率的优势(免管理费+托管费),从而让FOF组合实现了更好的投资回报。

下图为财通资管通达未来6个月持有(FOF)2023Q2前十大重仓基金

资料显示,财通资管FOF团队于2022年组建,目前投研团队配置近10人,包括3位基金经理,以及多位基金研究专家,应该说在同业也算是阵容比较强大了。

通达未来、通达稳健、通达稳利,是财通资管较早布局的FOF产品,均由康研博士管理。他毕业于马里兰大学帕克分校,2017年8月加入财通资管,历任指数和策略投资部研究助理、固收私募投资部投资经理助理。

康研具备股票量化+固收投资双重背景,他认为不同的底层资产有不同的特性,会根据产品的目标中枢,从价格保护+赔率投资出发,采用多种策略,结合底层资产特性,将各种资产配置到一起,使得组合达到最初设定的风险收益定位。

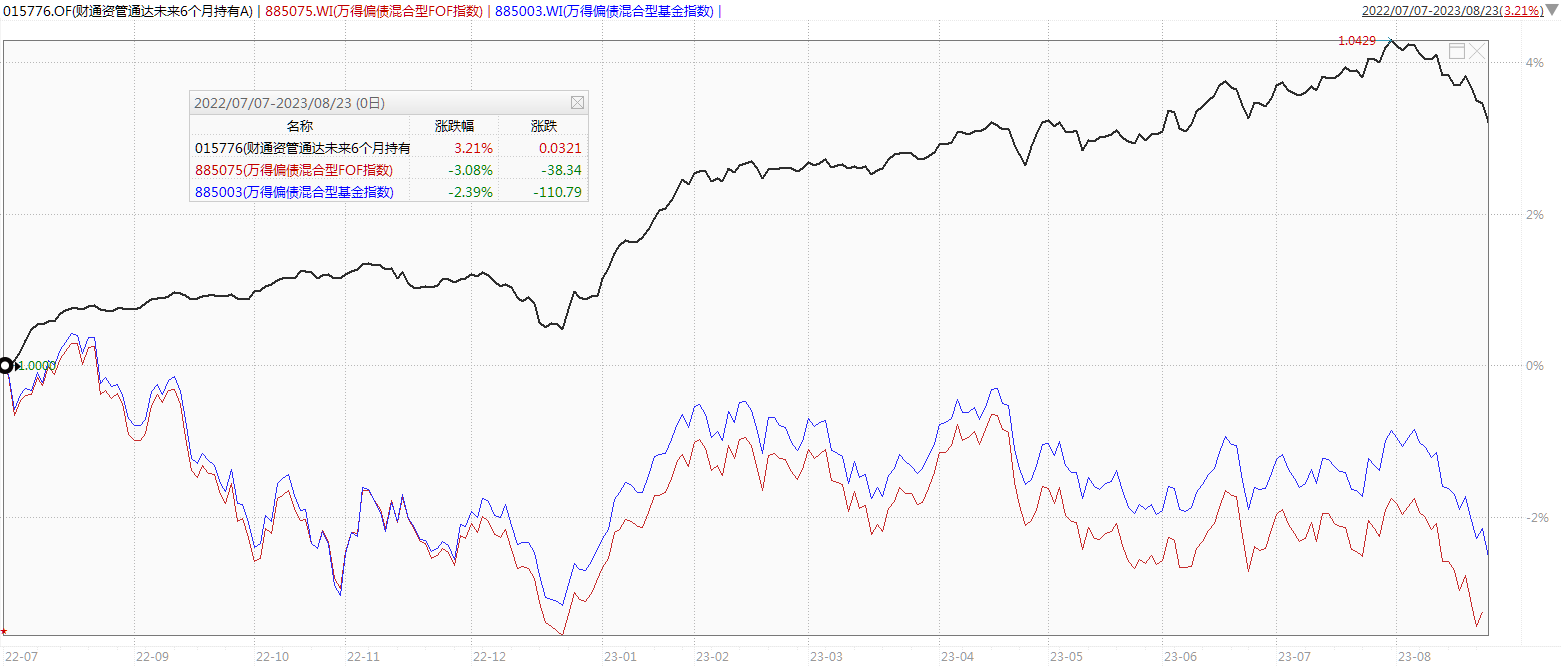

他的代表作是财通资管通达未来6个月持有(下图黑线),属于偏债混合型FOF:用纯债基金打底,含权债基辅助,权益类资产投资比例0~30%,适时配置可转债、ETF等资产增厚收益。

该基金成立于2022年7月7日,截至2023年8月23日,区间回报为3.21%,在同类基金中排名第一。最大回撤-1.04%,月度正收益概率为78.57%。

同期万得偏债混合型FOF指数(代表同类比较水平,下图红线)仅为-3.08%,产品一年多就创造了6.29%的超额。下图为走势对比(数据来源:Wind)

他还战胜了万得偏债混合型基金指数(上图蓝线),这一点值得说一下,偏债型FOF战胜偏债型单品基金的难度更大一些,这里面有仓位和管理费的原因。我们可以再看看上图,偏债型FOF总体就没有跑赢偏债型基金,因此我们可以将康研的财通资管通达未来6个月持有视为一只“固收+基金”去配置。他的表现好于市场上大部分“固收+基金”和偏债FOF。

结语:基民自己也具备一定的选基能力,也有自己看好的行业,我们不擅长的主要是资产配置和动态调整,而FOF的最大优势也正是资产配置。

截至2023Q2,FOF的数量已达到441只,但是论规模,只有1786亿元,仅占公募总规模(约27万亿)的0.65%。(数据来源:wind,截至2023Q2)

实际上,普通投资者买FOF是大势所趋。美国FOF自2008年开始快速发展,截至2021年底,占共同基金总规模已达12%,复合增长率达15.96%。

相比之下,国内还有不小的差距。究其原因:

一是投资者对FOF的逐渐接受需要时间;

二是FOF强调资产配置和风险控制,短期业绩难以突出,长期业绩跑出来需要时间;

三是FOF自身也在逐步发展丰富,不断有优秀的人才加入其中。

目前,经过5年多的发展,FOF中已有不少优秀的基金经理涌现,值得逐渐配置起来。我们也会持续为大家介绍,欢迎持续关注我们。

如果觉得文章有用,希望大家“点赞、评论、转发”三连支持我,谢谢大家!

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。文中涉及到的个股仅作为举例,不构成投资建议。