截至2024年5月31日,我的固收加实盘组合“宝猪稳发1号”运作1396天了,成立以来的收益率在同期所有公募FOF中排名1/108,战胜了所有同期公募FOF!详见《宝猪稳发1号:组合回顾与调仓计划(2024年6月)(上)》

但今年以来的收益率只有2.21%,YTD收益率排名掉到了88/481,最大回撤1.66%,排名66/481,不突出,上次调仓还是2023年7月,又该调仓啦。

在我运用自研的多维定量模型筛选中,发现了一只小众宝藏基,股票仓位只有10%左右,可转债仓位也只有10%左右,近1年收益率却高达14.09%!

而且近一年的最大回撤也只有1.73%、年化波动率才3.35%!

近1年的卡玛比率8.21、夏普比率4.5,炸裂的风险收益比!

说的就是卢丽阳、吴玮共同管理的永赢鑫欣,近1年收益率在所有股票仓位低于30%的公募基金中排名第一!

卢丽阳、吴玮是谁?炫目业绩会否昙花一现?宝猪稳发1号要不要配置10W?

事关宝猪稳发1号调仓大事,赶紧熬夜研究下。

一、基金经理卢丽阳、吴玮:双基金经理模式,卢丽阳挑大梁?

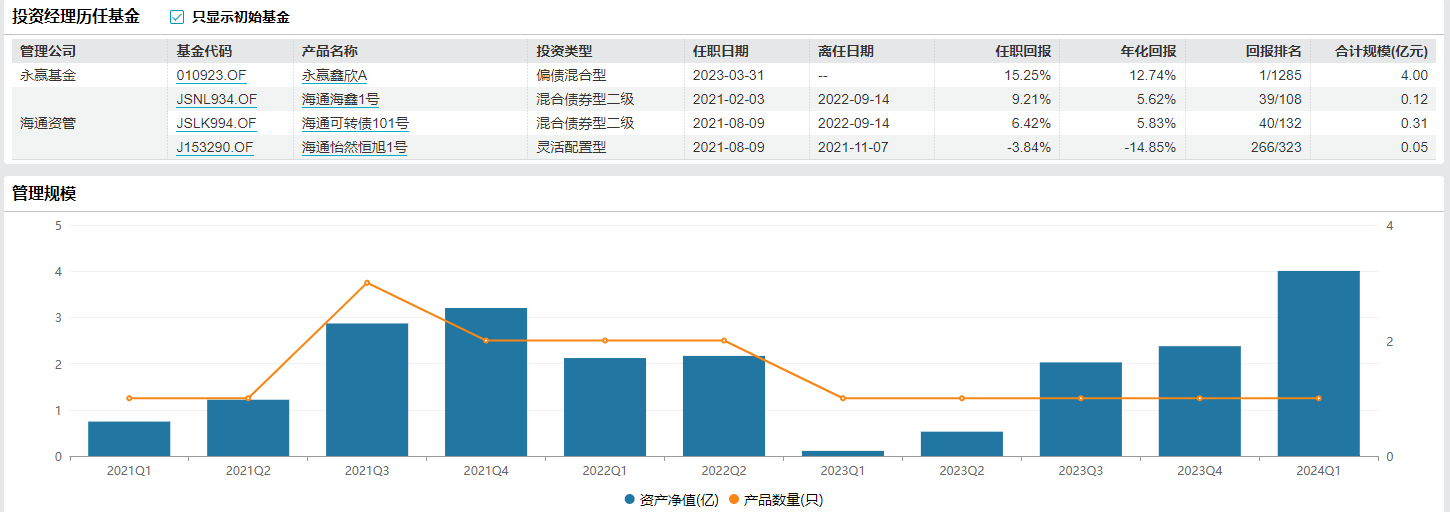

1、基金经理卢丽阳:6年从业经验,2.79年任职经验,主要负责股票及可转债投资

中国人民大学经济学硕士,6年证券相关从业经验。曾任海通资管研究员、投资经理助理、投资经理,现任永赢基金固定收益投资部基金经理,2021年8月任投资经理,2023年3月任基金经理。

目前就管理永赢鑫欣这1只基金。

由下表可以看出,任职基金的回报排名不错。

2、基金经理吴玮:近14年证券从业经验,4.53年任职经验,主要负责利率债投资

复旦大学理学博士,曾任浦发银行金融市场部债券交易处交易员、交易主管、副处长(主持工作),现任永赢基金固定收益投资部总经理,2019年10月起任基金经理。

目前管理基金9只、规模合计444.13亿元,永赢鑫欣是唯一一只含权基。

究竟谁在挑大梁,基于管理产品履历,以及基金一季报上特别用黑体显著标出卢丽阳履历,姑且认为是卢丽阳吧。她之前任职的海通资管产品属于私募产品,找不到更多的公开资料。

看了照片只想说,明明可以靠颜值,偏偏就想靠才华.....不知真人长得又如何。

二、永赢鑫欣的投资风格剖析:不做信用下沉+积极的久期与杠杆管理+成长&高分红的哑铃策略

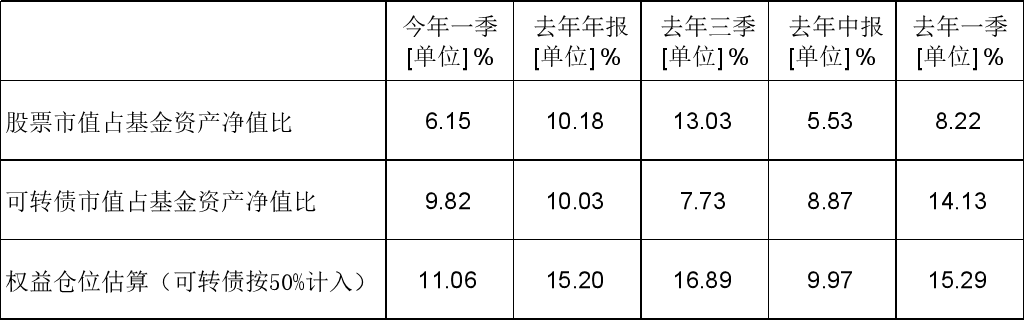

1、大类资产配置:整体权益仓位在10%-20%间波动,一定的择时操作

卢丽阳2022年9月份卸任海通资管产品,2023年3月31日接管永赢鑫欣。

永赢鑫欣的基金合同约定股票投资占基金资产0-40%(其中港股通占股票仓位不超过一半)。按照我的估算,整体权益仓位在10%-20%间波动,看得出来有一定的择时操作。

2、债券投资部分:券种配置上以金融债为主,信用偏好以AAA级为主,积极的可转债投资运作;灵活运用久期策略和杠杆策略来提升组合收益。

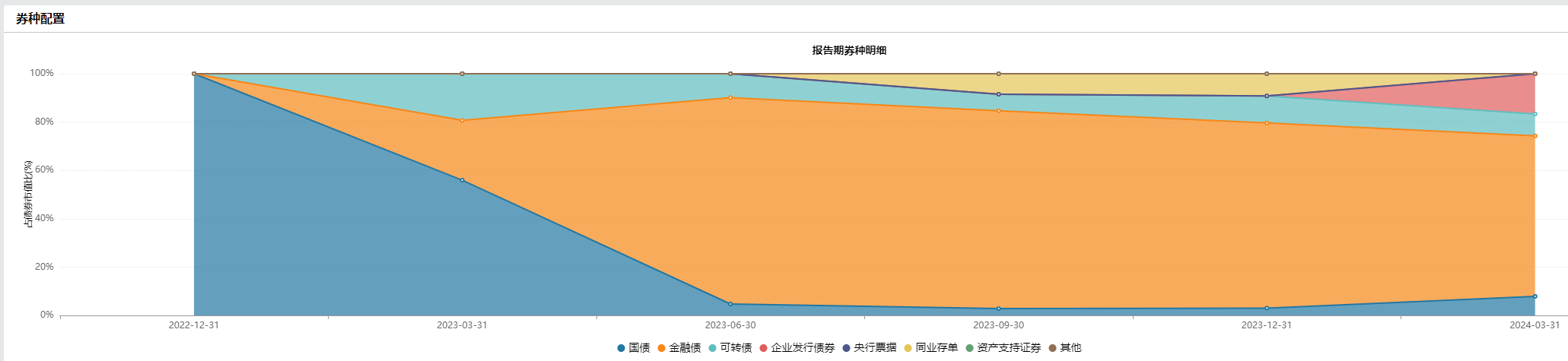

(1)债券券种配置:据定期报告,以金融债为主,兼顾可转债、企业债和国债

基金在2022年底100%配置利率债(国债),卢丽阳接管后,从定期报告披露的时点数据来看,券种配置上以金融债为主,兼顾可转债、企业债和国债,在各品种间有一定轮动操作。

基金的重仓券集中度在50%左右,高于同类平均水平。

根据披露的持仓数据,基金的信用偏好主要以AAA级债券为主。比如2023年度三季末,永赢鑫欣的资产净值仓位中,政金债占比52.55%,可转债(可交换债)占比7.73%,国家债券占比3.18%。

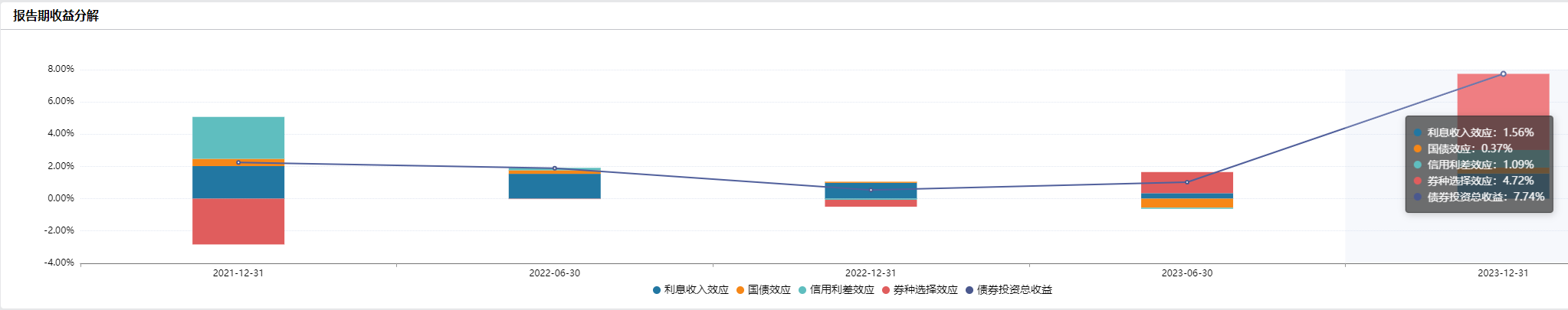

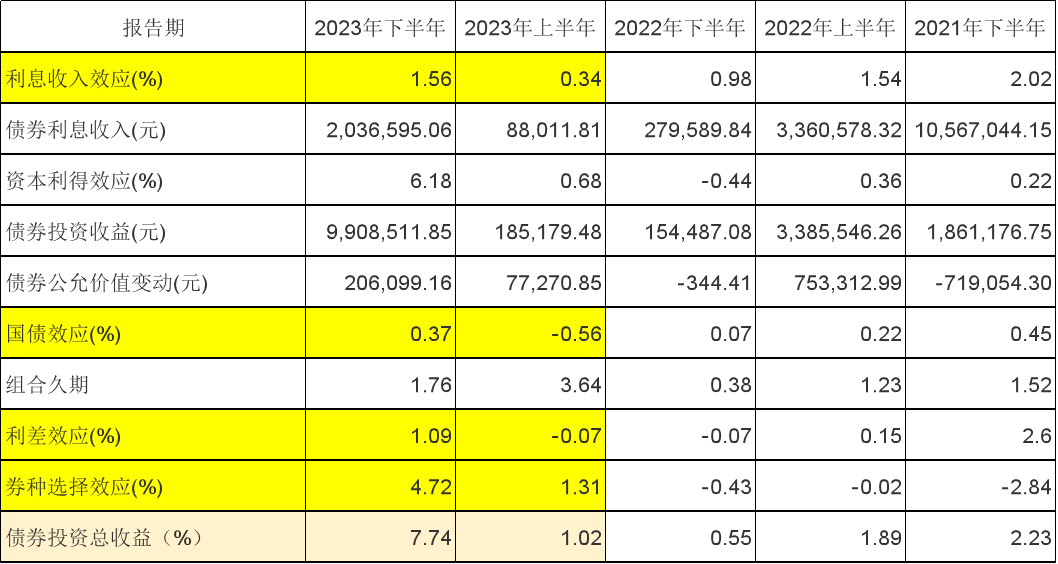

(2)债券收益归因:主要来源于券种选择效应,积极的波段交易和可转债投资

2023年报告期披露的总收益7.74%中,占据绝对大头的是券种选择效应(4.72%)。

望文生义,想来“券种选择效应”类同于权益型基金的“选股能力”吧,反映基金经理择券的alpha能力。仔细想了想,估计是反映了基金经理卢丽阳在政金债波段操作及可转债板块投资颇有收获。在卢丽阳上任之前,基金的券种选择效应一直是负的。

我对照了之前分析的华夏鼎茂,债券收益归因中占大头的是利息收入效应,华夏鼎茂也确实偏好高票息债券投资。详见《华夏鼎茂 刘明宇:年年正收益,择时增收益》

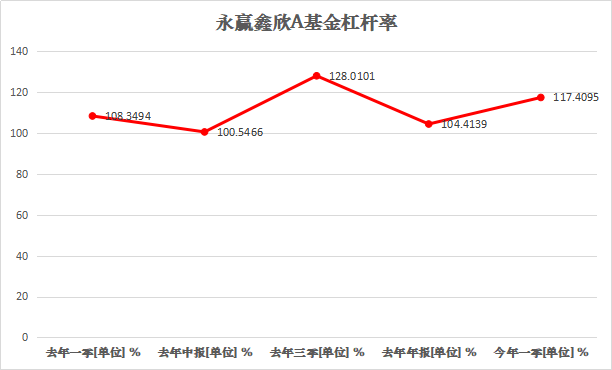

(3)组合久期与杠杆分析:积极的久期管理和杠杆管理,波段交易增厚收益

永赢鑫欣的的组合久期,2023年中报3.64,2023年底1.76,基金经理会做积极的久期管理。

同时,永赢鑫欣在各时段的杠杆率变动较大,呈现出积极的杠杆择时风格。

在基金的定期报告中,基金经理也表示“债券部分积极进行波段交易获取收益增厚”。

3、股票投资部分:成长+高分红的哑铃策略;一定的仓位择时

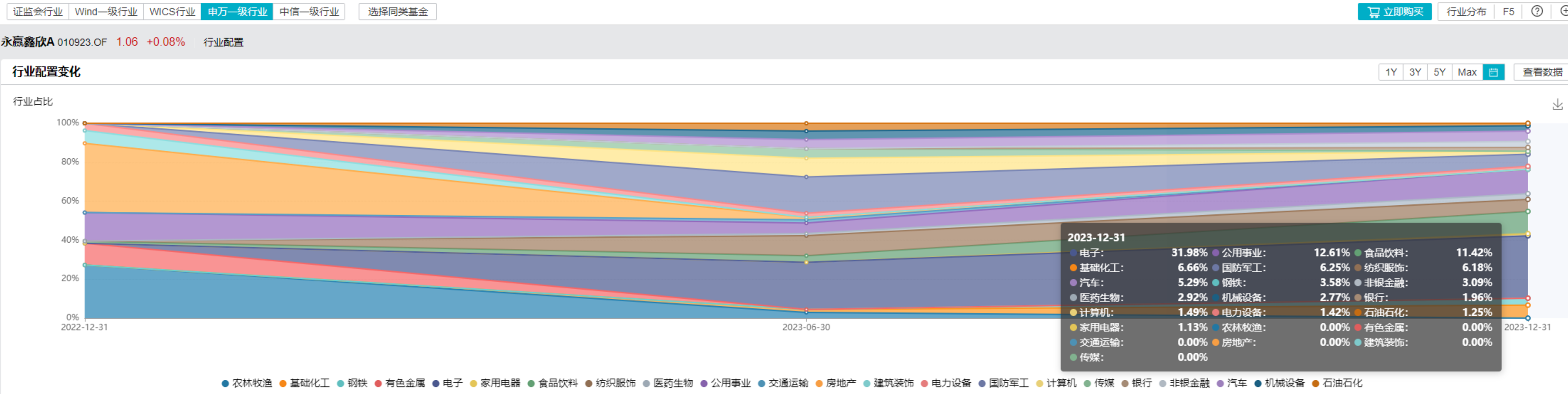

(1)组合分布:行业分布均衡中有侧重,持股分布偏集中

基金行业配置相对均衡,偏好电子行业,2023年中期前三大行业电子(24.21%)、国防军工(18.62%)、纺织服饰(10.30%)合计占比在53%;2023年底前三大行业电子(31.98%)、公用事业(12.61%)、食品饮料(11.42%)合计占比在53%。

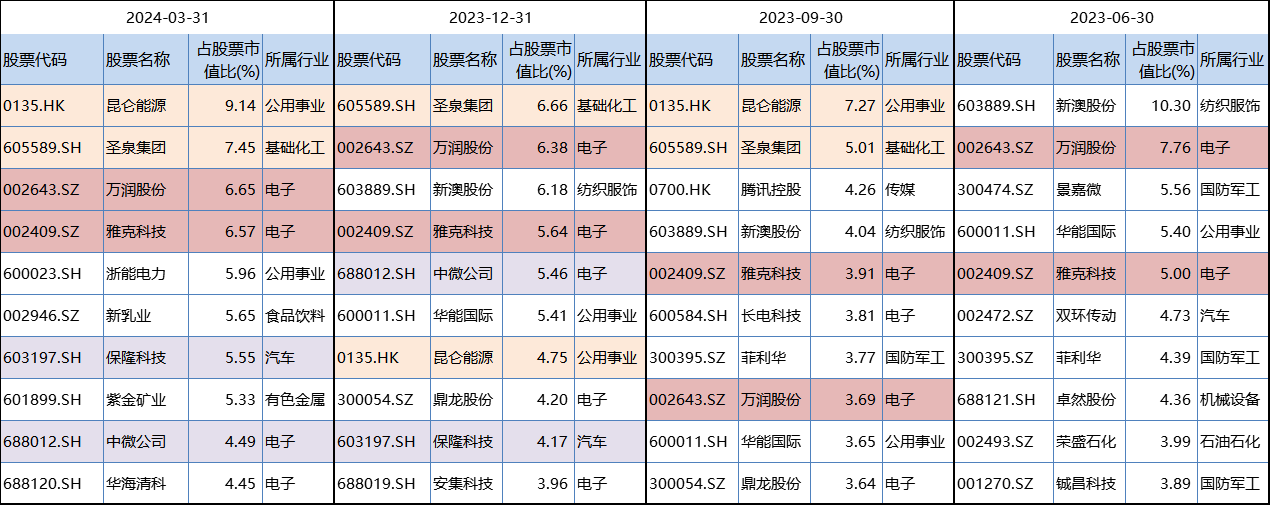

2023中报和年报显示永赢鑫欣全部持股共有30只。前十大重仓股占股票市值比在43%-62%间,持股分布偏集中。下表展示前十大重仓股的变化,可以看出基金经理调仓换股还是很勤快的。

(2)权益投资运作:成长+高分红的哑铃策略;一定的权益仓位择时管理

权益配置上相对均衡,超配方向基于宏观逻辑采用成长+高分红的哑铃策略,一方面超配稳定性高分红资产,另一方面超配有产业逻辑的TMT产业链(比如具备扩产和业绩确定性的半导体制造链),同时结构性布局存在补库预期的部分资源品和消费品。

所以近一年前十大重仓股的平均市盈率在20倍左右、市净率在2.5倍左右,和市场平均水平差不多。

转债整体以有安全边际的左侧行业为主,并适当博弈新能源、医药等行业的超跌反弹,

仓位上保持了相对逆势的操作,比如今年一季度“在控制回撤的前提下,调整过程中含权仓位逐步达到中性偏高,在市场修复过程中有所降仓”。

三、综述

综上可见,卢丽阳、吴玮共同管理的永赢鑫欣当前是一款优秀的固收加产品。

1、基金过往业绩优秀:卢丽阳自2023年3月31日任职、吴玮于2023年7月6日任职,近一年收益率14.09%,在所有股票仓位低于30%的公募基金中排名第一;近一年的最大回撤也只有1.73%、年化波动率3.35%;近1年的卡玛比率8.21、夏普比率4.5,强大的六边形战士。

2、投资策略多元灵活,主要采用自上而下的配置思路,再通过择时和择券择股,自下而上追求收益增厚:(1)大类资产配置适时调整,“在市场极端时可以将仓位快速调整到位,同时,在同一宏观事件的影响下,股和债往往体现出跷跷板现象,在一定程度上提供了天然的对冲,从而减少了波动”;(2)债券持仓以高等级债券为主,不做信用下沉,在把握债市beta行情的基础上,积极捕捉利率债、信用债波段交易机会,灵活运用久期策略和杠杆策略对权益仓位进行对冲来提升组合收益;(3)权益仓位作一定的择时管理。股票投资采用成长+高分红的哑铃策略;行业分布均衡中有侧重,持股分布偏集中;转债整体以有安全边际的左侧行业为主,并适当博弈新能源、医药等行业的超跌反弹。

3、双基金经理协作力争能攻善守:既能善于灵活调整转债及个股品种及仓位,又能把握利率债、信用债波段交易机会。

4、平台稳定可靠:永赢基金是宁波银行控股的中外合资基金公司,成立11年来发展迅速,截至3月底管理规模4234亿元,市场化机制,也招揽了不少优秀人才。卢丽阳、吴玮都是从其他薪酬机制没有那么灵活的大型国有控股金融机构跳槽过去的。

5、费率优惠合理:永赢鑫欣A份额申购费0.08%(天天基金),管理费0.4%/年,托管费0.05%%,满180天赎回费0%;永赢鑫欣C份额不收人贵妃另有销售服务费0.4%,满30天赎回费0%;

当然,凡事总有两面,卢丽阳、吴玮也就从去年才开始管理永赢鑫欣,业绩经历的时间还不长,我尤其想知道的是:基金规模增长太快,基金经理能否适应?

卢丽阳任职时,永赢鑫欣已经缩水得只剩1100万,靠着逆天业绩一年后干到了4亿元,暴涨40倍。

基金过往业绩表现说明卢丽阳的交易能力很强,如果今年的市场多数板块依旧以结构性震荡行情为主,会继续适合交易能力强的基金经理。

小规模基金本身也便于基金经理发挥自身的交易能力。

如今永赢鑫欣规模增长迅速,机构高度关注(2023年底机构持有比例51.94%),基金经理的投资能力能否驾驭快速增长的管理规模?卢丽阳之前的固收加产品业绩缺乏分析素材,希望有机会做个路演交流。

特别要说明,永赢基金还是很有节操的,永赢鑫欣目前已经单日限购3000万元了。

(本文基础数据来自于WIND、天天基金,除有特别说明外,基金净值截至2024年5月31日)

声明:本账号发布内容仅为个人投研思考记录,不构成投资咨询或顾问服务,不作为投资依据。基金有风险,投资需谨慎!

@天天基金创作者中心 @永赢基金 @天天话题君 $永赢鑫欣混合C(OTCFUND|018603)$$永赢鑫欣混合A(OTCFUND|010923)$$永赢中债3-5年政金债指数A(OTCFUND|011983)$

#债基成资金“避风港” 你配置了吗?##“固收+”基金破千只 如何挑选?##债券基金#