2023上半年结束,这几天我也跟踪各类型基金的业绩,看谁能在上半程跑在前,在看到平衡型基金的时候真是让我挺意外的,居然是交银定期支付双息平衡混合。

先说清啊,我不是惊讶基金,交银定期支付双息一直是比较出彩的,是平衡混合型基金中比较为投资者所熟知的。我惊讶的是基金经理黄鼎,他把这一棒接的这么漂亮。

黄鼎是公募圈新秀,作为基金经理的管理年限不长,但他2013年就进入公募行业了,在博时做过一段时间的研究员后,于2015年加入交银施罗德基金,担任周期行业分析师,一干就是六年,覆盖过天然气、电力、环保、煤炭、化工、新材料,集中于能源和制造业。

直到2021年9月29日,他被增聘为交银定期支付双息平衡的基金经理,正式走上台前。

黄鼎初上任的时候其实就引起各方关注,因为他是新人,但他又是交银出来的。

交银有一项在业内非常知名的传统,内部培养投研人才。

来看一项数据,2016年以来,交银仅提拔了11位基金经理,其中2022年全年没有任何人升任基金经理,而2021年只有一位,就是黄鼎。

多么得稀缺,侧面也说明他是通过交银严苛的内部考评、选拔和晋升。

我当时很兴奋,就等着看他能交出怎样一份答卷了。

如今看,很出众。

交银定期支付双息近一年同类排名第二。

数据来源:基金业绩数据来自定期报告,指数来自Choice,业绩排名来自银河证券,同类基金为股债平衡型基金(A类),截至2023/5/31

哪怕是经历了不同的市场环境,依旧游刃有余。自2021年三季度以来,黄鼎进行投资实战的这近两年时间里,A股市场正是呈现出令人惊讶的波动幅度和轮动速度,投资难度可称高级别。

但从交银定期支付双息平衡的净值走势来看,年轻人难得的沉稳节奏、调结构、把握时机做偏离和出击的操作脉络清晰可见,基金相对沪深300、偏股混合型基金指数的超额收益也不断走扩。

数据来源:净值取自交银基金官网,截至2023/5/31

此外,回撤和波动的控制都较好,近1年最大回撤10.33%,收益回撤比和夏普比率都优于98%同类。

数据来源:天天基金网,截至2023/6/28,时间维度:近1年,同类指:混合型-平衡

他是如何做到的呢?

1、持股较分散

前十大重仓股集中度明显低于同类型产品,常在50%以下。

数据来源:基金定期报告,截至2023/3/31

黄鼎有一个理论叫“弱者思维”,本质是对投资增加一道保险。

即作为投资者,要认识到自己能力圈是极其有限的,个人认知在市场面前永远是极其有限的,要认识到自己的“弱”,要学会敬畏市场。

2、精选个股并动态调整

虽然前十大重仓股集中度不高,但是每一只的选择都是有章可循。

黄鼎是周期行业分析师出身,有较强的周期思维,用他自己的话,用周期思维投资成长股,顺大势逆小势。

直白点说,就是低景气行业选龙头偏左侧逆势投资,高景气行业右侧顺势择优布局。

数据来源:基金定期报告。注:以上不代表公司持有或承诺持有任何相关股票,不代表目前持仓或构成任何投资意向,也不构成行业或个股推荐,投资需谨慎。

上图是交银定期支付双息近三个报告期的前十大重仓股,从中我们能看到低景气度的如地产链、电子、出行链;高景气度行业的如AI、电力。

如何去衡量某行业是什么样的景气度?

黄鼎从供需格局出发,寻找景气行业中具有竞争优势的企业,获取企业成长或估值提升带来的收益。

他重视公司技术创新能力,发掘能够持续开发优秀产品,通过供给创造需求,推动行业快速爆发的公司。对于景气度上行的行业,需求增速超过50%。

规避产业周期末期且高估值的行业,避免线性外推。

精选个股后,黄鼎会持续动态评估持仓标的的景气度、竞争环境和估值性价比,以控制回撤和保证赔率,提升持有人体验。

3、行业配置相对均衡,注重安全边际

黄鼎管理期间交银定期支付双息在各行业的配置比例较为均衡,前五大行业占比在50%-60%,较多在周期行业与高景气赛道。

数据来源:基金定期报告,截至2023/3/31;个股所属行业为申万一级行业(2021)

行业上有一定的变动,比如在2022年上半年显著提升新能源板块持仓,2022年三季度开始提升电力板块配置,2023年Q1即果断在人工智能板块做配置。(根据定期报告整理信息)

可以看出,在板块型机会和产业型机会都把握的比较左侧,大概率也是贡献了不错的超额收益。

4、灵活运用转债

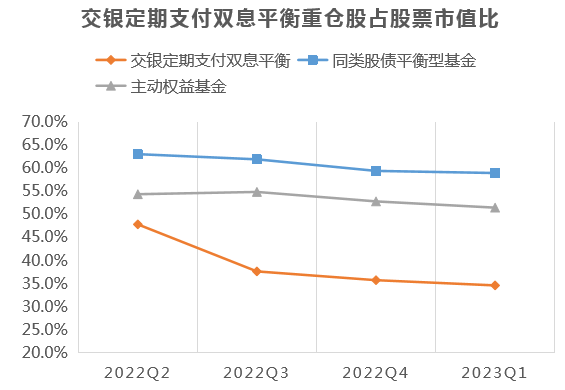

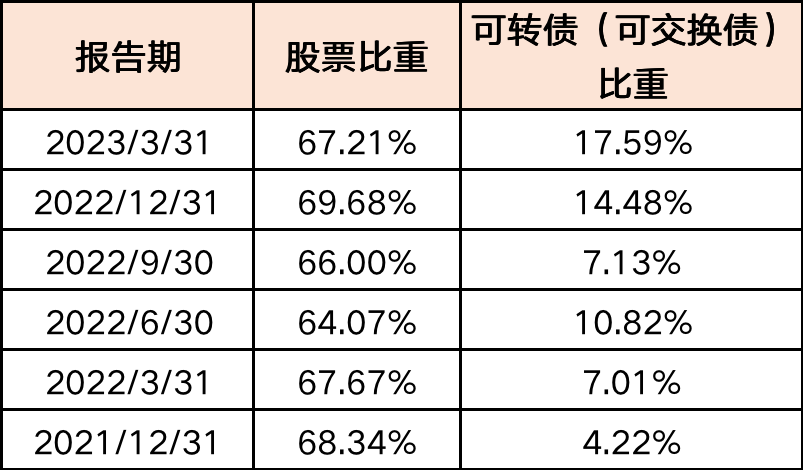

基金合同约定交银定期支付双息的权益类资产占基金资产净值的30%-70%,实际管理中它股票仓位长期在60%左右。

黄鼎管理期间通过可转债来增加含权比重,并且在持有比重上根据市场情况进行变动。

数据来源:基金定期报告,截至2023/3/31

可转债兼具债性和股性,一方面可以作为债券提供稳定的利息收入,另一方面又可以转换为股票。但与股票相比,投资可转债的最大亏损是可以预期的,从而避免恐慌过度而非理性抛售。

估计也是看到了黄鼎更大的潜力,在7月10日即将发行一只新产品,交银启嘉混合(A类018554,C类018555)。

这只基金的权益类资产占基金资产净值比例是60%-95%,且能够进行港股通投资,让黄鼎在更广的范围内挥洒,对黄鼎能力有了更高的考察。(该产品可根据投资策略需要或不同配置地市场环境的变化,选择将部分基金资产投资于港股或选择不将基金资产投资于港股,基金资产并非必然投资港股。)

我又进入了一个新的期待,大家一起见证。

风险提示

本篇文章主要用于投资者教育,涉及金融产品相关的服务和内容由交银施罗德基金提供。

免责声明:基金研究、分析不构成投资咨询或顾问服务,不构成投资建议。本账号发布的言论仅代表个人观点,不作为买卖的依据。敬请认真阅读相关法律文件和风险揭示声明及关注基金特有风险,基于自身的风险承受能力进行理性投资,并选择适合自身风险承受能力的投资品种进行投资。。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。我国证券市场发展时间比较短,不能反映市场发展的所有阶段,基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。合格评级评价机构发布所涉评价结果并不是对未来表现的预测,也不视作投资基金的建议。投资人在投资基金前,需全面认识基金产品的风险收益特征和产品特性,充分考虑自身的风险承受能力,自主判断基金的投资价值,理性判断市场,对投资本基金的意愿、时机、数量等投资行为作出独立决策。投资人根据所持有份额享受基金的收益,但同时需要承担相应的投资风险。

注:交银定期支付双息平衡混合历年业绩/业绩比较基准(中证红利指数收益率*50%+中债综合全价指数收益率*50%)2018年-6.43%/-7.58%,2019年46.29%/8.71%,2020年51.95%/2.28%,2021年-12.65%/7.94%,2022年-9.02%/-2.02%。本基金自2021/09/29至2022/09/08由黄鼎、杨浩共同管理,任职回报为-1.92%,自2022/09/09至2023/06/19由黄鼎单独管理,任职回报为5.99%。

(数据来源:业绩数据来自基金定期报告,时间截至2022.12.31;基金经理任职回报统计规则来自银河证券,时间截至2023.6.19)