#亮剑第四次工业革命# 大AI产业链:时代的股票

今年以来,A股市场调整不断,主要宽基指数表现分化,行业轮动加速,可谓“一半海水一半火焰”——AI数字科技、“中特估”两大概念表现活跃,新能源等前期热门板块则显逊色。

有人问,大AI产业链还有投资价值吗?我认为还有,AI板块的机遇,定义为第四次产业革命都不为过,这是一个仍然高度具备投资价值的赛道。

第一,“没有股票的时代,只有时代的股票”

汇添富左剑经理把产业的生命周期分为萌芽期、导入期、爆发期、成长期、成熟期和衰退期。在他看来,爆发期和成长期的企业是他所偏爱的投资对象。

他的投资框架以企业生命周期理论为核心。他认为,这么多年来不管是中国还是海外,股市大多数时间是经济的晴雨表(但有时由于看得见的手也不完全是),同时也是产业变迁的晴雨表。他用“追随产业变迁,寻找最强阿尔法”这一投资框架和理念去挑选行业和公司,最终落在投资上。

所谓没有股票的时代,只有时代的股票,本质讲的就是产业变迁。在爆发期和成长期这两个产业阶段,企业盈利会呈现非线性式的增长。因为企业大多数是自带杠杆的,所以这时候股价会大幅飙升,业绩和估值会双双提高,所谓“戴维斯双击”也基本上是在这个阶段出现。

我非常赞同左经理对于产业投资逻辑的判断。市场的短期波动是不可捉摸的,任何风吹草动都会影响股价走势,但是像是中期产业趋势,有迹可循,是我们可能抓住的“大趋势”,是我们决胜市场的机会。

左剑投资经验颇为丰富:于2002年“出道”进入金融业,首先是在工商银行工作。此后,历经中富证券、中原证券”的投资岗位,并在上海证券从事投资主办6年时间。2012年,他加盟中海基金,先是在专户部门历练3年,之后出掌公募基金七年。2022年,他加盟汇添富基金,开始新的投资生涯。

凭借着对于产业周期的判断,他主理的基金曾经受到市场瞩目。他在软件、新能源等行业都捕捉过行业的爆发机会,以左剑管理的某只成长风格基金为例,截至2022年中卸任,该基金过去三年和过去五年累计业绩分别为223.66%和248.77%,在130余只同类产品中双双位居第1。

细看基金操盘,左剑的操作堪称抓住产业周期的典范。2018年3季报中,左剑首次重仓了某软件龙头公司。至2021年1季报退出前十大重仓,左剑共持有了11个季度。在这期间,这只个股的最大涨幅超过400%,如果从进入重仓起计算到退出前十大,这只个股上的涨幅也接近250%。

第二,如何慎重对待大AI产业链的投资机遇,都不为过。

2022年,中国人工智能产业规模1958亿元。在AI成为数字经济时代核心生产力的背景下,各细分领域将迎来强劲增长,预计到2027年产业整体规模可达6122亿元,相关复合年均增长率为25.6%。

左剑认为,人工智能是不可忽视的一个方向。海外是引领、国内是跟随,可以把它定义为第四次产业革命都不为过。

AIGC带来了新的技术革命,人工智能和数据产业都将迎来爆发期。更进一步看,2023年人工智能的产业奇点已经出现,大量产业资源向这里倾斜。其中,算力、算法还有应用,各个点都爆发了,这是爆发期的典型特征。

一个产业进入爆发期、成长期以后,业绩是否会继续释放,是“空中加油”还是“空中楼阁”,重点要看后面是否有持续性订单出现。比如上半年人工智能第二波行情中,算力板块表现最优,正是因为在微观层面确实存在订单的加单、海外各个大厂的介入,还有服务器、CPU迭代升级等。

人工智能产业下包括算法、算力和应用等几个部分,一度表现都十分强劲。这背后既反映了产业爆发的趋势,同时也是由于宏观相对比较疲弱,利率较低从而对长久期资产有估值向上的修正作用。

在具体的标的选择上,左剑表示,要争取找到最强阿尔法的公司。只要企业逻辑足够强,即便是遭遇了暂时性的下跌或回撤,如果是短期扰动因素导致的,就不会影响未来市值空间的判断,这时候回撤反倒是机会;但如果投资公司和产业出现大的逻辑破坏,无论是否赚钱,都应该果断卖出。

第三,“左手挺剑,右手持盾”的基金经理

左剑凭借对于产业周期的敏感,获取了非常卓越的市场业绩,但实际上,他是一位“前卫”却又“保守”的人,用他自己的话来说,就是一位“一位成长派中相对比较保守的基金经理。”

左剑的回撤控制主要体现在自身的周期性思维当中,一方面会通过宏观经济周期控制基金的整体仓位,另一方面也会通过产业周期判断,对一些估值过高,或是景气度即将出现拐点的行业适时止盈。

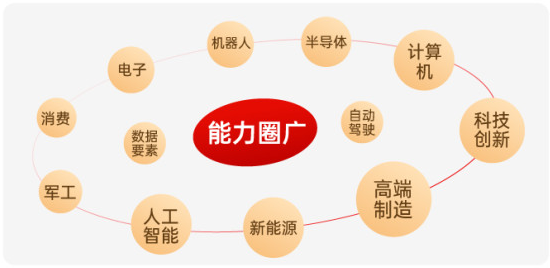

本次发行的汇添富成长领航混合,将在全市场寻找成长股投资机会,同时结合左剑的核心能力圈,重点关注以TMT、人工智能、数据要素等为代表的科技创新领域,以及以半导体、新能源、机器人、自动驾驶等为代表的高端制造领域。

从宏观经济环境看,现在的左剑的三重表达都在走向有利于成长股的方向,美联储公布的六月CPI、核心CPI和PPI都低于预期,加息周期临近尾声,国内的经济弱复苏,流动性持续宽松,全球和国内的宏观环境都适合成长投资。(宏观相对较弱,但是资金特别充裕,在这种情况之下,定价的折现率比较低)

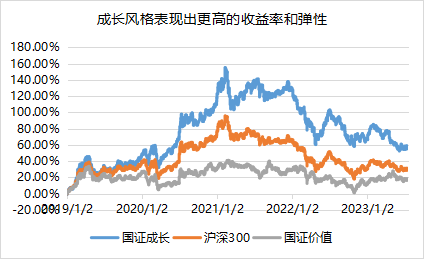

从估值的角度看,据Wind数据,截至2023年7月20日,国证成长指数最新估值为15.79倍PE-TTM,处于近十年18.74%分位数,与2018年末相当。横向对比价值风格,国证价值指数估值处于近十年20.67%分位数,成长风格估值水位更低。

随着AIGC等新的技术革命涌现,国内高端制造不断突破,在爆发的产业中捕捉超级成长股的投资机会,好时机或许就是当下。无论从估值水平还是业绩弹性来看,当前参与成长风格的投资或许是个不错的选择。

“胸有惊雷而面如平湖者,可拜上将军”,左剑的稳定投资内核,让他能够冷静地处理波动,颇具大将之风。希望投资成长产业共享成长收益的投资者,可以考虑左剑管理的汇添富成长领航混合型基金(A类份额代码:018442,C类份额代码:018443)。@汇添富基金 @天天话题君 @倒骑蚂蚁追蜗牛