1 刚刚,历史新高!

据【中国基金报】报道

公募基金总规模再创历史新高。

中国基金业协会发布最新一期公募基金市场数据。截至今年7月底,公募基金总规模达到31.49万亿元,相比6月份增长4042.18亿元。这也是公募基金总规模连续3个月站上31万亿元大关。

从7月份规模变化上看,股票、债券、货币三类基金是推动公募基金规模上涨的“主力军”,上述三类基金单月规模增长均在千亿元之上。

摘自:“中国基金报”微信公众号

2 美联储,彻底引爆!

据【券商中国】报道

美联储主席鲍威尔在杰克逊霍尔年会上表示,政策调整的时机已经到来。随即,资本市场迎来了大变局。互换市场预计美联储年末前将有近100个基点的降息幅度。美国2年期与10年期国债收益率曲线的倒挂幅度缩小。此外,股市也有热烈反应。

摘自:“券商中国”微信公众号

3 央行行长,重磅发声!

据【中国基金报】报道

在新闻联播《权威访谈》中,中国人民银行行长潘功胜表示,党的二十届三中全会关于金融体制改革的部署,第一项任务就是加快完善中央银行制度。人民银行将围绕货币政策、系统性金融风险防控等职责,加快建设现代中央银行制度。

摘自:“中国基金报”微信公众号

4 金融监管总局,最新发布!

据【券商中国】报道

8月23日,金融监管总局就《小额贷款公司监督管理暂行办法(征求意见稿)》(下称《办法》)公开征求意见。

《办法》拟进一步明确地方金融管理机构和金融监管总局及其派出机构之间的职责分工。同时,金融监管总局有关司局负责人表示,由于目前作为上位法的《地方金融监督管理条例》尚未出台。在现行法律法规框架下,《暂行办法》不宜直接规定机构准入、行政处罚等需要法律和行政法规授权的事项。因此,《办法》主要对小额贷款公司业务经营、公司治理、风险管理、消费者权益保护等方面细化监管规则。

摘自:“券商中国”微信公众号

5 利好!1440亿红包来了

据【中国基金报】报道

Wind数据显示,截至8月24日,拟进行2024年中期分红的A股上市公司超过330家(含已实施公司,下同),超过了去年中期分红的194家,分红家数创出历史新高。

330余家公司拟合计分红超过1440亿元,超大“红包”陆续发到投资者手中。

摘自:“中国基金报”微信公众号

6 激增188只!这类理财产品火了

据【中国基金报】报道

“资产荒”背景下,低风险、低波动理财产品需求旺盛,同业存单理财受到各路资金的追捧。数据显示,今年以来已有188只同业存单理财产品陆续发行,该类产品数量已接近400只;上半年该类产品平均年化收益率为2.32%,成为低风险投资者的重要配置方向。

摘自:“中国基金报”微信公众号

7 住建部重磅表态!

据【券商中国】报道

8月23日,国务院新闻办公室举行“推动高质量发展”系列主题新闻发布会,住房和城乡建设部部长倪虹在会上表示,下一步,有三方面主要改革工作需要抓,一是构建房地产发展新模式;二是建立城市规划建设治理新机制;三是推进建筑业转型升级。

对于备受关注的保交房工作,住房和城乡建设部副部长董建国表示,住建部将继续会同有关部门,始终把保障购房人合法权益摆在首要位置,压实地方政府、房地产开发企业、金融机构等各方责任,全力打好商品住房项目保交房攻坚战。

摘自:“券商中国”微信公众号

8 新高!“彻底火了”

据【中国基金报】报道

进入8月份以来,随着金价进一步走高,理财公司也在密集发行挂钩黄金的理财产品。最新数据显示,年内挂钩黄金的理财产品发行数量和规模再次刷新近五年纪录。

业内人士表示,借助黄金牛市,理财公司密集布局挂钩黄金的理财产品,不仅可以丰富产品线,还能满足投资者需求。他们建议投资者根据自身需求选择不同类别的产品,同时要关注市场风险,合理开展资产配置。

摘自:“中国基金报”微信公众号

9 最新!证监会,重磅发声!

据【券商中国】报道

为深入学习贯彻党的二十届三中全会精神,进一步全面深化资本市场改革,近日证监会党委书记、主席吴清在北京召开专题座谈会,与全国社保基金、保险资管、银行理财、私募基金等10家头部机构投资者代表深入交流,充分听取意见建议。会党委委员、副主席李超参加座谈。

吴清强调,学习贯彻党的二十届三中全会精神是证监会系统当前和今后一个时期的一项重要政治任务。证监会将深入落实三中全会《决定》有关部署,持续推动新“国九条”和资本市场“1+N”政策落地见效,以改革促稳定、防风险、促高质量发展,稳妥推进发行上市、交易、退市等关键制度优化完善,推动构建“长钱长投”的政策体系,健全投资和融资相协调的资本市场功能,更好服务中国式现代化建设。

摘自:“券商中国”微信公众号

10 拥抱AI大时代!多家公募出手了

据【中国基金报】报道

人工智能已经成为金融行业数字化转型升级新引擎。目前,一批大中型基金公司,已经将人工智能融入到投研、合规、风控、客服、营销等每一个关键环节,加速推进大模型结合基金行业场景的落地应用。

多位业内人士表示,目前,人工智能对基金行业的影响已经体现在方方面面,随着人工智能技术的不断突破和迅猛发展,公募基金已经迎来数字化和智能化齐头并进的时代。

摘要:“中国基金报”微信公众号

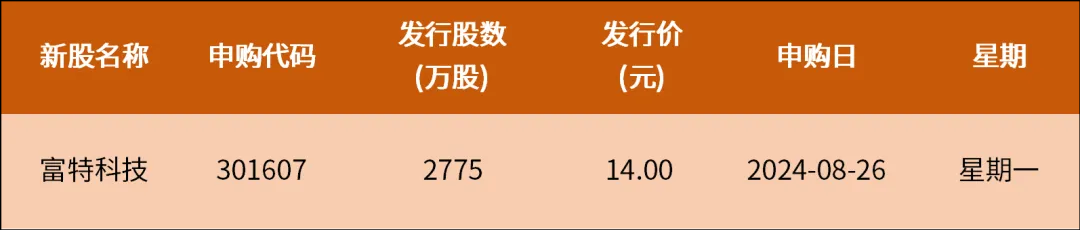

本周新股

20240826-20240830

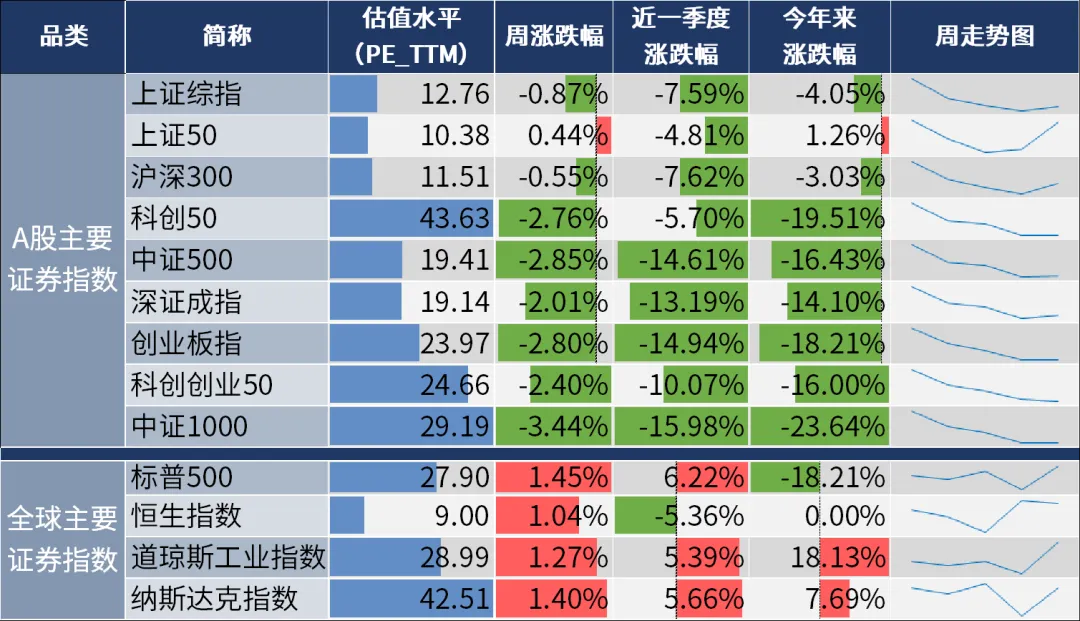

近一周市场回顾

近一周市场震荡调整。截至周五收盘,沪指收于2854.37点,周跌0.87%;上证50收于2355.38点,周涨0.44%;创业板指收于1546.90点,周跌2.80%;科创50收于685.76点,周跌2.76%。

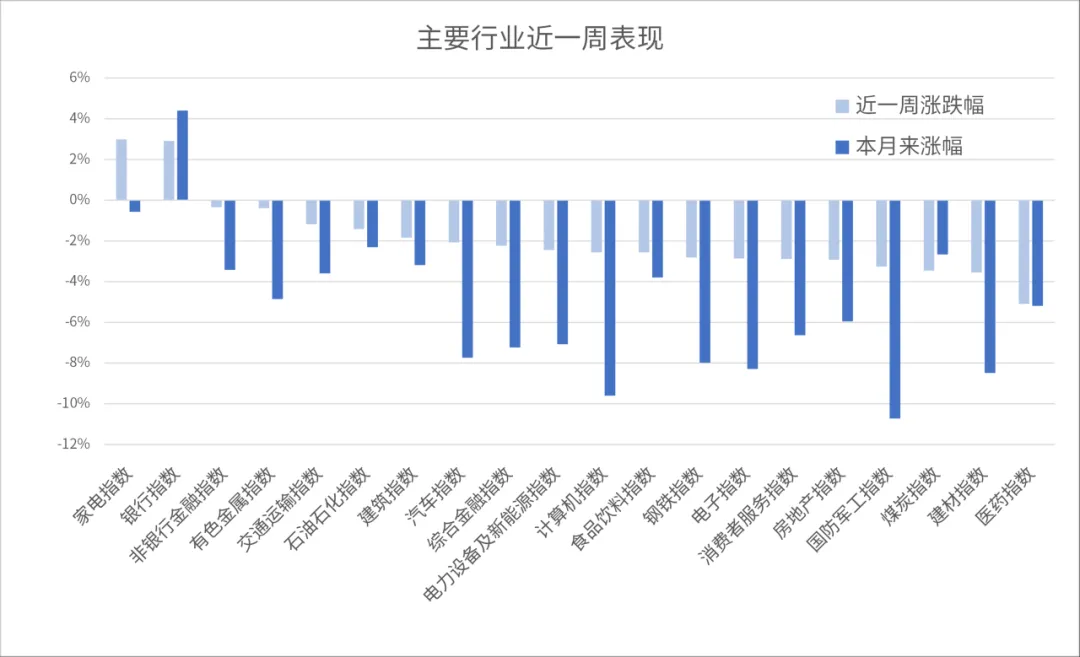

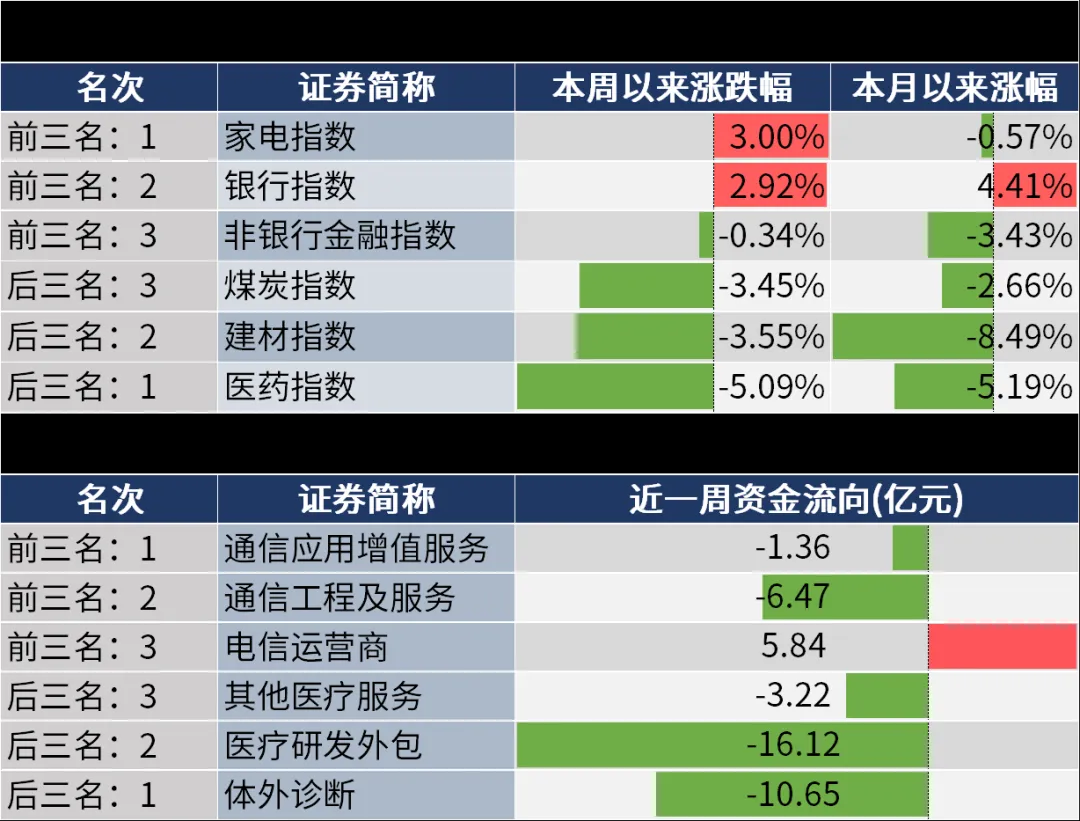

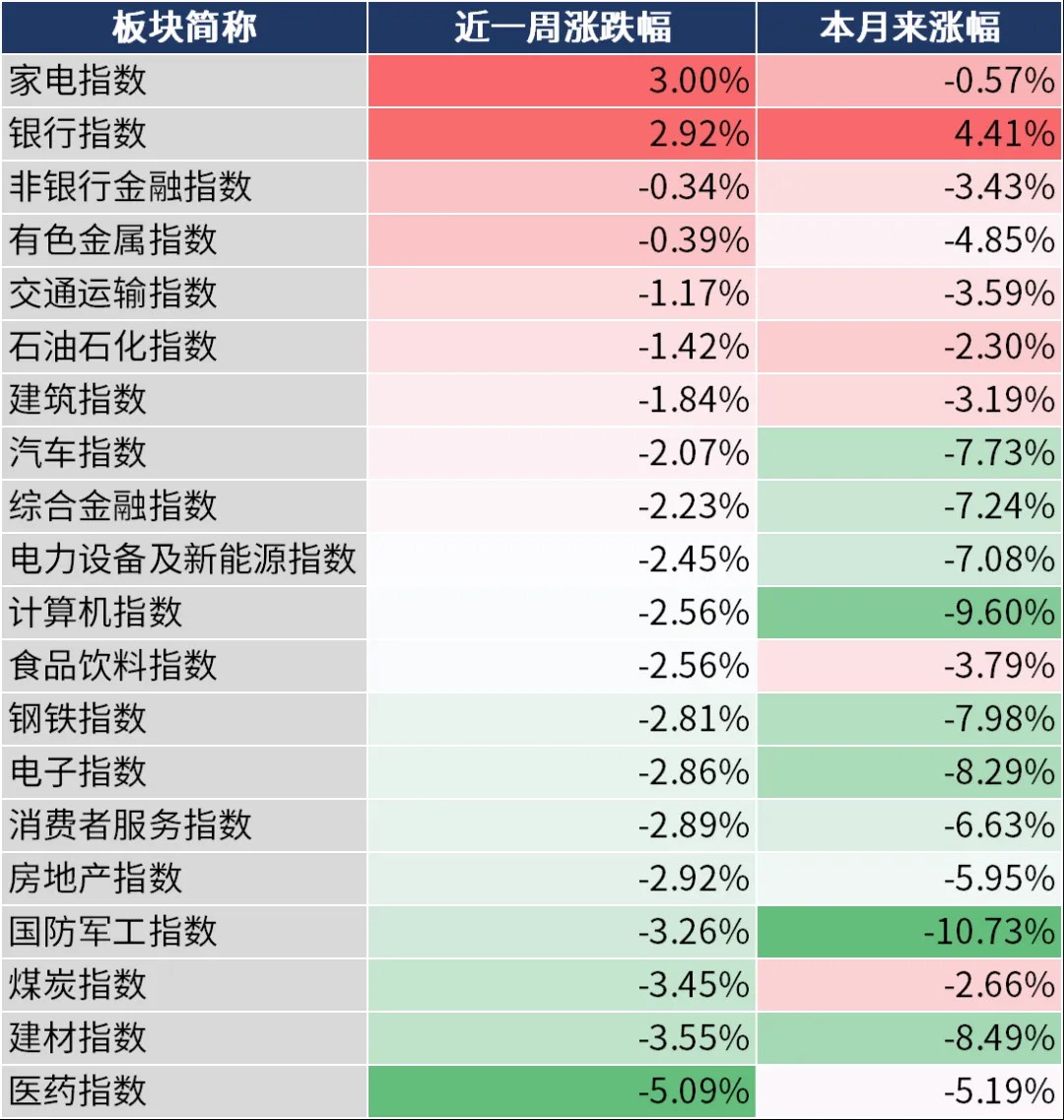

申万板块方面:家电指数、银行指数、非银行金融指数涨幅居前;医药指数、建材指数、煤炭指数跌幅居前。

数据来源:同花顺,20240825

股市评论

基本面分析

国内方面:

8月LPR报价出炉,1年和5年期以上品种均维持不变,分别为3.35%、3.85%。本月中期借款便利(MLF)操作首次晚于LPR,这可能意味着央行正在推动LPR与MLF脱钩,更多与公开市场操作(OMO)利率挂钩。国内地产仍有压力,LPR年内预计有继续调降机会,但考虑到银行净息差压力较大,调降空间预计不大。

海外方面:

美联储7月会议纪要显示,美联储决策者普遍对通胀会持续回落到联储的目标2%更有信心,绝大多数人预计9月可能适合降息。就业方面,大多数与会者认为就业目标面临的风险有所增加;一些人称劳动力市场有进一步恶化的风险。经济预期方面,因劳动力市场弱于预期,美联储工作人员下调今年下半年经济增长预期。

美国Markit制造业PMI萎缩速度创今年最快,服务业好于预期。美国8月Markit制造业PMI初值48,低于预期值49.5及前值49.6,创八个月新低。结构上,制造业PMI的五个分项均出现走弱,产量萎缩幅度为14个月以来最大,订单连续第二个月萎缩,就业几乎停滞不前。制造商的成品库存在过去四个月中连续第三个月增加,表明在订单减少的背景下,生产商减少产量的风险变得更大。8月Markit服务业PMI初值为55.2,高于预期值54及前值55,创两个月新高。结构上,新业务增长速度略为更快。8月PMI数据表明,虽然美国制造业低迷,但服务业活动稳步扩张,美国经济的最大组成部分基本健康状况依然良好。

资金层面

市场情绪方面,本周日均成交额5424亿元,成交额与换手率显示情绪小幅回暖。两融方面,截至8月22日,场内两融余额为14022.22亿元,较上周减少109.54亿元,周内融资买入占比的均值较上周提高,杠杆资金风险偏好小幅回暖。

后市展望

海外企稳,A股仍待新变化。海外经济走出恐慌阶段,宏观分歧收敛:1)美国经济“软着陆”依然是大概率事件。本轮美国经济周期类似于2019年的高位回落,在利率回落后经济预计二次上行、延续补库周期;2)通胀继续回落。7月美国CPI同比降至3%以下,为大通胀以来首次。降息预期逐渐清晰,海外资产普遍企稳回升。国内仍有待新变化:1)以投资和消费为代表的内需关注政策落地后的效果,7月中国经济和金融数据表现低于市场预期;2)成长观察中美无风险利率加速下行;3)顺周期观察降息后24Q4美国经济二次启动、补库拉动中国出口。

配置层面,依然建议关注红利。当前基本面弱验证背景下,红利更显坚挺,拥挤度视角也开始触底回升。具体细分看,银行等股息率高、前期坚挺的板块短期可能仍显韧性;长期持续关注相对A股更高股息的港股红利板块。

#债市震感加剧,恐慌or贪婪?#

$南方金ETF联接A(OTCFUND|018391)$

$南方沪深300联接基金C(OTCFUND|004342)$

$南方红利低波50ETF联接A(OTCFUND|008163)$

$南方红利低波50ETF联接C(OTCFUND|008164)$

摘自:了不起的ETF

风险提示:上述内容和意见仅作为客户服务信息,并非为投资者提供对市场走势、个股和基金进行投资决策的参考。本公司对这些信息的完整性和准确性不作任何保证,也不保证有关观点或分析判断不发生变化或更新,不代表本公司或者其他关联机构的正式观点。历史业绩不代表未来收益,基金投资需谨慎。