9月23日,中证指数公司正式发布中证A500指数,作为新“国九条”发布后的第一只特色宽基指数,想来也会有故事。

9月24日,国新办发布会上,中国三大金融部门—央行、金融监管局、证监会一把手齐聚。短短半小时内,市场此前预期的“大招”几乎全部兑现,包括降准、降息、降低存量房贷利率…同时新增创设两大政策工具为股市输送弹药。

在此后几日大招纷至的应接不暇中,投资者预期发生了快速且猛烈的变化,A股市场“绝地反击”,一场气势磅礴的罕见上涨就此爆发了,国庆节前的一周,伴随着最后一个交易日的千股“涨停”载入史册。

如果没有这场酣畅淋漓的暴涨来扭转熊市的烙印,或许不少投资者并不会认识A500,那么A500的故事,就从暴涨之后讲起吧。

01

怎么看?

太阳升到地平线上

10月8日-10月17日

疯涨后回归常态的代价

从2700到3600,只需要6天;从3600到3100,也只需要4天。

节后首日,A股在众目睽睽中,近千只股票竞价涨停,超百只宽基ETF涨停,特别是双创类ETF批量20cm涨停,上证指数轻松突破3600点创近三年新高。

暴涨与暴跌就在一瞬之间。激烈的抢筹运动过后,罕见的极速上涨也在一定程度上透支了短期的空间,市场开始经历回归常态的“代价”。

节后首周的几个交易日显然交易思路分歧较大,兑现与追高之间反复,从高开回落到大幅调整到N型走势再到大幅下跌,几个交易日后沪指再次来到了3200点附近。

10月18日-11月8日

在等待中游走

当然“回归常规”并不意味着行情“止步于此”,而是博弈成分的加重。理性之后,众人逐步认清,如果财政继续接力、基本面逐步切实改善的前提下,市场就会具备从反弹演绎到反转的可能性。市场逐渐从稍显“混乱”的局面中走出,不少投资者开始对全国人大常委会报以“毕其功于一役”的预期。市场受即期基本面因素影响,交易主线仍是增量政策预期,以及9月底以来政策效果的验证。

这段期间,两市成交额仍然维持在较高水平,指向市场分歧虽然较大,追高和兑现情绪在持续交锋,但是交易热情涌动,很多东西真的回来了。越到政策答案揭晓的时刻,市场上的干扰信息往往越多,相应地也就越考验投资者的耐心与定力。

11月4日到11月8日,全国人大常委会召开。8日下午4点,万众瞩目的发布会举办,财政部部长等领导宣布审议通过近年来力度最大的化债举措。

11月8日-11月28日

食之无味、弃之可惜

11月8日财政部发布会召开后,市场经历了近一个月的政策空窗期。有新股民说,见识过暴涨,也听说过暴跌,却是第一次解锁这种既弱又强的行情。

与此同时,11月7日伴随着特朗普宣布自己在2024年总统选举中获胜,这场历经11个月的美国大选大戏终于进入了尾声,一连串问号随同烟花打在了胜选的夜空。

此后特朗普组阁以及关税政策预期等外忧频繁扰动,在国内稳增长政策预期相对缺位的时间里显著压制了资金参与情绪;同时板块轮动特征明显,做多资金难以形成“合力”,行情进入了不上不下又可上可下的震荡区间。

如果说自9月底以来,一波又一波的政策,成为拍动A股这一皮球不断弹跳的源动力。那么在11月8日后,暂无大力可借的市场行情显得有些“食之无味、弃之可惜”。而这也是不少A500指数产品发售、上市、建仓的时间。

11月29日至今

静候佳音

无论如何,太阳已经升到了地平线以上,重要会议临近,政策预期再度升温。进入12月后,随着政治局会议&中央经济工作等重要会议的渐行渐近,可能释放的财政信号,尤其是对赤字率的预期再度成为交易主线。

体现在近几日的市场中,比如本周一政策利好板块迎来强势行情,消费&科技表现领先,同时地产显著走强,与11月初的行情结构相似。往后看,在政策预期落地之前,财政预期可能仍将是短期内的交易线索。

02

怎么办?

在大地被照亮之前

想起来924过后那几天,有投资者问我们怎么办?现在要不要追进去。

我们说:淡定!如果看多,爆发前早就该有头寸了;如果之前那种低位还看空,那你或许有许多深层次担忧,不应该为几根K线轻易改变;

如果你觉得错了、要空翻多,也应该等市场冷静平稳下来再徐徐图之,牛市不会几天就结束,如今,或许就来到了一个冷静的位置。

首先我们需要明确,太阳已经升到了地平线以上,短期震荡,无需恐慌。

无论如何,与2008年11月、2014年底以及2019年初的回升情景相似,本轮A股市场行情启动的关键,在于一系列政策组合的精准施策,成功扭转了投资者的悲观预期。

决策层对于困难的正视,以及对于支持资本市场的态度转变,才是股市出现行情和底部抬高的坚实基础。中期维度看,支撑此轮市场大势的底层逻辑仍未逆转,政策积极转向,流动性延续宽松,行情未走完。

而“等消息”式的情绪交易行情,是对耐心和定力的考验。

你会发现,“等消息”式的行情,几乎贯穿了这几个月,出现了不少“”,也对应了A股的起起落落,情绪交易成为了关键词。

所谓情绪交易,就是有道理涨、也有道理跌,但是涨又没道理,跌也没什么道理,多少有些一时兴起。我们需要保持情绪的稳定,巴菲特遴选接班人有若干标准,和智商、情商无关,大多关于心性和情绪稳定。

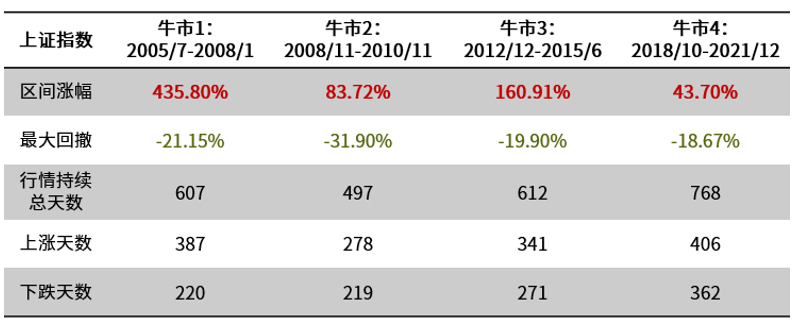

投资者问:跌跌涨涨、牛市到底会不会来?统计过去二十年间的四轮牛市,会发现牛市并非一路通途,中间出现20个点的回撤也是兵家常事,而且即便是在大牛市中,也有近一半的时间是处在下跌或者不怎么涨的环境。

(数据来源:Wind,测算统计采用上证指数)

在A股,低位布局的时间永远多于顶部止盈的时间,这既是历史数据,也是市场体量、资金结构等多种因素所决定的。那么“踏上牛途往往比抵达顶峰更重要”。

在大地被照亮之前,我们放弃短期预测,做好应对。跳出短期的坑坑洼洼,通过长期持有平滑市场波动、降低交易成本。

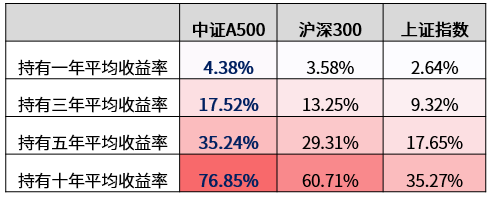

统计了一下,自2010年起,任意时点布局中证 A500指数(000510.SH),随着持有期限的拉长,平均收益率会有一个较大的提升,且好于上证指数、沪深300。

数据来源:Wind,数据区间:2010.1.1-2024.9.30,指数历史走势不代表具体产品业绩,不预示未来表现,也不代表投资建议

其实,当前大势情况下,回调或许是较好的加仓机会,如果资金比较多,定投仍然是一个优解。

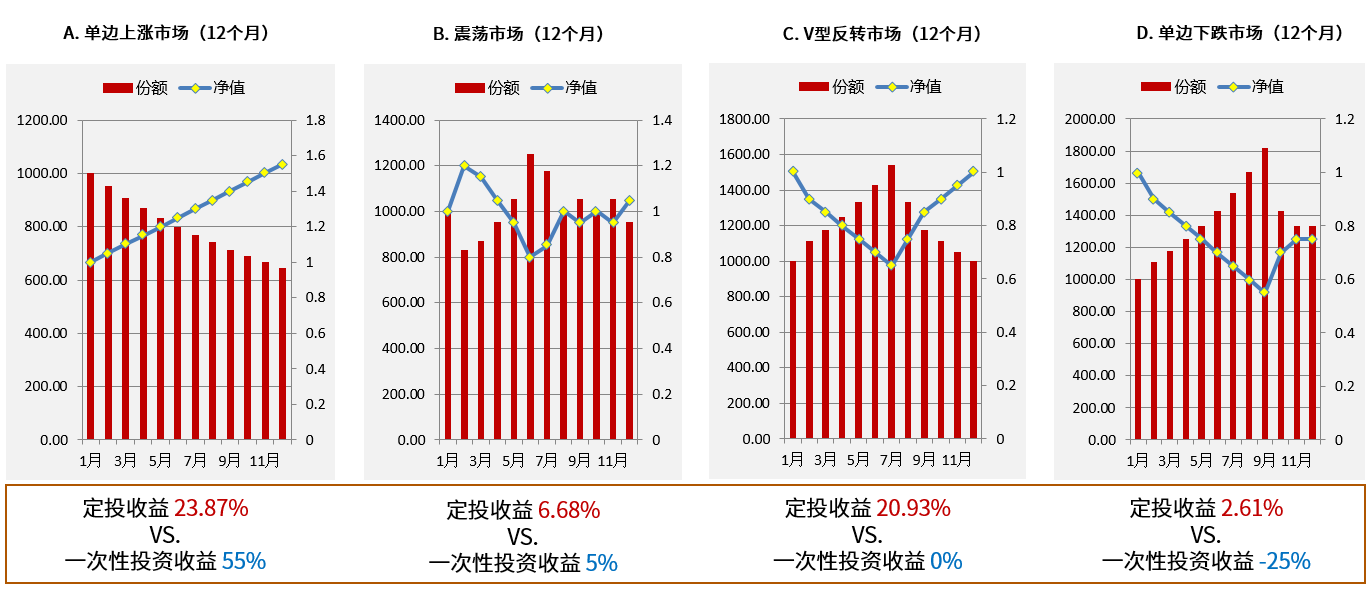

风险的本质在于随机性,我们假设了市场的四种可能性,分别是单边上涨市场、震荡市场、V型反转市场及单边下跌市场,每月分别定投1000元,定投一年。

非真实净值表现,仅供示意

如图所示,通过对比定投收益和一次性投资收益发现,除了单边上涨的市场中,其他多数时候,定投都大概率具有一定回报优势。

在单边上涨的市场中,定投和一次性投资的收益分别为23.87%和55%,皆大欢喜

在涨跌起伏的震荡市场中,定投和一次性投资的收益分别为6.68%和5%,定投仍有优势

在V型反转的市场中,一次性投资仅仅回本,定投收益超过20%

在单边下跌市场中,一次性投资亏损了25%,而定投却能抹平亏损、取得2.61%的收益

备注:非真实净值表现,以上数据仅作为模拟展示。本测算不考虑申购、赎回费率。模拟收益不代表历史的真实收益,也不代表未来的预期收益。

说起来,924之前,没有人可以料到,沪指从3500点跌到2700点的漫漫熊市走了三年,但从2700点重回3500点附近只需要6天。

也没有人可以料到,就在不少投资者已经做好再熬底一段时间的准备时,市场的叙事就这么随着决策层态度的转向,发生了翻天覆地的变化。

迷茫的投资者说,如今的行情,仿佛是见到太阳在地平线上,却分不清这是日出还是日落。 我们倒是觉得分辨简单,走过长夜,便是黎明。

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区別。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。

本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问題请咨询华夏客服,电话400-818-6666。

$华夏中证人工智能主题ETF联接A(OTCFUND|008585)$

$华夏中证人工智能主题ETF联接C(OTCFUND|008586)$

$华夏全球股票(QDII)(人民币)(OTCFUND|000041)$

$华夏黄金ETF联接A(OTCFUND|008701)$

$华夏黄金ETF联接C(OTCFUND|008702)$

$华夏沪深300ETF联接A(OTCFUND|000051)$

$华夏沪深300ETF联接C(OTCFUND|005658)$

$华夏全球科技先锋混合(QDII)(人民币)(OTCFUND|005698)$

$华夏半导体龙头混合发起A(OTCFUND|016500)$

$华夏纳斯达克100ETF发起式联接(QDII)C(OTCFUND|015300)

#晒收益#

#晒晒我的神操作#