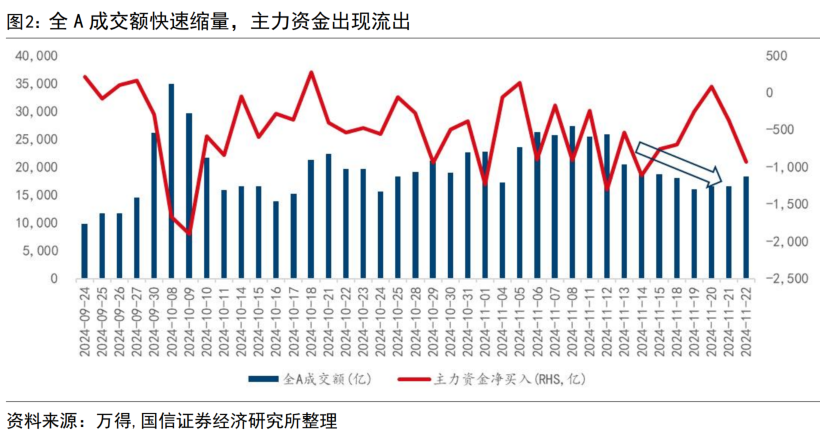

对比9月末市场放量攀升,再到10月初创下大A有纪录以来的成交“天量”,近期市场的表现颇为平淡,从暴涨之后走向热点频繁无序的切换,成交量也从高位逐步回落。11月26日,沪深两市全天成交额创下9月27日以来新低。(数据来源:Wind,历史数据不预示未来,详细注释见文末)

牛还在吗?是行情就此熄火,还是节奏放缓进入换挡期?当下该如何操作?

#1

年末调整怎么看?

市场从底部走向大涨的路途并非是一马平川的。如果回看历次A股大级别行情会发现,放量大涨后总跟随着一波明显的调整,且这种调整往往会持续到当年的年底。

1

1999年,519行情后,上证指数进入长达半年的调整,且11-12月调整幅度较大,次年年初回到上行周期。

数据来源:Wind,数据区间:1997.01.02-2001.12.31,历史数据不预示未来,详细注释见文末

2

2005年7月股市放量上涨后,10月起市场进入震荡期,且11-12月调整频频,次年年初进入大级别上行。

数据来源:Wind,数据区间:2005.05.09-2006.06.30,历史数据不预示未来,详细注释见文末

3

2014年10月放量大涨后,市场陷入震荡调整中,直至次年2月初开启了大级别上行。

数据来源:Wind,数据区间:2014.09.01-2015.06.30,历史数据不预示未来,详细注释见文末

4

2019年2-3月放量大涨后,4月开始有一波较明显的调整,当年四季度又迎来一波明显调整。

数据来源:Wind,数据区间:2014.09.01-2015.06.30,历史数据不预示未来,详细注释见文末

回顾这些行情时段会发现,年内出现放量大涨后,年底均出现了不同程度的调整,而后迎来较为绵长的升浪。

年底出现调整的原因其实也不难理解。一方面,在放量大涨后投资者有落袋为安的需求;另一方面,年底处于业绩低谷期,投资者倾向于回避业绩披露的时间窗口。

#2

近期缩量震荡为哪般?

回头来看,本轮行情演绎至今,近期市场出现逐渐缩量的态势具体原因是什么呢?对比此前的行情走势,我们能否期待在震荡后迎来大级别的上涨呢?

大涨过后

投资者需求落袋为安

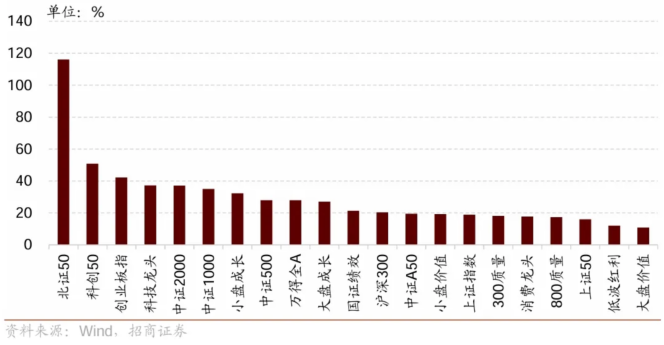

本轮反弹至今2个月的时间,指数涨幅普遍超过20%。

短期内的巨幅上涨,叠加此前三年里大A的颓势,对于投资者来说,要建立A股长牛的信心尚需要时间;当急涨行情消退,市场进入热点轮动的震荡区间,风险偏好从高位开始回落。尤其国内重要政策博弈结束后,基本进入下行格局,很多活跃股开始快速下挫,亏钱效应及指数的拐点出现,导致投资者预期反转。在这样的背景下,部分资金选择落袋为安进入观望,活跃资金参与度下降。

业绩及政策真空期

缺乏催化剂

此前一个阶段的急涨行情以及交投情绪火热主要是在政策频发之下驱动的,当前政策处于真空期;此外,每年的12月到次年的1月往往是业绩预告的披露高峰期,当前处于业绩真空期。

当增量信息处于“真空期”的时候,市场就会更倾向于交易即期信息。由于政策落地、经济基本面的验证尚且需要时间,市场难免经历震荡波动。目前市场缺乏新的催化剂,使得部分投资者选择离场观望。

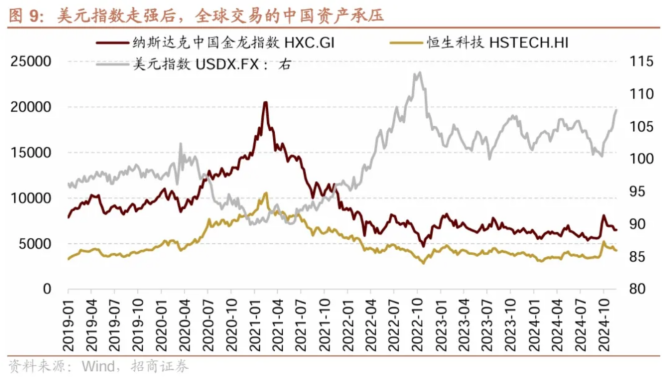

美元及美债走强

外资存在流出压力

9月美联储首次降息为大A的反弹创造了良好的外部条件,而近期美联储降息预期明显降温,加上市场对特朗普就任后的经济政策抱有期待、以及美国部分经济数据存在韧性,美元指数反弹走强,甚至攀升至23年以来的新高。

虽说当前外资对A股的影响力不似从前,但本轮美元指数走强后,恒生科技、中概股指数都出现了较明显的调整,外资的边际变化仍然会对A股产生影响,全球交易中的中国资产也会承压。

地缘政治格局反复

冲突加剧

在多重因素的交织作用下,A股近期进入波动和调整期。向后看,大A的升势还能否延续呢?

#3

当前如何布局?

中信建投继续中期看好中国股市“信心重估牛”,且认为随着政策逐步加码展开与见效,2025 年牛市有望从“流动性牛”逐步迈向“基本面牛”,虽然过程中难免出现震荡分化,但市场将不会缺乏投资机会。

平安证券认为短期外部风险扰动增加,A股市场缩量调整,波动进一步加大,但目前内部积极因素仍在累积,继续看好市场中期上行方向不变。

招商证券分析指出,目前市场处于短期调整期,但仍处于大级别上行行情的演化过程中。后续随着经济政策的逐步发力并显现成效,有望迎来重要拐点,下一阶段可以在年末或明年年初利用政策预热期以及业绩披露期效应建仓。

回看历轮牛市,短期换手率过快的回升过后,往往股市都会出现季度级别的震荡休整,牛市初期休整的时间往往更久。不过由于长期资金和政策方向的转变,指数的调整空间较为有限;在成交高位和底线思维的支撑下,上证指数依然在牛熊分界线上方,预计回调或不会过于剧烈。

12月,市场通常会结合对第二年的业绩展望做估值切换,目前离政策效果验证期还很远,政策无法证伪,市场调整就是有限度的,也就是说“下方有底”。

下一轮大的政策高峰期将会从12月上旬的政治局会议讨论经济,到月中的中央经济工作会议,再到明年的两会。届时,随着新一轮政策高峰来临前,投资者又会开始有新的政策期待。

1

当前阶段,如果小伙伴们觉得波动过大,不妨重新审视一下自己的持仓和操作。

降低波动,仓位是第一位。如果投资组合的波动让自己非常焦虑、寝食难安,那仓位一定过高了,回撤超过了自身的风险承受范围。这时候可以把仓位进行调整,降低到更为舒适的程度。

2

第二,降低集中度。譬如避免重仓某一个行业、重仓某一个风格。当我们把仓位集中到某个方向,增大博取收益的同时,也增大了风险暴露;一旦做错,需要相当长的时间修复。

3

第三是保持好的交易纪律。譬如我们提倡的低买策略、定投策略是可以长期坚持的。而对于追高则要尽可能避免,在高波动的市场里,追涨杀跌的操作很有可能买在短期的高位,随后在短时间内遭遇大幅回撤。

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区別。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。

本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问題请咨询华夏客服,电话400-818-6666。

$华夏中证人工智能主题ETF联接A(OTCFUND|008585)$

$华夏中证人工智能主题ETF联接C(OTCFUND|008586)$

$华夏全球股票(QDII)(人民币)(OTCFUND|000041)$

$华夏黄金ETF联接A(OTCFUND|008701)$

$华夏黄金ETF联接C(OTCFUND|008702)$

$华夏沪深300ETF联接A(OTCFUND|000051)$

$华夏沪深300ETF联接C(OTCFUND|005658)$

$华夏全球科技先锋混合(QDII)(人民币)(OTCFUND|005698)$

$华夏半导体龙头混合发起A(OTCFUND|016500)$

$华夏纳斯达克100ETF发起式联接(QDII)C(OTCFUND|015300)$

#10分钟读懂热点#

#2025年A股有望迈向“基本面牛”?#