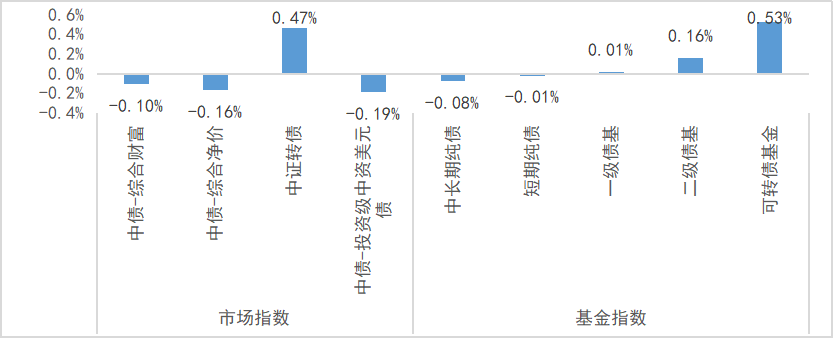

近一周,纯债市场和中资美元债市场陷入调整,转债市场小幅反弹。其中,中债综合财富总指数下跌0.1%,中证转债指数上涨0.47%,中债-投资级中资美元债指数下跌0.19%。相关债券基金方面,纯债基金小幅下跌,短债回撤幅度小于长债,一级债基收益基本持平,二级债基和可转债基金净值上涨。

图1:上周债券市场及债券基金的详细表现

数据来源:wind,截至2024-04-26

1)上周债市整体陷入调整,背后源于3大因素:

一是,央行对前期长端利率下行过快的关注,使得前期火热的交易行为降温。央行相关人士在采访中强调“长期国债收益率将运行在与长期经济增长预期相匹配的合理区间内”,并提示长期限债券久期长,对利率波动敏感,投资者需高度重视利率风险。

二是,供给预期的扰动。今年以来,政府债发行速度偏慢,随着时间的推进,市场对于后续供给放量的担忧升温。特别是上周国家发展和改革委员会消息显示:国家发改委联合财政部完成2024年地方政府专项债券项目的筛选工作,共筛选通过专项债券项目约3.8万个,2024年专项债券需求5.9万亿元左右,为今年专项债券发行使用打下坚实项目基础。

三是,地产政策的放松预期。继杭州之后,上周成都再度松绑地产政策,成都商品住房项目不再实施公证摇号选房,由企业自主销售,全市范围内住房交易不再审核购房资格。随着这些热点城市地产政策的相继放松,进一步打开了市场对后续的政策预期,抬升了市场的风险偏好。

上述多重因素扰动碰上前期较为拥挤的交易结构,共同造成上周债市的调整。

结构里,短端表现相对稳定,但同业存单利率上行幅度不小,背后或与“手工补息”叫停使得银行资金预期变化相关。市场利率定价自律机制此前下发《关于禁止通过手工补息高息揽储维护存款市场竞争秩序的倡议》,要求银行禁止通过事前承诺、到期手工补息等方式,变相突破存款利率授权要求或自律上限,并要求银行于2024年4月底前完成整改。这或对银行的资金预期有一定变化,4月最后1周,银行开始提价发行存单。且从期限来看,分布多为1年的长期限品种,背后或是为应对后续潜在的存款规模变动。

2)向后看,债市是阶段性调整还是趋势性反转呢?

首先,基本面对债市的支撑,短期尚未发生趋势性变化,后续仍需进一步观察。前期债牛的核心推动力是较弱的基本面预期,以及在此之下的“资产荒”带来的旺盛配置需求。更具体的说,在地产周期下行以及化债之下融资平台债务受到约束后,社会融资阶段性需求收缩,市场提供的合意收益资产大幅减少,而庞大的货币存量有配置需求。在这种背景下,具有相对稳健性的债券资产受到追捧。因此,债券的趋势性转向需要看到实体信用的连续性扩张,地产松绑之后,更重要的是销量的持续性变化,而这一点短期的改变难以一蹴而就,需要持续观察。

其次,供给问题的核心短期仍然是回到资金面的变化上。从当前的资金面现实来看,DR007围绕着1.9%震荡,而逆回购利率为1.8%,或基本处于政策的合意水平。此外,在当前通胀水平较弱的背景下,经济对相对稳定的资金面仍有诉求。换句话说,央行短期尚无主动收紧货币的动力。债券供给方面,关注央行的配套政策和具体的发行方式。近期人民银行有关部门负责人接受采访时表示,央行在二级市场开展国债买卖,可以作为一种流动性管理方式和货币政策工具储备。

最后,经过近几日较大幅度的调整,债市的压力已有所释放:截至4月28日,1年期、10年期、30年期国债利率分别回升至1.69%、2.32%、2.55%,压力有所释放。一方面,经济仍处于修复的状态中,同时,化债工作仍在同步推进,宏观环境隐含了一定的利率要求,短期难以承受利率的大幅上行。另一方面,对于一些配置机构而言,欠配压力仍存,随着利率的回升,配置力量有望再度回升。

短期缩短久期,长端等待波动后的配置机会。波动之下,短期短端利率的利率敏感性更低,防御性更好。长端方面,找寻波动后的配置机会。美元债方面,由于美国通胀粘性较强难以快速下行,因此需要注意投资资金的期限匹配度。短期来说,短久期、以持有到期为策略的美元债基金,或更值得关注。基于长久期策略以期获得交易性收益的美元债基金机会仍需等待。

$富国中债7-10年政策性金融债ETF发起式联接A(OTCFUND|018266)$

$富国中债7-10年政策性金融债ETF发起式联接C(OTCFUND|018267)$

$富国天盈债券(LOF)C(OTCFUND|161015)$

*以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,不预示基金未来具体投资操作,基金经理可在投资范围内根据市场情况进行调整。建议持有人根据自身的风险承受能力审慎作出投资决策。