当地时间12月11日(周三),美国公布11月CPI数据,纳斯达克指数上涨1.77%,首次突破两万点大关;标普500指数上涨0.82%。成分股方面,科技巨头再度引领上涨浪潮,博通涨超6%,特斯拉、谷歌涨超5%,英伟达涨超3%;其中特斯拉和苹果股价双双创出历史新高。

【今日大事:美国11月CPI符合预期】

美国劳工部披露的最新数据显示:美国11月总体CPI环比增长0.3%,同比增长2.7%;剔除波动较大的食品和能源类别后的核心CPI环比增长0.3%,同比增3.3%,上述数据均符合市场预期。分结构来看,核心商品价格或受飓风影响有所反弹;但此前价格高企的房屋租金涨幅放缓至2021年以来最低,缓解了市场对于二次通胀的担忧。

此前鲍威尔在多次公开讲话中强调降息的审慎性使得市场对于12月降息的预期有所动摇;但在上周非农就业数据和昨日11月通胀数据出炉后,市场对于12月美联储继续降息的预期已接近100%。长期来看,美联储的核心目标在于就业和通胀,当前就业市场虽有所降温但经济韧性仍在,大概率软着陆;通胀实质性的上行风险不大,但特朗普2.0时代的关税、财政和移民政策或有推升通胀的倾向,25年的通胀走势仍需观察。

【投资观察:纳指再创新高,怎么投?】

11月通胀数据披露后,对于利率敏感的纳斯达克领涨美股,美股科技七巨头全面收涨。展望后市,我们对于美股市场的走势依旧乐观,核心原因如下:

第一,美国经济当前依旧强劲。美股市场的长期走势取决于经济基本面,亚特兰大联储模型预测美国四季度GDP增速约为2.7%,市场预期2025/2026年GDP增速分别为2.1%/2.0%,当前几乎没有见到衰退或硬着陆的迹象,这背后是美国居民部门健康的资产负债表。并且,新任总统特朗普的一系列政策整体来说倾向于提振美国经济,因此我们对于美股长期走势并不悲观。

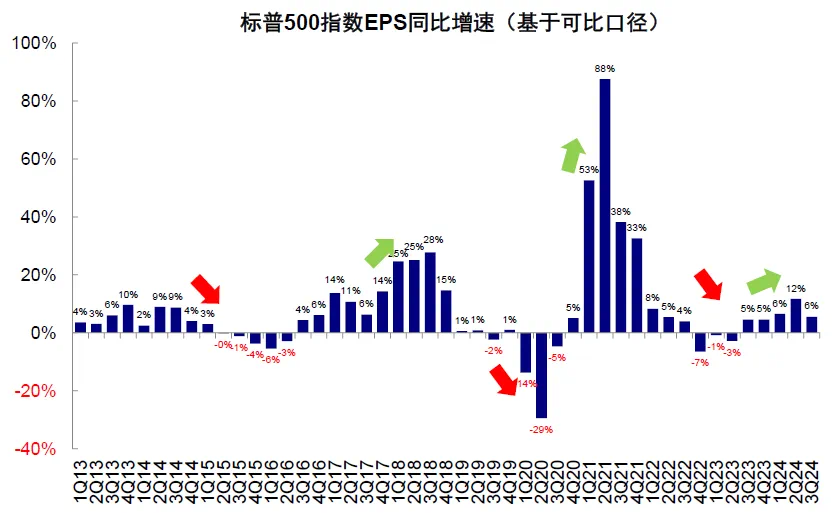

第二,美股市场上市公司盈利依旧保持稳健增长。可比口径下,标普500指数三季度EPS同比增长5.5%,纳斯达克指数三季度的EPS增速高达19%。历史角度来看,美股的增长主要由盈利贡献,而非估值,美股科技上市公司盈利的高增速叠加降息周后顺周期板块的复苏倾向,美股盈利有望继续得到支撑。

第三,降息周期开启,全球风险资产受益。美联储9月降息50基点,11月降息25基点,但在担忧特朗普政策可能导致通胀上行压力的背景下,市场压缩了对未来的降息预期;目前12月降息预期已基本打满,对明年的降息预期则集中在上半年的2-3次。但只要美国没有大的衰退风险,美联储降息带来金融环境的宽松,长期来看将有助于美股资产的表现。

【操作建议:美股后市怎么投?】

展望明年,美国经济软着陆、美联储处于降息周期、特朗普减税和放松监管政策,都是美股继续增长的支撑因素;但在经历了连续两年的大涨之后,市场的上涨预期趋于理性和中性,特朗普政策的顺序以及对美联储降息节奏的影响,可能会给美股带来一些波动。但长期来看,当下依旧是美股相对较好的宏观时期;AI科技发展至少还有5-10年,长期投资价值不改。

美股市场历史上屡创新高,后市或有波动,但长期趋势依旧向上,想要投资美股的投资者可通过定投+逢低布局的方式买入,这样一方面不会踏空美股行情,另一方面也可积累低位筹码。

长期看好美股的投资者,可上天天基金搜天弘纳斯达克100指数基金(C类:018044)、天弘标普500指数基金(C类:007722);截至2024年12月12日,两只产品均是单日单户单份额限购1万元,各位投资者且行且珍惜。以上个股仅作客观展示,不做个股推荐。

加入群聊,享更多福利! #海外投资俱乐部# $天弘纳斯达克100指数发起(QDII)A$ $天弘纳斯达克100指数发起(QDII)C$ $天弘标普500(QDII-FOF)A$ $天弘标普500(QDII-FOF)C$ $天弘全球高端制造混合(QDII)A$ $天弘全球新能源汽车股票(QDII-LOF$ $天弘全球新能源汽车股票(QDII-LOF$

风险提示:市场有风险、投资需谨慎。观点仅供参考,不构成投资建议。市场有风险,投资需谨慎。基金过往业绩不代表未来表现,购买前请仔细阅读《基金合同》和《招募说明书》。我国基金运作时间较短,不能反映证券市场发展的所有阶段。主要投资于境外证券市场的基金,除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险外,还将面临汇率风险、境外证券市场风险等特殊投资风险。上述提及个股均为指数成分股,仅作展示,不做个股推荐。纳斯达克100最近5个完整会计年度的涨跌幅分别为2023年53.81%、2022年-32.97%、2021年26.63%、2020年47.58%、2019年37.96%。