权益类资产重新回到聚光灯下,有些不在“车”上的朋友很焦虑,担心错过后期行情,又害怕买在高点,怎么办?不妨考虑下稳中求进的“固收+”产品。

为什么是“固收+”?

最近的市场让人很“纠结”。股票市场行情启动太快,节后又快速调整震荡,要不要买一点?买什么?债券市场牛了很长时间,波动明显上升,是卖一些还是等等看?如果有产品能够解决这些“纠结”就好了,这种情况“固收+”也许可以看一看。

为什么说“固收+”适合当下的纠结型投资者?

第一,“固收+”以波动相对低的固收类资产打底力求获取基础收益,净值表现相对稳健。

第二,结合股票、转债等“+”策略力求增厚收益,如果权益市场表现较好,也能享受一定的收益增厚,具备“进可攻、退可守”的特征。

第三,“固收+”基于资产配置思路,动态调整不同类型资产的配置比例,争取获得长期稳健回报,省去投资者的择时“纠结”。

简单来说,“固收+”就是把各类资产买多少的决策交给专业的管理人。这类产品净值波动比权益类产品小,从历史数据来看,好的“固收+”产品长期净值走势总体向上,不需要太纠结买入时点的选择,适合新手或者风险偏好不高的投资者。

“固收+”过往表现如何?

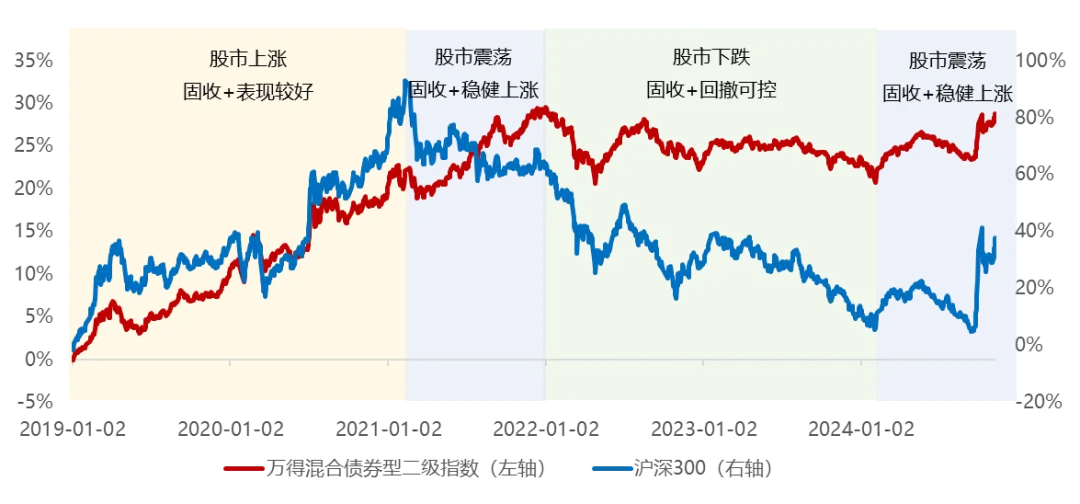

我们回顾下Wind混合债券型二级指数(885007.WI)19年以来的业绩表现。从2019年1月1日到2024年11月8日,该指数累计收益28.72%,年化收益4.4%,最大回撤-6.93%(数据来源:Wind)。

从年度收益可以看出,2019-2020年权益市场表现较好时,“固收+”可以分享一定收益弹性;2021年、2024年权益市场震荡时,“固收+”也能稳健上涨;2022-2023年,市场整体下跌时,“固收+”也会跟随下跌,但回撤相对可控。总体来说,“固收+”体现出“进可攻、退可守”特征。但不同产品之间存在不小的业绩差异,选好标的也很重要。

图:wind混合债券型二级指数(885007.WI)2019年以来累计收益

数据来源:Wind,统计区间2019/1/1-2024/11/8,指数历史数据不代表未来表现及相关类型基金业绩。

表:2019年以来年度收益

数据来源:Wind,统计区间2019/1/1-2024/11/8,指数历史数据不代表未来表现及相关类型基金业绩。

稳健型FOF也是不错的选择

那么我们应该选择什么样的“固收+”呢?好的“固收+”不是简单的股+债,而是严谨的体系化工程,需要制定合理的目标,通过切实可行的投资方法,力争实现净值稳健增长。

对于想要追求稳健回报的投资者来说,我们相对推荐绝对收益目标的产品,在追求收益的同时重视回撤的控制。这类产品投资策略上一般是寻找性价比好的资产,执行层面对应多元资产、多元策略,也意味着多元能力要求,能够长期做好的管理人会比较稀缺,需要仔细甄别。

稳健型FOF相当于用FOF的产品形式来做“固收+”,与传统“固收+”有很多相似之处,核心都是“多元资产+多元策略”,同样可以保留绝对收益理念、重视风控和资产配置等优势。除此之外,稳健型FOF还有一些独有的优势,比如:

1工具箱更丰富。传统“固收+”以股、债类资产为主,FOF还可以投向海外股债、另类资产,收益更加多元化。

2叠加多元管理人优势。“固收+”对于管理人能力宽度要求较高,FOF“多元能力”来源更广、更便捷,可以向全市场优秀的管理人采购他们的投资能力。

3风险分散,流动性好。FOF主要投向基金,风险二次分散,而且不确定性较大时可以“一键清仓”。

举贤不避亲:推荐关注东方红颐安稳健FOF

东方红颐安稳健养老一年(FOF)成立于2023年5月23日,是配置80%以上的固收及其他类资产并佐以5%-20%比例权益类资产的稳健型FOF基金。基金的管理目标是通过大类资产配置和基金精选,力争在控制回撤的前提下,为持有人争取稳健的绝对收益。

上周我们在《把FOF多元资产的优势发挥得淋漓尽致》中对东方红颐安稳健FOF的最新季报做了解读,下面把重点信息摘出来供大家参考,如果感兴趣也可以阅读全文~

多元、分散、稳定、业绩稳健,这是一个非常适合高净值客户配置的产品。东方红颐安稳健养老一年(FOF)已经逐步成为东方红FOF团队多元资产配置的代表作。

1、多元资产:海外债+短债+中长债+量化对冲+可转债:根据本基金2024年三季报,前十大重仓基金为占基金资产净值25.29%的短债基金+19.80%的境外债券型基金+10.69%的中长期纯债基金+10.50%的可转债基金+9.96%的货币基金+5.56%的股票多空基金的配置结构。

2、回撤小,净值创新高:成立至2024年三季度末,A份额累计净值增长率为3.48%,累计单位净值为1.0348,再创新高(注1)。作为配置5%-20%比例权益类资产的养老目标 FOF 基金,在过去跌宕起伏的股市环境中,本基金以大幅低于业绩比较基准的波动率(成立至2024年三季度末,基金净值增长率标准差为0.06%,业绩比较基准收益率标准差为0.15%)持续创造净值新高,力争给投资人带来了更好的投资体验。

3、大幅增配可转债基金:与2024年二季度末相比,大比例减持了26.16%的短债基金,增持了10.50%的可转债基金、5.07%的境外债券型基金、1.96%的中长期纯债基金,维持了股票多空基金的配置比例,另外还增持了机动性更强的货币ETF。

4、大比例配置ETF,增加机动性:为了更好地应对当前的市场环境,基金大幅配置了机动性更强的ETF,截至2024年三季度末前十大重仓基金中有7只ETF产品。

5、灵活使用各种投资工具:大幅加仓了可转债 ETF;大幅减持了非ETF形式的短债基金;境外债券型基金进一步增持了摩根国际债券;中长期纯债基金小幅增持了东方红稳添利;股票多空基金维持对华宝量化对冲的配置;增持了场内货币ETF。

朋友们如果感到“纠结”,不妨考虑用“东方红颐安稳健FOF”一键治愈投资焦虑!

(来源:FOF老码头)

注1:根据产品三季报,东方红颐安稳健养老一年(FOF)成立至2024年三季度末,A份额累计净值增长率为3.48%,同期业绩比较基准收益率为3.70%。风险提示:东方红颐安稳健养老一年(FOF)为混合型基金中基金,成立于2023年5月23日,根据2023年产品年报显示,截至2023年12月31日,该产品自成立以来A份额净值增长率为:1.11%,同期业绩比较基准收益率为-1.13%。该基金的业绩比较基准为:沪深 300 指数收益率*13.5%+恒生指数收益率(经汇率估值调 整)*1.5%+中国债券总指数收益率*80%+银行活期存款利率(税后)*5%。基金经理陈文扬(2023年5月23日至今)。 东方红颐安稳健养老一年(FOF)为混合型基金中基金,是目标风险型基金,且投资风格为稳健型,其预期收益及风险水平高于货币市场基金、货币型基金中基金、债券型基金及债券型基金中基金,低于股票型基金和股票型基金中基金。本基金为养老目标基金,致力于满足投资者的养老资金理财需求,但养老目标基金并不代表收益保障或其他任何形式的收益承诺。本基金非保本产品,存在投资者承担亏损的可能性。本基金的基金份额均设置1年锁定持有期,投资者面临在锁定持有期内不能赎回及转换转出基金份额,在大量认/申购份额集中进入开放持有期时出现较大赎回的风险。本基金面临的主要风险包括但不限于:市场风险,管理风险,流动性风险,操作风险,信用风险,技术风险,参与债券回购的风险、参与资产支持证券的投资风险,投资科创板股票的风险,参与流通受限证券的风险,参与港股通标的投资的风险,投资北交所股票的风险,参与存托凭证的风险,本基金作为基金中基金所特有的风险,法律文件风险收益特征表述与销售机构基金风险评价可能不一致的风险,其他风险等。基金过往业绩及其净值高低并不预示未来业绩表现,其他基金的业绩不构成对本基金业绩表现的保证。基金投资需谨慎,请认真阅读基金的《基金合同》、《招募说明书》、《基金产品资料概要》等文件及相关公告。基金的风险等级评级结果请以销售机构的评级为准,请投资者根据风险承受能力购买相匹配的风险等级产品。