我看到那些岁月如何奔驰,挨过了冬季,便迎来了春天。

——《瓦尔登湖》

每一个最终来到了春天的人,都曾见过冬日的寒意。而在这个冬天里,二级市场上的公募REITs也在落雪。

新年伊始,公募REITs市场未能延续年前的上涨势头,转而开启下跌模式。

目前,已上市公募REITs数量达到30只,总市值约800亿元,截至1月12日收盘,中证REIT(收盘)指数收于698.73点,今年以来下跌7.63%。(数据来源:Wind)

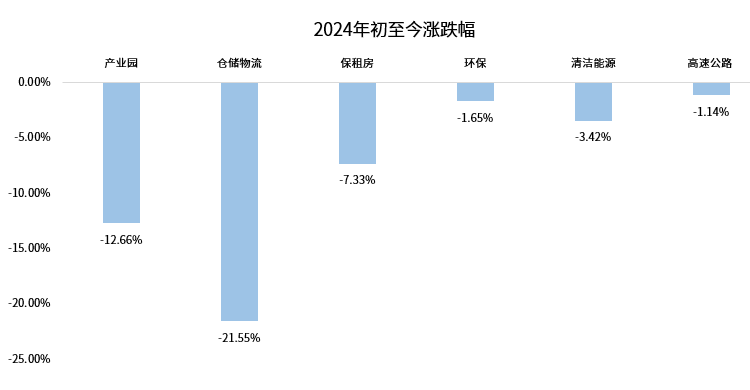

按照资产类别划分,产业园、仓储物流、保租房、环保、清洁能源、高速公路类公募REITs平均跌幅分别为12.66%、21.55%、7.33%、1.65%、3.42%、1.14%,产权类公募REITs跌幅相对较大。(数据来源:Wind,截至2024-01-12收盘)

(数据来源:Wind,截至2024-01-12收盘)

杰克施瓦格说:“市场总是会过度反应已知风险的不确定性”。REITs开年以来的下跌,正是市场重新定价的动态过程。

我们说,公募REITs从来不是资产上市的一锤子买卖,而是实体经济与资本市场的双向奔赴,是事关几十年产品存续期的一份漫长契约。

身处这个严寒的冬天,我们需要考虑的是:当前REITs面临的新风险是什么?未来的不确定性在哪?市场是否已经及时反应?又是否过度反应?

对此,我们将陆续发布三篇REITs系列文章,本篇为其中第一篇,主要分析REITs近期下跌原因,探讨当前时点下的REITs投资价值,为投资者朋友提供参考。

1、REITs开年跌跌不休,原因何在?

整体来看,公募REITs自年初以来的持续调整,主要受基本面短期扰动以及市场流动性问题的影响。

一方面,部分产品基本面表现不佳,修复进度也未达到市场预期,或出现了突发性的短期利空因素

另一方面,当前市场环境流动性较弱,叠加机构年初的调仓动作,阶段性引发盘面负反馈,因此出现单边下跌

具体来看 ↓ :

其一,部分项目运营业绩不稳引发市场忧虑,盘面波动加剧

2023年REITs市场整体表现不佳,主要受基本面不利因素集中释放影响。

2023年初部分高速公路项目业绩修复不达预期,年中又出现部分产业园类项目出租率大幅下降,导致投资者从预期资产增值的乐观假设中转向,开始持续向下修正产品估值。

而今年以来,又有部分仓储物流项目出现续租调价,部分产业园项目出租率及租金恢复仍不达预期,引发了市场对REITs整体基本面的进一步担忧,使得盘面波动加剧。

其二,市场整体流动性偏弱,叠加机构调仓引发价格负反馈

流动性是反映市场交投活跃程度和市场情绪的重要指标。

受益于宏观景气度阶段上行、新产品大量入市影响,2022年REITs全市场平均换手率1.34%;而自2023年至今,由于整体市场氛围趋于谨慎、风险偏好降低等因素,REITs全市场平均换手率降至0.9%以下。(数据来源:Wind)

年初正值REITs年度业绩公告时点,随着部分项目基本面不利扰动的出现,机构开启调仓,在流动性不足的情况下,价格的快速下行引发负反馈,阶段性跌幅被短期放大。

2、如此下跌,便是对的吗?

我们有充分的理由相信,市场充分计价了悲观预期,公募REITs估值已跌至合理区间,长期高比例的稳定分红角度下REITs已具备长期配置价值。

REITs总体基本面可圈可点,长期向好态势不变。

2023年REITs的经营状况表现出周期性的特征和结构上的分化,但整体来看已处在逐步复苏中。分类来看:

仓储物流运营保持稳定,除部分项目外,大多数项目的可供分配金额均符合预期,展现了物流基础设施在经济周期性波动中的韧性; 保租房项目出租率稳定,可供分配略超预期; 清洁能源项目出现季节性分化,但总体预计全年有望完成或超出预期; 环保行业季节性特征明显,预计全年经营符合预期; 产业园区表现分化,部分资产受宏观经济周期和区域供需失衡影响,业绩修复暂需时日; 高速公路除个别项目受区域经济发展和货运占比较高业绩低于预期以外,其他普遍同比有所增长。

展望未来,随着经济增长逐步企稳,对部分项目运营产生不利影响的因素有望逐渐减弱,从而支撑REITs的长期投资价值复苏。

随着持续的风险释放,当前绝对估值已然偏低,安全边际不断增厚。

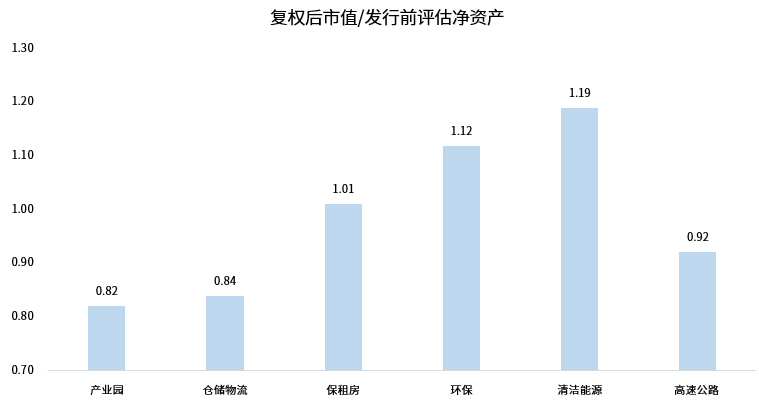

当前REITs的绝对估值已处于偏低水平,继续下行空间有限。我们以复权后市值/发行前评估净资产这一指标,来衡量REITs二级市值相对资产估值的折溢价程度。

截至目前,上市30只产品中,近20只产品相对发行时的资产估值出现折价,其中产业园、仓储物流类项目平均折价程度已近20%,部分产品折价幅度已接近40%,因此多数REITs的估值已较为稳健。(数据来源:Wind)

二级市值相对资产估值的大幅折价,表明当前价格已充分计价了未来资产运营业绩下行的悲观预期,在宏观经济基本面趋稳的背景下,后续价格进一步下跌空间已经收窄,当前时点的投资安全边际已经显现。

我们或可期待下一阶段,REITs二级价格企稳后与运营基本面共振上行。

(数据来源:Wind,按照底层基础设施项目类别进行分类统计计算的算术平均值,市值数据截至2024年1月12日收盘,发行前净资产数据选取自各REITs首发招募说明书)

高股息类资产是当前市场青睐的香饽饽,相较而言长期高比例稳定分红的REITs是错杀的遗珠。

2023年,高股息类资产整体表现亮眼。而REITs本身为权益类产品,相对而言长期高比例稳定分红是其最重要的产品属性。

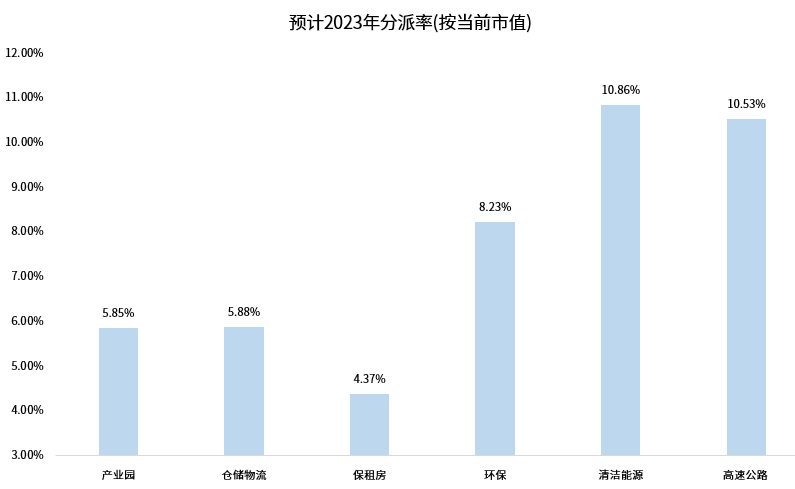

以当前价格计算的现金流分派率来看,不同项目有分化,产权类项目中,产业园类、仓储物流类项目平均分派率已超过5.8%,在估值下跌空间有限的情况下,已经充分具备了投资吸引力;而特许权类项目普遍超过8%,剔除本金摊还部分后仍已高于部分金融机构的长期资金成本。(数据来源:Wind)

从IRR看,由于前期经历市场下跌,当前多数特许权类项目的IRR已超过6%,结合当前利率水平边际下行的市场环境,多数项目已具备较好的长期配置价值。(数据来源:Wind)

(数据来源:Wind,按照底层基础设施项目类别进行分类统计计算的算术平均值,2023年可供分配金额数据选取自各REITs招募说明书预测值或根据2023年三季报数据进行年化,市值数据截至2024年1月12日收盘)

巴菲特说:“当市场下跌时,你轻易地将好东西打折变卖,但是一旦市场向上,再想买回来,难之又难”。我们不妨在理性分析判断后,把握部分REITs被错杀的买入机会。

3、没有一个春天不会来临

冬日严寒,但寒尽春生,众人抱薪、炬火不灭,将共同托举REITs摆脱冷气向上走,来到美好的人间春天。

你看,政策暖风频吹,利好步履不停。

公募REITs是我国盘活存量基础设施的重要金融工具,自诞生以来,持续受到政策加持。例如:

在刚刚过去的2023年,国家发改委236号文正式放开消费基础设施项目,REITs可入池资产范围进一步拓宽,从资产端为市场打开增量空间;

中基协制定管理费约束线,规范了市场竞争机制;

多家基金公司宣布修改基金合同,将REITs正式纳入FOF基金的投资范围,这一类增量资金的明确入市,使REITs市场夯实了阶段性底部;

财政部发布《全国社会保障基金境内投资管理办法(征求意见稿)》,拟将REITs纳入社保基金可投资范围,长期有望为公募REITs提供更大规模的增量资金。

展望未来,REITs的政策红利仍将长期存在,自上而下地引导市场向好运行,值得我们共同期待。

你看, 运管机构有作为,业绩下滑有对策。

公募REITs从来不是资产上市的一锤子买卖,而是实体经济与资本市场的双向奔赴,是事关几十年产品存续期的一份漫长契约。

管理人不仅是在履行与运管机构之间的委托代理关系,更重要的是承担着REITs作为基金产品向投资者持续奉献回报的受托责任。

因此在资产运营端,管理人与运管机构的尽职履职尤为重要。我们可以清晰地看到:

一方面,公告显示,相当一部分的公募REITs的双向激励机制有效提升了运管机构的运营表现,充分完成了预测业绩目标;

另一方面,管理人、运管机构的风险应对措施日趋成熟完善,部分项目通过原始权益人或运管机构的正式承诺,建立起对预测业绩的补偿机制,或通过主动降低运管费的形式,有效弥补了突发事件对租金收入的不利影响。

所以,部分类别项目的阶段性下行表现,并不代表未来REITs整体的长期悲观,在寒意料峭时坚韧应对,就没有一个春天不会来临。

你看,短期得失固然重要,长期价值更显珍贵。

值得我们重视的是,监管部门、市场机构针对REITs记账方式正有序推进,不断弱化报表层面的短期波动影响;同时,机构投资者内部对REITs的考核目标也逐渐向长期化过渡。

回归产品本质,与23年市场热捧的红利低波类股票类似,REITs可谓是最正宗的“高红利”标的,价格愈是下跌,其长期高比例的稳定分红特征则愈发凸显,收益风险比加速收敛,投资性价比会不断提升。

就资产端而言,REITs的底层基础设施项目均为一二线城市的核心优质项目,区位能级优势始终存在,短期的基本面不利冲击,并不掩盖其长期价值。

因此,固然REITs的二级市场投资是“进一寸有一寸的欢喜”,但当下我们短暂失一寸时,也不必徒增一寸的忧虑,风物长宜放眼量。

公募REITs仍是上市不足三岁的“新生儿”,产品期限却大都在20年以上,需要在时间的土壤上茁壮成长,一点一滴去实现其资本增值空间和长期高比例的稳定分红这双重回报。

黄河九曲,终向大海,公募REITs作为资本市场服务实体经济的重要金融产品,投资价值应当被每个人所看到,价格上短期纵有风雨波折,长期向上趋势值得相信。而我们的共同陪伴与坚守,就是培育REITs、享受REITs价值果实的最优选择。

毕竟,每一个冬天的句号,都是春暖花开。我看到那些岁月如何奔驰,挨过了冬季,便迎来了春天。

本文的著作权归作者本人所有,未经著作权人许可,严禁转载。对非法转载者,我们保留采用法律手段追究的权利。 风险提示: 1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区別。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。 2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。 3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。 4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。 5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。 6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。 7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。 8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。 9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。 10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。 11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。 12.基金有风险,投资须谨慎。 本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问題请咨询华夏客服,电话400-818-6666。