最近我分享了一些新锐基金经理,有位网友的留言让我感想颇多,他是这么说的↓

大家都知道A股波动大,行业表现、市场风格可以说年年在变,某些基金押注赛道在短期内依靠市场暴涨或者“运气”成分能够实现高锐度的短期回报,吸引投资者眼球。但经过2022年的大幅回撤之后,“过山车式”的体验也让大家更懂得珍惜长期跑赢的基金经理。

因此,投资管理历经五年以上,穿越牛熊,依然能够实现翻倍的基金弥足可贵。

尤其是经历了2019年以来市场的波波折折,基民变得更加的理性、客观,不求疾风骤雨般的基金,唯有能够持续稳步向上,才是真实力。

综合考虑下来,如果回看及挑选这种稀缺型的长跑选手,我觉得大家可以参考这几个维度:

1. 不同行情下超额收益的创造能力

比如每年跑赢大盘甚至跑赢同行的表现。这需要基金经理有足够深厚的能力圈和投资框架,能够适应不同风格的市场行情。

2. 基金经理最好是均衡风格

长期业绩不是依赖于某次押对行业,市场适应力更强,这样持续性更高。牛市能进攻,熊市会防守。

3. 获得权威机构奖项

能够获奖说明肯定是有点实力在身上的,权威机构发布的更是客观,比如公募圈内的“三大奖”,权威机构综合了多项绩效指标评审而出的,相当于给长跑型选手盖了章。

4. 最好管理规模还不大

权益管理规模100亿甚至50亿以下,没有被市场充分挖掘,现在选择还是好时机。

综合这四点,安信基金的聂世林是我第一时间想到的。

一位不擅长表达只能靠业绩说话,导致管理规模被大幅低估的长牛基金经理。

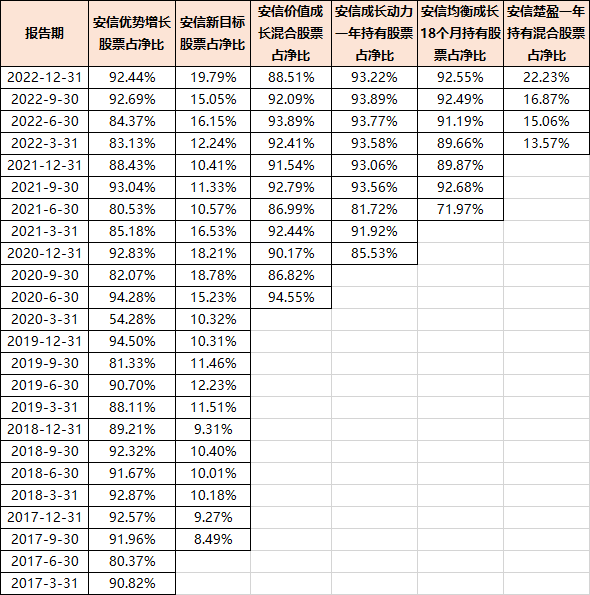

他目前在管基金有6只(不同份额合并统计),下图是其股票占净值比重,能够看出:

来源:2022年四季报

安信优势增长、安信价值成长混合、安信成长动力、安信均衡成长是偏股运作;

安信新目标、安信楚盈是股债混合策略的基金。

管理时长在5年以上的有安信优势增长混合、安信新目标,任职回报分别是190.64%、50.52%,显著超越基准。

数据来源:iFinD,截至2023/3/27

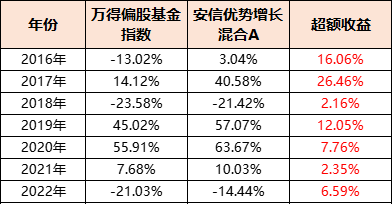

偏权益运作的安信优势增长混合A更是自管理以来连续7个完整年份跑赢万得偏股混合基金指数,今年以来也是跑赢的。

数据来源:iFinD

要知道筛选全市场主动权益基金(普通股票型+偏股混合型+平衡混合型+灵活配置型)有4140只(不同份额合并统计,下同),能够连续7个完整年度跑赢万得偏股混合基金指数的只有10只,占比0.24%。(数据来源Choice)

若再考虑基金经理2016年是否已任职并且没有发生变更,那么连续七年跑赢万得偏股混合基金指数的缩减到4只,安信优势增长混合A便是其中之一。

当其他3只规模都在30亿以上,甚至近百亿之时,安信优势增长混合A的规模只有不到15亿,多么的“小而美”。

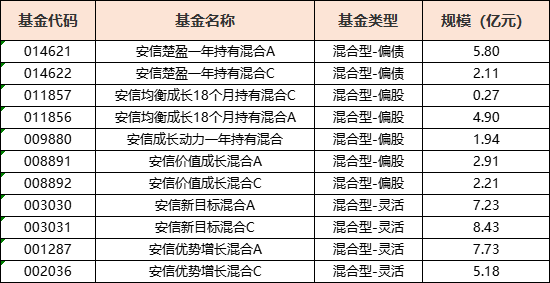

而作为缔造出这样优质的一只长跑牛基的掌舵者,聂世林现任总规模是48.71亿。

其中偏权益运作的4只综合规模是25.14亿。

数据来源:基金四季报

此外,在回撤控制上,安信优势增长混合A成立至今最大回撤是-28.84%,持续低于沪深300指数。

数据来源:iFinD,截至2023/3/27

各年度的回撤中,除了2017年,其他年份回撤均优于沪深300指数。

数据来源:Choice,截至2022/12/31

出色的业绩受到权威三方的认可,曾荣获2020年度五年期持续优胜金牛基金奖(中国证券报)、2020年度金基金灵活配置型基金五年期奖(上海证券报)。

聂世林曾说过这么一句话:

“如果把基金经理比作飞行员,那我们认为公募基金经理必须是一名民航飞机飞行员而不是战斗机飞行员,我们的任务是在合适的时间内将乘客安全且舒适地送到目的地。”

因此,在基金的管理中,聂世林展示出以下特点:

1、择股而不择时,风格愈发稳定

聂世林除非市场大级别的牛熊转换时会调整仓位外,一般不花时间在仓位的择时上。

在他看来,在有认知优势的范围内选出优秀的公司,并长期持有,就是有效的进攻手段,也是防守手段。他更看重的是胜率,而非赔率,所以能长期积小胜为大胜。

2、不抱团,行业分散,不押赛道,降低组合相关性

A股的市场风格经常会进行切换,因此在构建整个组合过程中聂世林会有意识地控制不同板块间的相关性,通过适当的分散降低整个组合的波动。

图:安信优势增长行业配置

数据来源:iFinD,报告期:中报年报(全部持股汇总);行业分类:申万一级行业

比如说对于单一看好的板块通常会设置20%的仓位上限。

敢于分散的背后是聂世林广阔的能力圈,他从业十多年,在地产、农业、汽车、餐饮旅游、传媒等行业研究经验丰富。

投资风格上,他对价值、成长风格没有偏向,比较偏均衡。

图:安信优势增长风格分析

数据来源:iFinD,截至2022/12/31

3、个股适度集中

在个股选择上,聂世林始终强调认知的深度。

与其广撒网,不如不断加深对好公司的研究,巩固能力圈内的认知优势。减少认知错误,也是减少亏钱的有效措施。

随着对产业、企业的认知深度提升,安信优势增长的前十大重仓股集中度逐步上升。

数据来源:iFinD,截至2022/12/31

从基金过往持仓看,聂世林挖掘牛股的能力颇强。

2020Q1新进星宇股份,在公开数据显示持有的4个季度期间,捕获了公司快速上涨的阶段。

2020Q3新进紫金矿业,连续持有11个季度,在2022年Q4位居第二大重仓股。

如何筛选好公司?聂世林看中三方面:

1)具备清晰的商业模式

会着重考虑公司是靠什么实现长期盈利的,反映到财务指标上就是自由现金流是否会持续增长。

2)管理层优秀

通过产业链上下游、竞争对手等方法去了解公司的管理层,公司治理有明显瑕疵的,即使业绩再好、估值再便宜,也会尽量去回避,甚至一票否决。

3)具有垄断优势

不管是资源垄断还是技术垄断,一旦形成了技术壁垒,企业就容易获得产品定价权、获取超额利润。这些企业往往能在行业不好时还能赚得正常利润,因此在股价表现上相对也会稳一些。

4、积极拓展能力圈,懂得自我进化

A股不断有新的投资机会出现,作为基金经理应该终生学习,积极拓展能力圈,但如果对一个领域还不够了解,不应该贸然去重仓。

在聂世林的框架中,能力圈是非常重要的概念。

他认为,

“一个基金经理最核心的价值,是在他的能力圈范围内,在有认知优势的范围内,给持有人创造超额收益。这部分的超额收益才是可长期持续的,才是安全边际最高的。”

经过多年的积累,聂世林稳步拓展,2020年之后涉猎了新能源与港股。

安信优势增长混合在2020Q3的行业配置中增加了电力设备,全年斩获63.67%的收益。

4月10日起,拟由聂世林担任基金经理的安信睿见优选混合(A类017477,C类017478)也将正式发售。相比于聂世林代表作安信优势增长,安信睿见优选偏股混合型基金的定位和可投港股的机制,能够进一步发挥聂世林长期创造超额收益和均衡风格的特点。

穿越牛熊的基金经理很多,但是能够适应各类风格并创造稳定业绩增长的寥寥,聂世林,属于攻守兼备的金牛选手,用长期业绩说话。

风险提示

市场有风险,投资须谨慎,基金管理人、拟任基金经理管理的其他基金的业绩不构成基金业绩表现的保证,基金投资不保证本金不受损失,不保证一定盈利,投资需谨慎。以上观点仅代表作者个人意见,不代表基金公司立场,也不构成对阅读者的投资建议。文章内容仅供研究和学习使用,所涉及的股票、基金等均不构成任何投资建议。