如果是年初开始关注表舅的小伙伴们,可能清楚,今年,我们可能是野生自媒体里面,“鼓吹”红利最起劲的之一,即使面临6-8月的红利板块连续回调,也没有“怂”过。

包括私下和基金公司的小伙伴聊天,我们也一直说,不管是A股红利,还是港股红利,不管是纯权益的红利,还是红利的固收+,都是长期必备的工具型产品,有十分明确的布局必要性,这个,我们在上个月的《面对低利率时代》里,聊过。

但更早之前,其实今年1月9日的的文章,《今年最大的风险以及最大的机遇》里,我们就开始看好红利,文章的主旨是三个:

第一,在彼时10年国债首次下破2.5%,金融监管总局开始加大力度压降保险预定利率的时间当口,2024年最大的机遇,是持续不断下行的居民端无风险利率,而最大的风险在于,持续不断下行的居民端无风险利率,下的依然不够快。

第二,在资产端,在存款为代表的无风险利率的势必下行过程中,债券和股票里的红利策略,是24年确定性最强的两大国内资产。

第三,在风险端,保险预定利率受制于银行存款利率,而在国内实际通胀下行、资本回报率降低的过程中,存款利率仍然过高,监管引导的存款下调动作过慢,这最终将导致保险积聚过量的利差损风险,中小保险存在系统性风险。而解决问题的关键,便是快速、大幅降低各期限的存款利率,所以,我们可能始终处于存款利率下行的大通道中。而后面的二季度,我们也见证了监管对存款手工补息的雷霆打击,以及对保险预定利率决定机制的釜底抽薪(大幅下行,且挂钩资产收益率)。

这其实是今年国内金融市场、金融机构,各类现象和行为背后的主线之一。

那么,站在今天来看,A股的红利板块大涨,一枝独秀,我们,至少可以从,短、中、长期,找到四条,继续“鼓吹”一下红利的理由。

第一,短期来看,是今日央妈出台的首期5000亿互换便利新政,拿着央妈的钱买红利,赚价差?

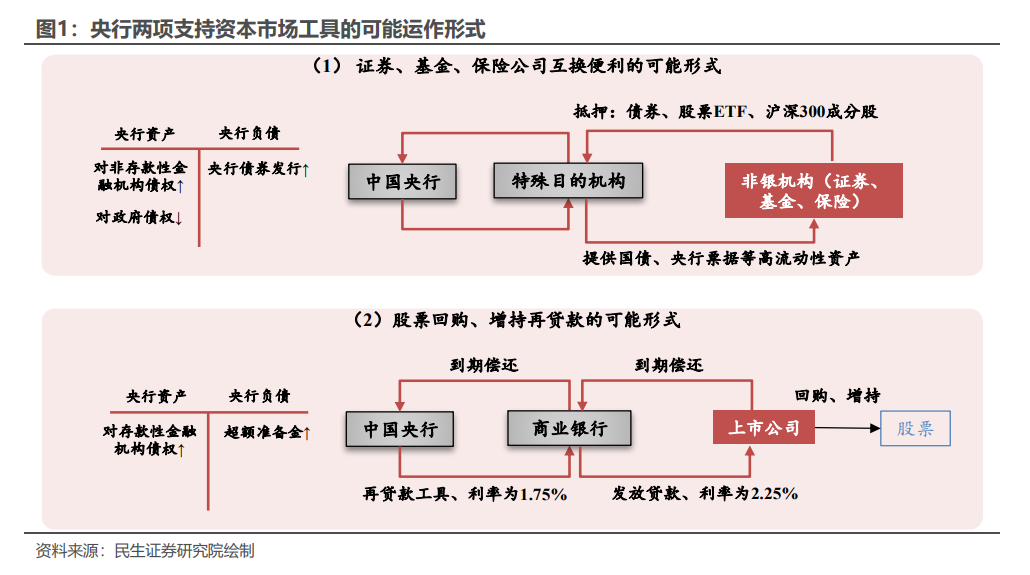

央妈出了首期互换便利的新政,总规模5000亿,很多人光听雷声大,没见过雷长什么样,我借用一下民生研究的图,下图,把央妈给金融机构的互换便利,和通过银行放给企业的回购增持再贷款的结构,给大家放一下。

用大白话解释一下,互换便利。

也就是说,比如一家券商,手上有10亿的信用债,正常来讲,他可以把10亿的信用债质押出去,找市场借钱,但有个问题,他的这10亿的信用债,可能资质一般,借钱的成本很高,肯接受质押的机构不多,或者碰上季末时点,说不定成本就变成5%以上了,太贵。

这时候,央妈说,我手上有利率债啊,你拿10亿信用债,和我10亿的国债来换,然后券商拿到10亿的国债,就可以美滋滋的,去市场里,借入1.5%的资金了(今天DR001的价格),然后,它就去市场买个5%分红率的高股息股票,稳稳地吃这3.5%的价差,美不美?逻辑简单来说就是这么个逻辑。

但回归现实,央妈说,基金公司、券商、保险,都可以通过这个方式来找我换券,去加杠杆,买股票,但实际上,我觉得:

基金公司,显然不太会去做这个事,对基金公司来讲,如果它的收入来源靠股票基金的管理费,自己的自有资金再去炒股,那么,如果股市下跌,就是戴维斯双杀。

保险公司,可能也不太需要,因为保险其实不缺钱,我们后续会讲到,它缺的是打破会计准则等制度的桎梏,我们后面会讲到。

券商,会干这个事,因为券商自营的考核压力很大,凡是能赚钱的事,它都愿意干,且行动力很强,比如今天小作文传的,下图,当然下图有个说法不对,券商的钱不应该说是央妈给的,而是它自己去市场里借的。另外,多说一句,券商也是有OCI账户的,股票放在里面,可以稳稳吃票息,至少,目前有上海的券商,确实已经在这么做了。

这是短期,对红利的第一个利好,事件驱动。

第二,中期来看,继续看存款和保险预定利率为代表的,无风险利率的下调。

节前我们说过两个事。

一个,是保险的预定利率,9月1日会有一波下调,10月1日开始,又会有一波下调,这回下调的,是分红型保险的预定利率,从2.5%降到2.0%,这会大大降低保险的负债成本(长期来看是这样的,但中短期内,之前的高成本保单压力仍然是很大的),那么,你想象一下,如果一个保险的分红险账户,成本降到2%,那么,2.3%的30年国债也好,以及最近超调后,收益率可能到了3.5%以上的5-10年中高等级信用债,是不是变得很香?这是其一。

另一个,是存款利率,今天,多家银行,公布了存量房贷利率下调的最终政策,其中工行本月25日前完成,其他银行是月底前完成。在存量房贷下调的过程中,我们反复强调,必定伴随着存款利率的下调,这不仅是央妈对银行的呵护,也是银行必定去“抗争争取”的政策,在近期股市消停了一点,存款流失放缓之后,我个人不负责任地预计,新一轮的存款利率下调,大概率会早于银行存量房贷利率下调之前,或者至少是前后脚。

而无风险利率的下降,不仅有利于债券的收益率,也有利于股票等风险资产,而对红利板块的影响是最直接的:负债成本降下来了,保险这样的机构,就有更大的动力,抢配高股息,吃“价差”了。

第三,长期的视角来看,保险增配权益的堵点,正在被打通的路上。

昨天,有个新闻,被大家忽略了,几大保险集团,都出来发声,主要是响应,中央金融办和证监会联合印发的《关于推动中长期资金入市的指导意见》,都表示将持续加大投资力度。

我们还是,不要看口号和标题,而要看实质,深究他们发言的细节里。

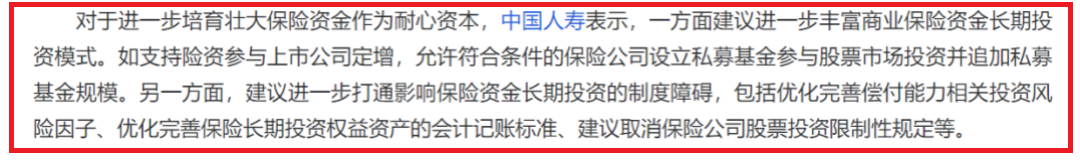

比如,我关注的,国寿的发言里说,下图,最后一句话,“建议进一步打通影响保险资金长期投资的制度障碍,包括优化完善偿付能力相关投资风险因子、优化完善保险长期投资权益资产的会计记账标准、建议取消保险公司股票投资限制性规定等。”

看到了没,为什么保险不敢大举加仓,或者说,一直仅仅是“稳步”配置权益,核心就在于,有三个制度层面的堵点。

其一是和偿付率指标相关的;

其二是和新会计准则的权益记账方式相关的;

其三是一些限制性规定。

前两条是核心,言下之意,就是,要我投,可以,我也想投,给我松松绑,把我头上的紧箍咒拿了,否则又要马儿跑,又要马儿不吃草,这里就有制度性、结构性的矛盾。

而一旦堵点打通,我相信,对保险来说,配置权益的最佳方式,对资本市场来说规模最大的支持,仍然是在OCI账户里配置红利股、高股息板块、价值版块。

这是红利长期来看的第一条主线。

第四,另外一个长期的视角来看,我们还是要说,用配置的思维投资A股。

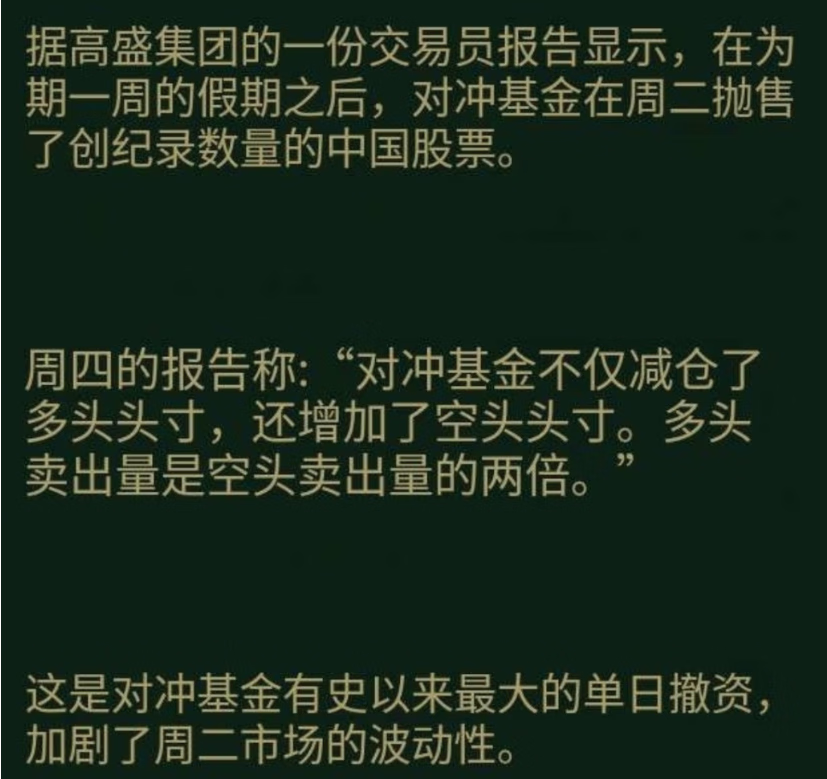

我们之前说,根据之前的测算,北上资金,周二开盘后,似乎并未参与市场,反而在高位跑路。

而从高盛给出的一个报告来看,果不其然,其显示,节前大幅加仓A股的海外对冲基金(一起进来的还有回补头寸的被动型产品),在周二,以史上最大规模的速度,撤出A股,获利了结。

所以,我们在此,再次提醒一下,要注意小票和垃圾转债的风险,这些板块,包括北上、包括险资这些长钱,是不会去碰的,而周二的大涨过程中,大家已经发现了,一旦这些“”的票大涨,大股东恨不得立刻卖出给你。

这就是我们要说的,红利板块的最后一个长线的逻辑:长期视角来看,在目前的经济和企业基本面环境下,A股或许不支持普涨,大概率呈现结构的分化,大票涨、小票跌,有基本面的涨、没基本面的跌回去。

红利或者价值股,从基本面来看,依然是买了之后,至少睡得着觉的资产。

这是我们对红利板块,短、中、长期的四个判断依据。

......

多聊几句市场的热点哈。

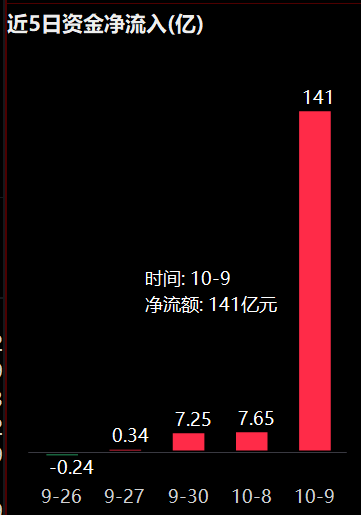

A股方面,昨天有个ETF爆了。

没错,就是大家这两天,各个群里疯狂在聊的,科创芯片ETF(588200),单日场内申购,下图,达到了惊人的141亿。

由于申购+净值冲涨,9月底的时候,588200的规模是90亿出头,昨天变成了120亿出头,今天直接变成了240亿出头,十分炸裂。

我们不讨论价格的波动,主要看背后资金涌入的主要原因,还是在于三块:

第一,假期期间,港股的半导体芯片板块暴涨,这让A股的投资者,对于科创板的半导体芯片板块,产生了极大的追逐兴趣;

第二,国庆后,中芯国际连续两日,20cm涨停(昨天最后开板了),买不到中芯国际,最好的办法,就是通过场内或者场外的方式,买入中芯占比10%的科创芯片ETF;

第三,相比于第二条,最主要的长期原因,还是在于,很多人不符合科创板的开户条件,所以ETF和场外联接基金,成了他们参与科创板的唯一途径,这同样会给各类科创板产品带来大量增量资金。

从配置价值的角度,我们观察表韭量化指增可以看到,嘉实上证科创芯片联接C,017470$嘉实上证科创板芯片ETF发起联接C(OTCFUND|017470)$,是持仓之一,也是少数配置的成长板块。

一手红利,一手硬科技,仍然是当下比较好的配置策略。

#A股冲高回落 创指跌近3%##首期规模5000亿元!互换便利来了##A股大幅波动 倒车接人还是止盈标志?#

$表韭全球资产配置$$表韭量化指增精选$

$表韭纯纯的债$ $嘉实上证科创板芯片ETF发起联接C(OTCFUND|017470)$

$嘉实上证科创板芯片ETF发起联接A(OTCFUND|017469)$