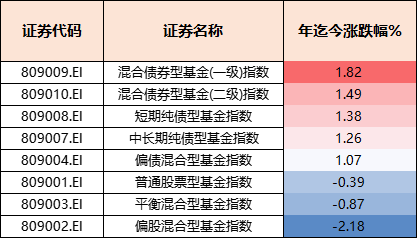

讲真,看到这组数据时是有点意外的。

Choice统计显示,截至5月15日,各类基金指数中,负收益的都是比较偏权益方面的,而正收益的则主要是采用了偏债混合策略的。

数据来源:Choice,截至2023/5/15

也就是我们常说的固收+,如一级债基、二级债基、偏债混合基金等,它们以固收为主,兼顾权益。

为何采用混合资产策略的基金能够取得如此显著的正收益?

一、可攻可守的产品特性

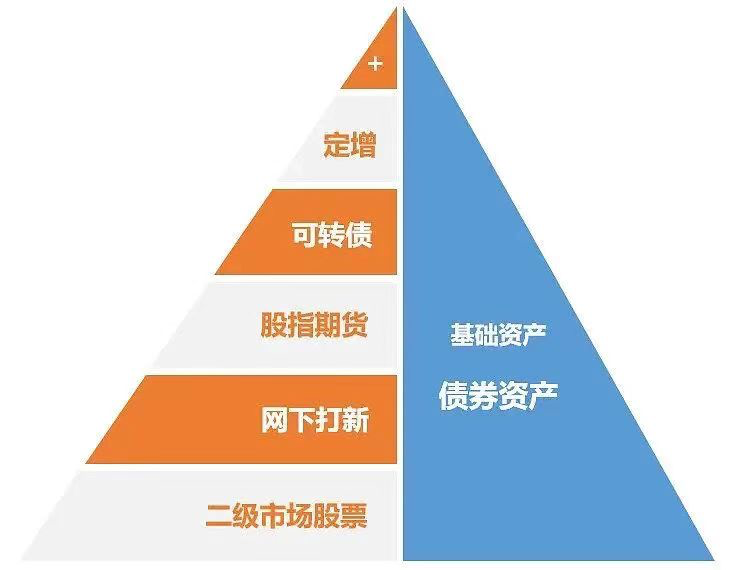

“固收+”从字面看,分两层意思,“固收”和“+”。

这其实是一种投资策略,即大部分资产投资于债券等固定收益类资产,在争取基础收益的基础上,寻找多种策略(也就是“+”的概念)中确定性较强的机会,力求提高固收+策略下的整体收益。

换言之,这类策略下的收益主要分成两部分,即“固定收益”和“+”收益。

固定收益主要来自债券等票息收益,收益的确定性相对更强、风险更小。

对于公募基金而言,就类似投资于中高等级、中短久期利率债和精选的信用债等纯债基金。这部分资产相当于一个基本盘,可以提供一个相对稳健的基本收益。

“固定收益”策略的好处是以债券投资为主,争取相对稳健的收益。

“+”则是基于固定收益之上的“弹性收益来源”。

这一部分比较多元,如股票投资、打新、定增、可转债、股指期货、国债期货等等,只要能增厚收益的机会,都有可能成为固收“+”部分的策略。

就像一杯奶茶,通过加不同的小料,使得一杯原味奶茶变得丰富多彩。

马科维茨说过,资产配置多元化是投资的唯一免费午餐。固收+凭借着独特的产品魅力,实现了稳中有进。

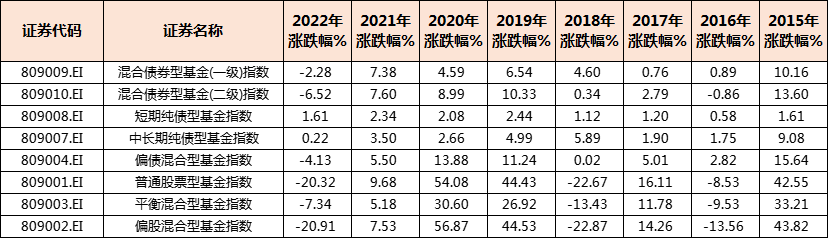

下图是2015年-2022年,混合资产策略的基金相关指数(如偏债混合型基金指数、混合债券型(二级)指数、混合债券型(一级)指数)与纯债基金指数、权益基金指数的对比,能够看出:

与权益指数相比,股债混合策略在市场下跌时由于有债的防守,跌幅小,乃至实现正收益,如2022年、2018年。

与纯债基金指数相比,在牛市,权益的配置使得股债混合策略弹性更足。如2019年、2020年。

一旦进入震荡市,如2016年,偏债混合型基金指数甚至是领涨的。

数据来源:Choice,截至2022/12/31

总结看,固收+是在权益和固收统筹兼顾的,市场向好时赋予股债混合策略上涨动能,下跌市债券提供防守支持。

再好的种子,也需要合适的环境才能枝繁叶茂,“固收+”基金如今重回C位,业绩亮眼只是结果,主要还是市场环境较为适合。

二、今年市场为固收+提供合适土壤

1、影响股市的不利因素在减弱

海外方面,美联储加息进入后半程。

海通国际发布研究报告称,5月4日,美联储再次加息25个基点,此次加息后美国联邦基金利率提高到5.00%-5.25%的区间。美联储最新点阵图显示,绝大部分美联储委员对2023年年底利率的预期为5.1%,已经没有再次加息的空间,加息周期即将结束。

国内方面,对于2023年的大环境,普遍有个共识,就是会比前两年好,但是这个过程不是一帆风顺的,而从今年披露的相关数据看,确实如此。

刚披露不久的4月各项经济数据也表明,整体经济运行低于预期。

在此背景下,政策的支持就极为重要,稳增长、高质量发展等方向都有可能成为关注点,反映到权益市场,行业轮动,震荡再平衡,风格也较为均衡。

通过“固收+”来配置权益类资产成为不少投资者今年的较好选择。

2、宏观流动性宽松

4月MLF小幅超额续作,逆回购适量操作平抑税期狭义流动性波动。

4月7日,央行一季度货币政策委员会例会提到结构性货币政策工具“有进有退”,指向流动性投放趋于稳健。

4月20日,2023年一季度金融统计数据新闻发布会提到央行将继续精准有力实施好稳健的货币政策,保持再贷款、再贴现等长期性工具的稳定性。

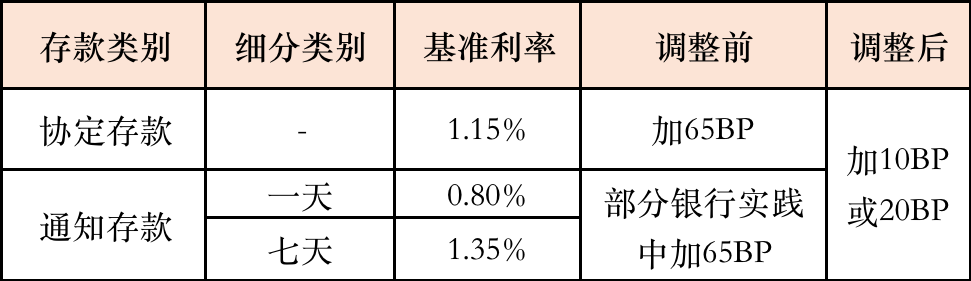

3、存款利率下行,助推需求提升

近日国内多家银行陆续公告,宣布将调整通知存款与协定存款的利率,并于5月15日正式执行。

数据来源:人民银行

低利率市场进一步推升存量债券价值,随着存款利率的吸引力下降,未来也会有更多的资金流入非银金融产品,助推债市走牛。

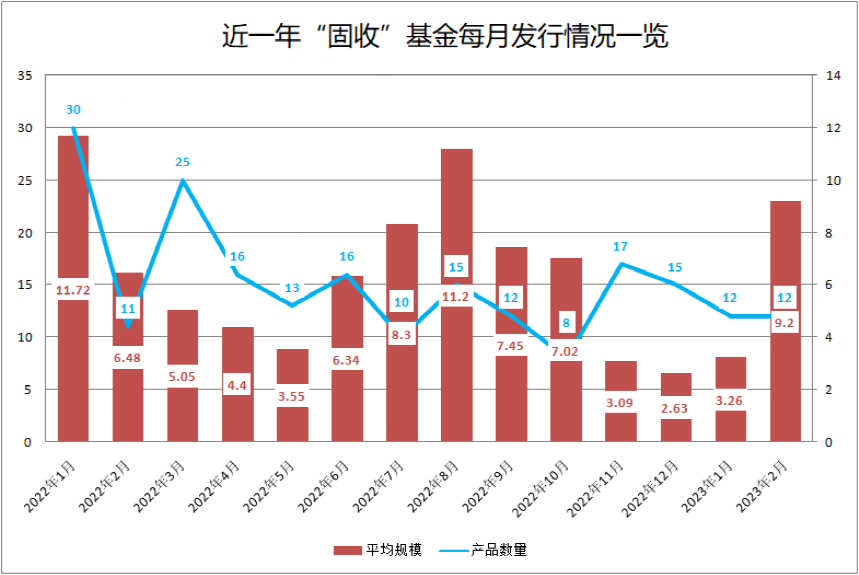

从数据上看,今年“固收+”基金的发行开始回暖。

在一众产品中我发现一只不一样的“固收+”:

汇添富添添鑫多元收益9个月持有混合(A类017298,C类017299)。

三、这个偏债混合基金有点不一样

基金合同显示,这是一只偏债混合产品,权益资产比例在10%-30%(其中投资于港股通标的股票的比例不超过股票资产的50%)。

值得注意的是,它可以投公募基金。

传统我们理解的固收+底层都是具体到某只标的,比如说某某债券,某某股票等,好像没听说还能投基金的,这应该是FOF或者MOM能做的啊。

汇添富添添鑫多元收益做了创新,它可以。

当然,是有比例要求的,其市值不超过基金资产净值的10%。

那么它会投资哪些基金呢?

(1)优质的权益类基金

(2)全市场范围内优选境内股票型ETF

其中,对于汇添富旗下的主动权益基金(股票型、偏股混合型)会重点关注,因此这样能够避免双重收费。

而且,如果看好某个行业的话,通过行业ETF能够更加快速、高效地进行配置,从而及时把握行业投资机会。

权益方面除了基金外,个股也是可布局的。

基金经理将通过自下而上精选,关注产业发展趋势,在产业链中精选有弹性的子行业,从中观到个股。

具体来看有三个方面:周期反转、高端制造业、央企国企改革。

对于打基础的债券部分,汇添富添添鑫多元收益聚焦高等级信用债,严控信用风险,精选优质个券。

汇添富拥有完善的信用研究体系。针对不同类型的债券资产建立不同的选券标准,根据投资策略建立对应的专业小组,做到研究专业化、专注化。

在内部创建独立的评级系统,对入库债券进行内部评级,同时高度重视投资风险管理。对不同的投资风险建立投资风险管理指标体系,并在投资过程中持续监督,保证投资策略的执行符合标准。

基金经理宋鹏,拥有复旦大学金融工程硕士学位,17年证券基金从业经验,其中12年投资管理、5年固收策略研究,2019年5月加入汇添富基金,担任养老金投资部总监。

(汇添富基金 宋鹏)

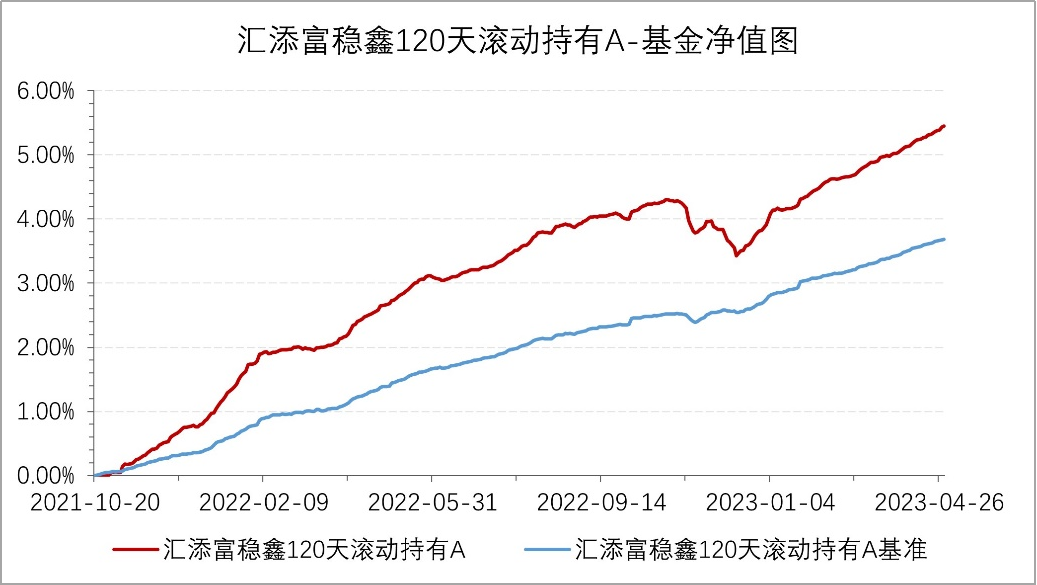

在宋鹏12年投资管理生涯中,他对中国债券市场、宏观经济和政策都有深入的理解,能充分把握市场脉络,具有较强的资产配置能力。代表产品汇添富稳鑫120天滚动持有债券A成立以来年化收益达到3.55%(累计涨幅5.45%,基准3.69%)。

数据来源:业绩经托管行复核,截至2023/4/30,过往业绩不预示未来表现

此外,汇添富的股债混合团队实力也很是强劲,早在2012年就布局固收+领域。

据了解,汇添富的股票研究团队与债券研究团队共同归属研究部管理,扎根于统一的研究平台,秉承同样的理念,从而能够密切、高效地协同作战。

而股债混合团队内生于股票投研平台之上,进而更好地发挥“选股专家”的实力。

一方面能够凭借主动选股能力来寻找确定性更强的优质公司;另一方面将选股能力嫁接于固收投资,使得团队对风险定价的能力相对更强。

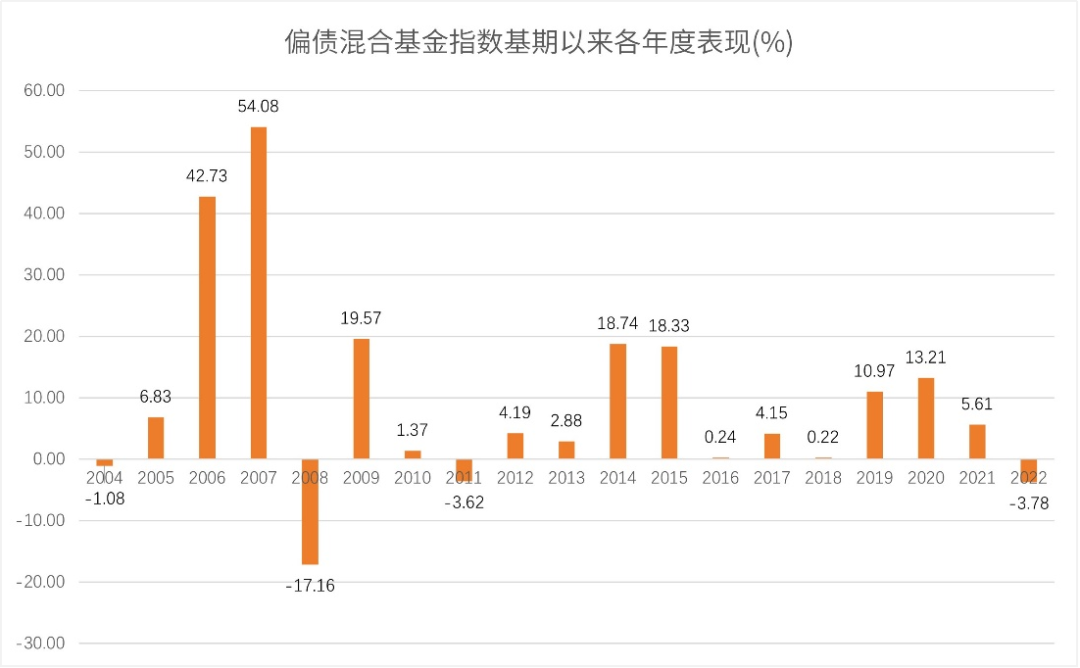

最后我们再来看个数据:“固收+”的典型代表——偏债混合基金指数自基期以来,多数年份均为正收益,且从未连续两年收益为负,今年的表现值得期待。

数据来源:Wind,2004/1/1-2022/12/31,过往表现不预示未来。

风险提示:基金有风险,投资须谨慎。本资料仅为宣传材料,不作为任何法律文件。投资有风险,基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩不预示未来表现,基金管理人管理的其他基金业绩并不构成基金业绩表现的保证,投资人应当仔细阅读《基金合同》、《招募说明书》及《产品资料概要》等法律文件以详细了解产品信息。本基金属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准。本基金对每份基金份额设置九个月的最短持有期限,基金份额持有人在最短持有期到期日前不能提出赎回申请。本基金可以投资于其他公开募集的基金,因此本基金所持有的基金的业绩表现、持有基金的基金管理人水平等因素将影响到本基金的基金业绩表现。本产品由汇添富基金管理股份有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。具体发行时间以公告为准。汇添富稳鑫120天滚动持有债券(与丁巍共同管理)自2021-10-20成立以来各年业绩及基准分别为(%):0.98/0.48、2.91/2.27,宋鹏管理的其他同类产品:汇添富鑫瑞债券A(与刘通共同管理)自2016-12-26成立以来各年业绩及基准分别为(%):3.47/-3.38、5.66/4.79、3.54/1.31、1.82/-0.06、3.51/2.1、1.79/0.51,汇添富双享回报债券(与丁巍共同管理)自2021-12-23成立以来各年业绩及基准分别为(%):-2.55/1.48,汇添富淳享一年定开债券发起式A(与丁巍共同管理)自2022-08-01成立以来截至2023年一季度业绩及基准分别为(%):0.36/1.70,以上数据来源:基金各年年报(截至2022/12/31)及2023年一季报(截至2023/3/31)。