#养老36计#伴随着国家经济的快速发展,现在人们的生活压力也在加大,长寿、老龄问题为如何应对养老敲响了警钟,而养老问题最突出的是财富来源的问题。我认为养老规划是人生理财规划中最重要的一部分,在理财规划中居于首位,筹备养老规划越早越好。保险规划,首先要考虑的是要买保险。不仅是养老保险,包括住院医疗保险等一些基础险种。一方面可以保证以后的日常支出,另一方便可以帮助提高患病住院的医疗费用报销比例,并且费用也不高。通常来说,养老保险买的越早越好,因为储蓄的时间越长,在相同保额下,所交的保费也就越少。主要还是为了给晚年生活提供保障。养老是一个大的问题,因此需提早规划。

个人养老金制度对于灵活就业人员来说也是一大福音。人都有老的一天,干不动的一天,随着经济不断发展,灵活就业人员光靠基本养老保险解决退休的生活可能远远不够,个人养老金制度的出台能增加灵活就业人员退休后的收入,可谓是一场及时雨。养老规划事在必行,为的就是以后的生活能够有一个基本的保障。

个人养老金政策的推出,对于个人养老模式而言,可以说是从“预防性储蓄”到“资产优化配置”的一大升级。通过投资于运作安全、成熟稳定、标的规范、侧重长期保值的金融产品,力争实现养老金的长期稳健增值。

周全养老规划的实现方式之一是积极进行养老投资,并正确对待风险与收益。想在退休后享受理想中的养老生活,得早早规划好适合自己的养老投资方式。为了让未来的养老生活更有保障,资金的长期安全性成为大众最优先考虑的因素。

养老看似遥远,但其实触手可及,因为明天往往比想象来得更快。养老规划,意味着从当下开始认真考量后半辈子的生活,能让接下来的人生过得更加从容。很多人对退休后的生活保障可能还停留在领取退休金的层次,而这往往忽视了两大风险:

长寿风险:退休后活得够久,但前期准备的钱不够花;通胀风险:退休前赚得够多,但退休后钱还是不够花;

当下中青年一代的人,如果想要在退休后依然过着有品质的生活,那单单依赖“退休金”显然是不够的。

对于养老投资来说,保险是一个不错的选择,尤其是养老商业保险来说,可以真正地提升晚年的生活质量。对于保险方面我是早早就开始了,等到年限够了也是一笔可观的养老金。另外为了能够保持自己的健康,每天坚持不断的锻炼还是非常重要的,养老资金固然重要,但有一个健康的身体可以让自己少去医院受罪,还是非常重要的。另外一个就是投资养老目标基金了。

我们首先要有个概念:养老规划的完整体系共有三支柱,即基本养老保险、企业年金和个人养老金。前两者是你和企业每月在缴纳的,当然目前并不是每家企业都会为员工缴纳企业年金。第三支柱是新兴兴起的个人养老,而养老目标基金就是个人养老的新选择。当前第三支柱个人养老金制度正式落地。

养老老目标基金是以FOF基金的形式,通过成熟的资产配置策略,合理控制投资组合波动风险。但是尽量抑制投资回报的波动,不代表不配置权益资产。如果将“防守”,变成了不“攻”那就是一种退。养老目标基金里“攻”的做法,就是选择适当权益仓位的基金来投资。

个人养老金最近又出了优惠政策,对缴费者按每年12000元的限额予以税前扣除,投资收益暂不征税,领取收入的实际税负由7.5%降为3%!税负降低对个人养老金制度的快速推广起到更加积极的作用,将鼓励中低收入的纳税群体参与,增加税收优惠政策的覆盖人群,扩大个人养老金的覆盖面,促进养老第三支柱的发展,推动我国养老保障网越织越密、越织越牢,更好地实现政策目标。

个人养老金账户里的钱,可以投资符合规定的公募基金、银行理财、储蓄存款、商业养老保险等金融产品。公募基金尤其是养老目标基金,侧重长期投资,具有重要配置价值。养老FOF,它独具三大优势:

1)发挥资产配置的优势;

2)天然具有平滑组合波动性质;

3)构建不同收益风险特征组合;

养老资金对风险的敏感度较高,且天然具备投资期限较长、对短期流动性要求不高等属性,适合长期投资以追求获取相对稳定的收益。而养老FOF的运作模式与养老资金的特征不谋而合。其主要投资于优选出的公募基金,并通过不同资产之间的相关性实现更精细的配置,既有利于降低组合波动,又有望从长期角度追求超额收益。

作为普通人的我们,理财产品可能会买很多,但毕竟养老追求的是稳定且高效的收益,所以购买就需要更慎重。

首先,我们要了解一只养老产品的基金经理或基金公司对养老产品的定位和理解,要选择那些自己最为认同的基金经理和基金公司的产品。不同的基金经理,不同的产品,投资理念都是大不相同的。养老基金的管理,就应该让养老长钱真正发挥长钱优势,让持有人真正享受到复利效应的好处,从而在适当兼顾短期波动性的前提下,以追求长期更高的收益率为投资目标。

其次,当我们决定要做一个组合的时候,就要多角度的去选择产品。首先是基金公司的综合实力和对养老产品的重视程度。毕竟养老产品一运行就是几十年,那时候说不定基金经理都换了好几拨了,全周期运作就更考验一家公司的综合实力跟对产品的忠实程度了。

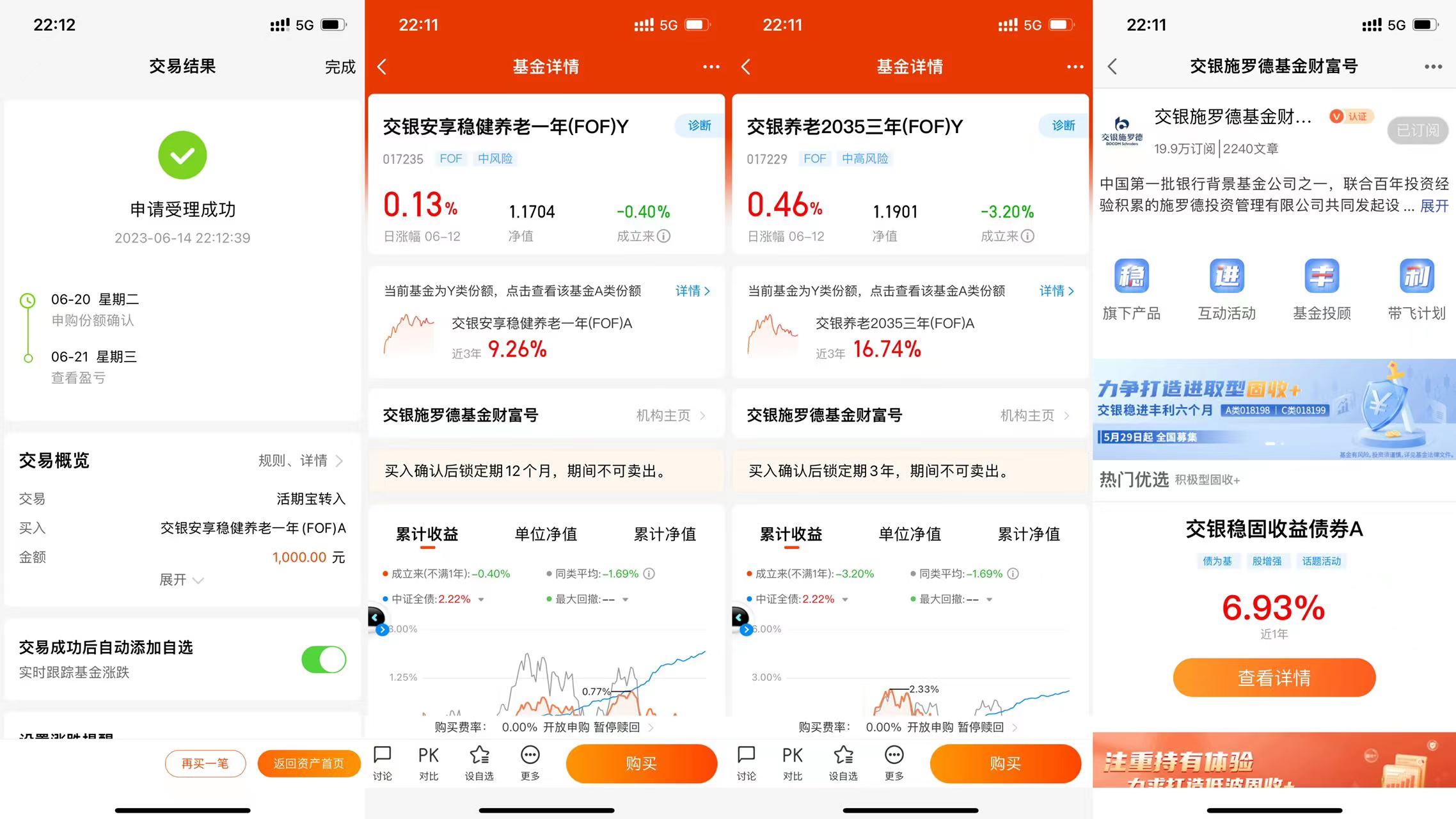

最后就是对基金经理的选择了,要从长期业绩,产品的稳定性,管理规模,数量等多方面考虑。而且对基金公司、基金经理的要求为“史上最严”:对管理人的年限、资格、业绩、投研年限等都要求明确,不是谁都能随随便便成为养老目标基金的管理人的。交银施罗德基金作为公募行业翘楚,投研经验丰富,有成熟的养老投研团队,他们会在资产配置和行业配置比例上进行共同决策,团队投研人员具备丰富的资管经验,公司发行运作的养老FOF布局广泛,历经市场考验,产品业绩受到广泛认可,也为投资者创造了良好的持有体验。

养老FOF基金还能通过优选基金的方式进一步分散风险,更加贴合养老资金的需求。“万基”时代,“选基”也成为了一大投资难题。为了提升养老FOF基金的投资效率、追求养老资产的稳健投资,交银基金秉承着“优中选优”原则,通过自主研发的数智化选基模型,在全市场精选优质资产进行配置,力争提高投资性价比、助力养老资产的长期稳健增值。

想要投资跟养老目标基金的不妨关注交银安享稳健养老一年(FOF)Y或交银养老2035三年(FOF)Y,相信以交银施罗德基金养老投研团队的经验和基金经理共同的带领下,能够给我们带来良好的持有体验。

最后,从基金的特性来看,养老资金具有长期属性,基本都有以年度为基数的封闭期,这完美解决了基金投资短期化,追涨杀跌,基民盈利体验差的一大痛点。养老目标FOF产品,有机会让基民真正体会到长期投资的魅力和专业投资的价值,并从中获得实实在在的回报。因此,我也会紧跟政策红利的步伐,及时上车,期望能够让自己的老年生活能够“老有所养、老有所依、老有所乐、老有所安”,趁着年轻,提前规划养老,所谓“兵马未动,粮草先行”,一个科学合理的养老规划,将会为我们幸福的晚年生活保驾护航!@交银施罗德基金