疫情这几年,对不少投资者影响挺大的,我个人特别喜欢扒扒找找一些基金。

随着市场注册制推进,公募基金的数量越来越多,作为老司基的我,感觉找一只不错的、能赚钱的基金挺费心的,于我而言,最直接的方式就是看基金净值的走势,能“画线”才是最亮眼的。

所谓“画线”,无外乎净值保持稳健向上的趋势,没有大起大落,回撤控制的较好,对投资者来说虽不一定是市场的收益顶流,持有的体验却非常好。

越简单的事情,越能通过线条反映基金经理的真实水平。

这种画线的能力,每个基金经理的水平不一,有些做到了炉火纯青,有些可能需要再精进,最终能控制到什么程度,大概率与掌管基金的策略有关系。

作为一个追踪“画线”基金的老基民来说,綦缚鹏是一个绕不开的话题。

一.

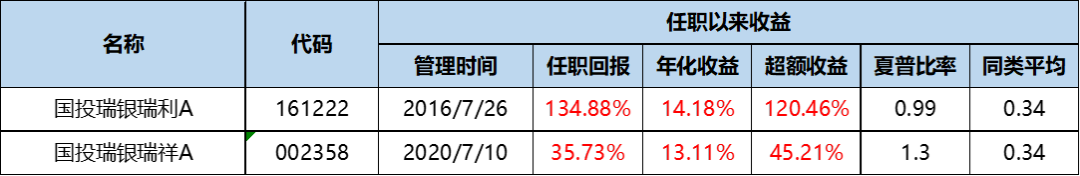

数据来源:綦缚鹏在管产品任职回报、年化回报、业绩基准源于Wind,截至2022年12月31日。国投瑞银瑞利业绩比较基准为沪深300指数收益率50%+中债综合指数收益率50%;国投瑞银瑞源业绩比较基准为沪深300指数收益率55%+中债综合指数收益率45% 。夏普比率及同类平均数据来源为Wind,统计区间为基金经理任职起至2022年12月31日。同类基金均指Wind分类中内地公募基金-wind开放式基金-混合型基金-灵活配置型基金,国投瑞银瑞利及国投瑞银瑞源的业绩基准任职区间夏普比率分别为0.13、-0.48;夏普比率表示每承受一单位风险,会产生多少的超额收益。比例越高,投资组合越佳。

綦缚鹏,现任国投瑞银投资部副总监,20年证券从业经验,12年公募管理经验,他本人拥有策略、房地产、化工等多行业研究经验。

以綦缚鹏管理时间最久的国投瑞银瑞利来说,wind数据显示,自2016年7月26日管理至今,任职回报134.88%,年化收益14.18%。

任职时间跨度超过6年时间,从基金的指标上能反映他管理水平的可持续性和复制性,并非在某一只上突然出现爆发。

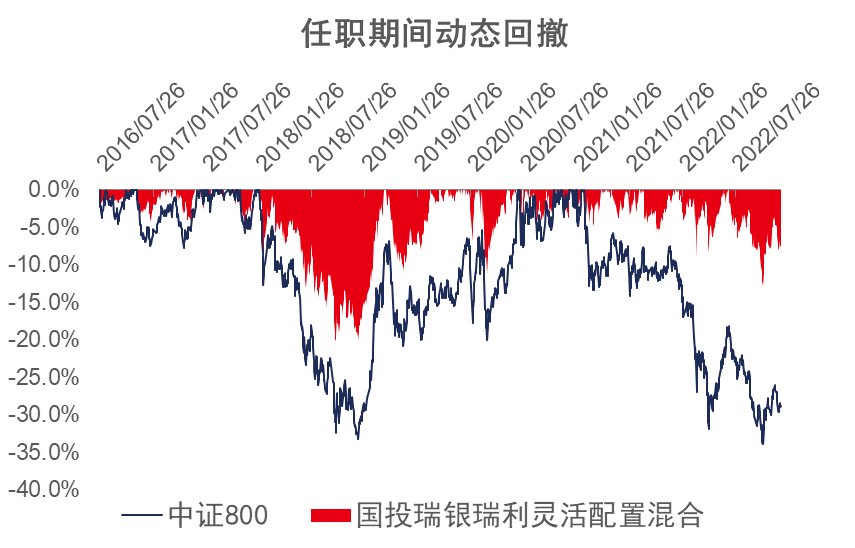

数据来源为Wind,统计区间为基金经理任职起至2022年12月31日,国投瑞银瑞利綦缚鹏自2016年7月26日起任职

从任职期内的动态回撤数据来看,表现远优于中证800,使基金持有人拥有较好的持有体验。

如2021年初至2022年末,中证800最大回撤为-33.96%,国投瑞银瑞利A仅为-12.77%,同期业绩基准为-20.24%,体现綦缚鹏优秀的回撤控制能力,力争提升投资幸福感,这也是基金净值保持稳健向上的趋势的关键因素。

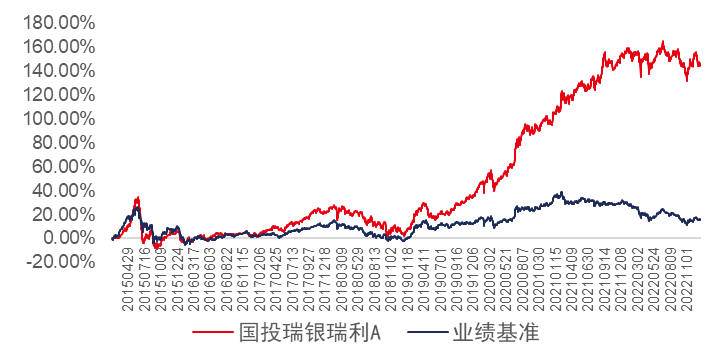

数据来源:业绩走势图源于基金2022年4季度报告,截至2022年12月31日。国投瑞银瑞利业绩比较基准为沪深300指数收益率50%+中债综合指数收益率50%。

截至2022.12.31,近五年来这只基金每年的表现都不是最拔尖的,但每年都有不错的超额收益。(具体数据见备注。)

二.

想必很多朋友会问,他是如何做到的呢?

这大概率与他投资框架有关:偏好绝对收益、兼顾相对收益和主动管理回撤。

第一,偏好绝对收益。以净值持续创新高作为目标;

第二,兼顾相对收益。为了提高基金持有人的持基体验,在市场热度比较高的时候也能尽量不跑输市场;

第三,主动管理回撤。这是实现前两个目标很重要的一个手段,控制回撤对绝对收益和相对收益都很重要。

要绝对收益,市场不好的时候就不能回撤太大,否则会增加后面净值修复的难度。相对收益方面,是“相对均衡”的投资风格,不会去押注一个赛道,所以相对优势更多的是在市场调整中取得的。

拉长周期看,就可以做到绝对收益有保障,在相对收益上也不会输别人。

在组合配置上,他的方式更简单直接:自上而下择时+自下而上选股。

綦缚鹏的出发点先自上而下决定权益仓位,再决定买哪些行业,最后才是个股的权重选择,买多少。

也就是说,他会做一定程度的大的择时。

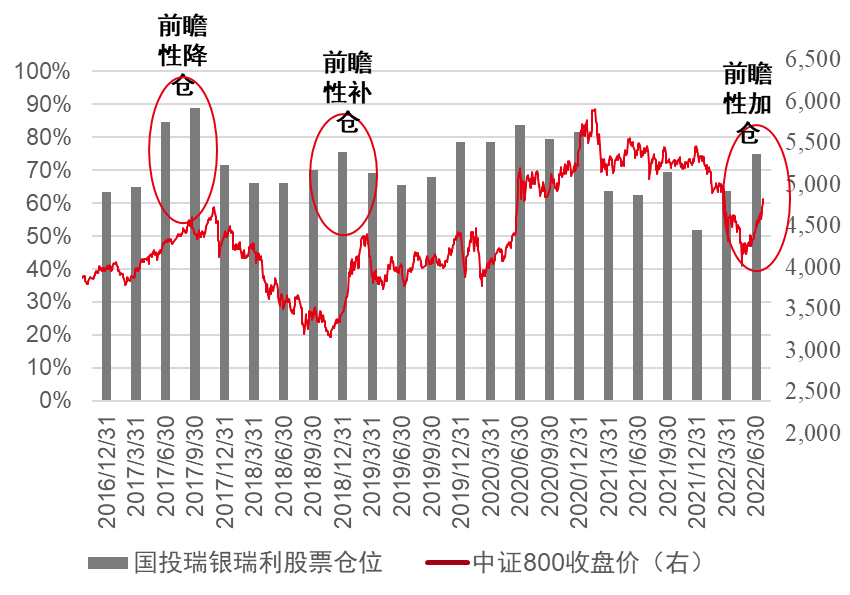

数据源于基金定期报告及Wind,截至2022年6月30日

比如,2017年4季度、2018年1季度,他连续2个季度降仓位,从88%降至66%,减少了2018年熊市中的损失。

2021年,整整一年都在降仓位,从81%降至51%。

2022年,又趁着回调,把仓位加到了75%。

所以,一个典型的特征是,市场整体估值偏高时,前瞻性的进行调整,维持偏低仓位,反之则维持偏高的仓位,在择时上做得非常到位。

而自下而上选股方面,则从安全边际和未来潜在市值空间着手,将个股找出来120~130只放到备选池,选进股票池的股票基本是接近买点,有安全边际的指标。

然后就等待触发买点契机,比如历史上医药生物、汽车和食品饮料等行业配置扮演着重要角色,近两年则是煤炭、有色、公用事业、钢铁等周期股配置较多。

举个例子,2021年,綦缚鹏的组合超额收益来自于煤炭、新能源,2019年他将二者筛选至备选池。

2019年-2020年,新能源车渗透率快速上升,这是一个契机,他先提了权重。一直到2021年初,煤价压不住了,才把权重也提上来。

三.

綦缚鹏是市场上少有主动做股票仓位、行业择时管理的基金经理,不会一直高仓位运行,也不会一直押注某一个赛道。

这意味着他不会将择时的工作交给投资者,非常好的践行了自己定的“偏好绝对收益、兼顾相对收益、主动管理回撤”的目标,致力于为投资人带来好的持有体验。

这类基金经理追求细水长流的回报,较之仓位高位运行的基金经理而言,从不同行情阶段下的表现可见,他可以做到在不同市场环境下,能争取取得较好的收益回报,基金净值“画线”趋势稳健。

在谈及2023年,綦缚鹏认为房地产及相关产业链是绕不过去的坎,看好地产、家居和厨电。另外一条主线则是疫情管控优化,医药、消费、出行都可能持续受益,但总体有抢跑,需要找细分行业;

而新能源整体难以明确判断,车可能存在比较大的预期差,但投资逻辑要从过去两年的投渗透率快速上升转变成投竞争格局,寻找格局恶化下的最后赢家。

据我所知,最近綦缚鹏任职的国投瑞银比较优势一年持有期(A类017130,C类017131)正在募集首发。目前来看,基于当下市场的整体情况,正适合基金建仓。

该基金为混合型基金,设置了一年持有期,股票仓位为60%-95%,可投A股和港股,其中投资于港股通标的股票的比例不超过股票资产的50%。

一年持有期,既能帮助投资者建立长期投资理念,规避“追涨杀跌”的短期博弈,又有助于基金经理提高资金利用率,专注挖掘长期价值。

风险提示:

1,市场有风险,投资须谨慎,基金投资不保证本金不受损失,不保证一定盈利,投资需谨慎。以上观点仅代表作者个人意见,不代表基金公司立场,也不构成对阅读者的投资建议。文章内容仅供研究和学习使用,所涉及的股票、基金等均不构成任何投资建议。

2,基金阶段回报中:基金业绩数据及业绩基准源于2022年4季度报告,排名及同类平均源于银河证券,截至2022年12月31日。国投瑞银瑞利A同类基金指银河证券分类中混合基金-灵活配置型基金-灵活配置型基金(股票比例30%-60%)(A类);国投瑞银瑞源A同类基金指银河证券分类中混合基金-偏股型基金-偏股型基金(股票上限80%)(A类)。国投瑞银瑞利混合(LOF)成立于2015年2月5日,基缚鹏自2016年7月26日起任职,2018年-2022年基金及其准收益率分别为-15.86%/-11.03%,37.71%/17.99%,39.88%/13.50%,28.51%/-1.21%,-4.38%/-10.80%;国投瑞银瑞源成立于2015年1月22日,该基金自2018年1月23日由保本基金转型为灵活配置型证券投资基金,基金经理李怡文任职期间为2011/12/20-2019/2/1,基金经理董晗任职期间为2016/1/19-2020/7/17,基缚鹏自2020年7月10日起任职,2018年-2022年基金及基准收益率分别:-4.93%/-22.95%,36.27%/19.75%,54.20%/14.87%,28.16%/-1.58%,-3.99%/-11.90%;国投瑞银远见成长混合A/C成立于2020年12月17日,基金经理孙文龙任职期间为2020/12/17-2021/12/30,綦缚鹏自2021年12月23日起任职,2020-2022年A/C基金及基准收益率分别为:0.16%/0.14%/3.57%,-2.74%/-3.12%/-2.81%,-7.07%/-7.45%/-14.67%。国投瑞银行业睿选成立于2022年9月7日,因成立未满半年,故不披露业绩。评级数据源于银河证券及海通证券,截至2022年12月31日。国投瑞银瑞利业绩比较基准为沪深300 指数收益率x50%+中债综合指数收益率x50%;国投瑞银瑞源业绩比较基准为沪深300指数收益率x55%+中债综合指数收益率x45%。银河评级、海通评级源于银河证券和海通证券,截至2022年12日31日。

3,綦缚鹏,基金经理,基金投资部副总监,中国籍,东北财经大学工商管理硕士,20年证券从业经历。历任华林证券研究员、中国建银投资证券高级研究员、泰信基金高级研究员、基金经理助理。2009年4月加入国投瑞银基金,现任国投瑞银瑞利、国投瑞银瑞源、国投瑞银远见成长、国投瑞银行业睿选共4只基金基金经理。

风险提示:国投瑞银比较优势一年持有期混合型证券投资基金的风险等级为中风险(R3)。投资有风险,请谨慎选择。基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩也不构成本基金业绩表现的保证。我国基金运作时间较短,不能反映资本市场发展所有阶段。请仔细阅读《基金合同》、《招募说明书》、《基金产品资料概要》及相关公告。请投资者做好风险测评,并根据您的风险承受能力选择与之相匹配的风险等级的基金产品。定期定额投资不等于零存整取的储蓄品种,有损失本金的风险,投资者应充分了解基金定期定额投资和零存整取等储蓄方式的区别。本基金如果投资港股通标的股票,需承担汇率风险以及境外市场的风险。本基金由国投瑞银基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。