大家周日好,我们又来聊下周的大类资产了,老规矩,结合招银理财本周的多资产周报中的部分观点《美国大选?人大?市场在期待什么?》,再强调一次,我们引用招银的观点,一是因为只有理财子什么都投,所以什么都聊,方便我们“抄作业”,二是它们的周报确实写得也用心,且在被我们跟踪的过程中,能感受到它们自身内容的迭代。

过去的一周,资管行业有很多大新闻可以聊。

比如,A500的首批场外基金,周五单日在银行大卖200亿;

又比如,周五当天,英伟达盘中一度超过苹果,成为全球市值第一的公司,且纳指也一度在周五盘中刷出历史新高;

再比如,央妈的两项股市新政,回购增持专项贷款,以及互换便利,本周加速落地,上市公司、银行、券商一起拼命开卷;

比如,黄金头也不回地,连续刷出历史新高。

等等。

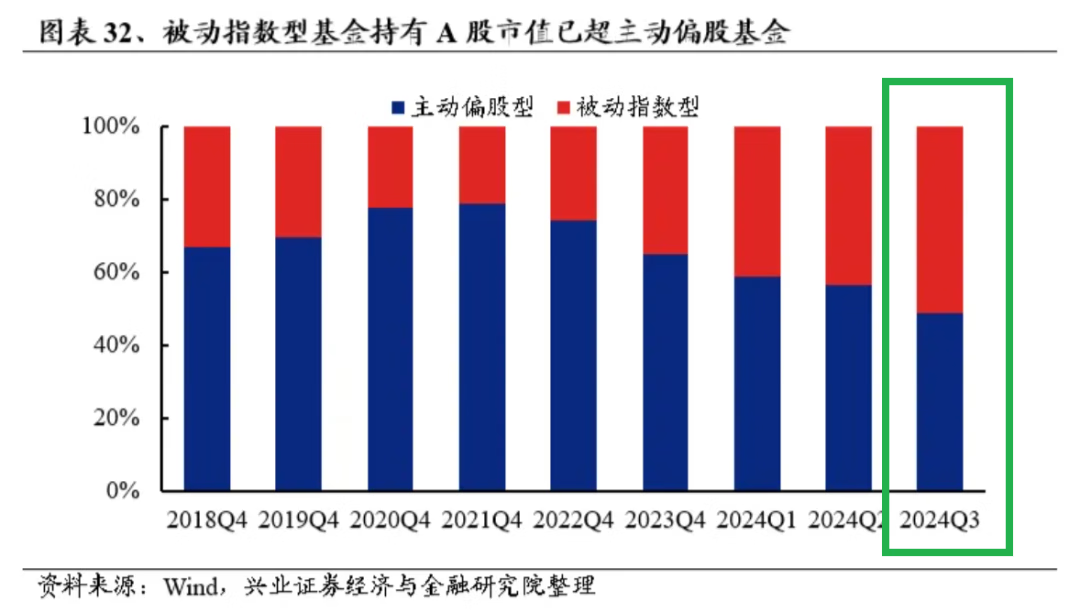

当然,我最关注的是一项看起来不大不小的数据——公募三季报显示,截至三季度末,在偏股公募基金中,被动指数的持股规模,首次超过50%,且首次超越主动权益,东风正式压倒西风,这是具有里程碑式的节点,下图,来自兴证策略团队。

我自己也做了一张图,下图,原谅本人作图水平不高,用PPT画的。

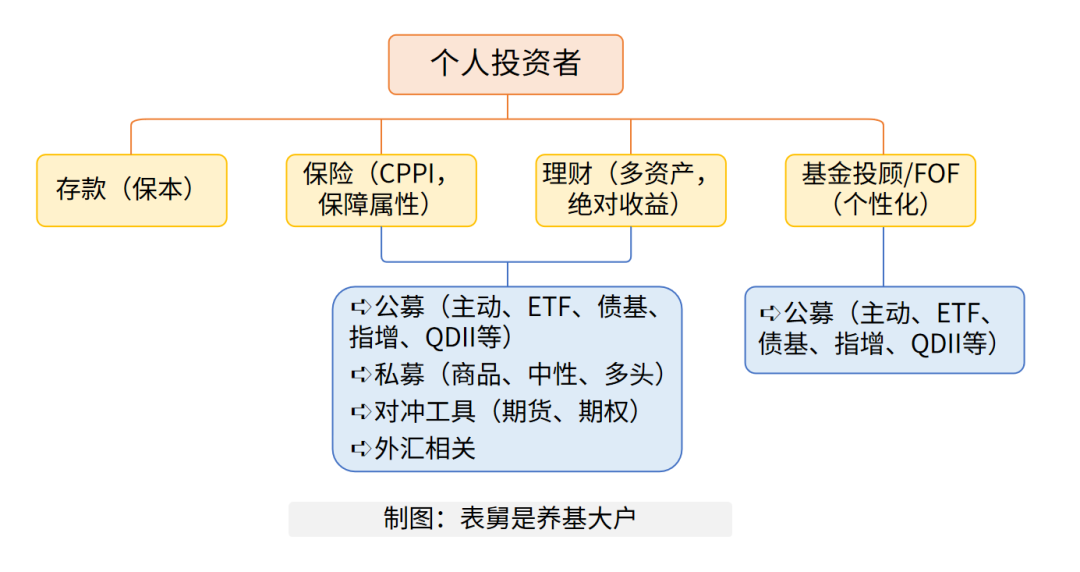

大概想表达的意思是,从资管行业的本质来看,谁获得零售客户(终端客户),谁才真正拥有资管行业桂冠上的明珠,因为只有零售客户才具备粘性和溢价。且过程中,如果你的零售客户全部来自直销渠道,绕开代销,那就属于牛逼pro max——负债管理能力,是资管机构的最核心能力。

资管行业的终局,其实就是个人投资者成熟后的行业生态,也即,按照目前的监管要求,一名境内个人投资者,未来资管类产品的主要投向,可能包括四大类,一是保本的存款,二是稳中有进但锁死未来现金流的保险产品,三是绝对收益策略的多资产理财产品,四是千人千面的基金投顾。

其中第四块,你可以理解为,如果个人买基金、买股票,本质上就是自己做自己的投顾管理人,进行组合管理。

而无论是公募产品,还是私募产品,其实未来的主流趋势,都是成为底层的工具化产品,承接上游策略源源不断涌入的资金。

不管是上述的被动指数产品超越主动权益,还是上周我们聊到的私募机构剥离非核心的中性策略、专注于指增产品,都是这一趋势在微观层面的一个注脚。

而下一步大的动作,就是可能即将到来的,基金投顾,试点转常规了。

当然,我们说的都是长期的逻辑——在长期的视角下,随着个人投资者投资理念的成熟,社会分工理念的普及,越来越多的人会意识到,把资金,根据不同的风偏偏好,按照合格的投资顾问的建议,交付给不同的策略管理人,可能是比自己去“炒股票”、“炒基金”,更具性价比的选择。

一些碎碎念哈,一家之言,说得不一定对,其实也是引申出,我们每周来聊大类资产,特别是理财多策略的一个出发点。

......

今天,我们继续简单聊下五个问题。

第一,海外,降息开启后,美债为何成为反而成为全球“最差”资产?

第二,A股,美国大选在即,要不要避避险?

第三,A债,监管为何重新关注银行的高息负债?

第四,为什么我们从上上周开始看好固收+的机会?

第五,科技线交易火热,红利和价值,该以怎样的姿势去配置?

......

第一,海外,降息开启后,美债为何成为反而成为全球“最差”资产?

9月19日,美联储宣布降息,我们看下美债自此之后的表现。

10年期美债,从3.7%左右,一路上行至上周五的4.25%。

2年期美债,从3.6%左右,一路上行至上周五的4.12%。

而在此期间,A股大涨,美股再创历史新高,A债失而复得,黄金一直新高,美债成了降息周期开启后,全球“最垃圾”的资产。

下图,从招银的行情板来看,蓝色框框画出来的地方,10月至今,境外债券,不管是美债本身,还是挂钩美债的美国企业债、中资美元债,都是所有资产里表现最差的,相对来说,如果你买的国内债基的话,虽然没有像以往那么舒服,但横向比较一下,已经碾压全球其余所有地区的债基了。

去解释一下这个表现的话,主要是两个原因。

其一,7-8月,大家都对降息太乐观了,特别是7月美股大跌,以及就业数据转冷后,对年内降息幅度的预期太高,导致美债收益率“提前”下的太多了,以至于,随着降息预期的反复,9月中旬开始,回吐了大量收益。

其二,从9月中下旬开始,特朗普当选的概率再次提升,特朗普的一系列政策中,确定性的高关税倾向,势必抬高通胀水平,从而推升美国长期国债的中枢,这也是目前在发生的事情。

往后看的话,我们有两个想法。

第一,当10年期美债突破4.2%后,反而可以开始乐观了。但是,美债收益率陡峭化的概率更大(和A债本周发生的情况很像),也即,在特朗普当选后,其政策的出发点,包括支持“低利率”,所以后续降息的进程预计不会受阻,政策利率有望继续下行,带动短期美债收益率下行;但长期美债和通胀水平更加挂钩,也就是上面招银提到的,“短端的确定性更高”,所以,越是本轮跌的惨的QDII美债基金,我们越不建议大家此刻就去“抄底”,因为前面跌的多,意味着它久期长,后面的波动可能仍然很大,且修复也有可能遥遥无期。

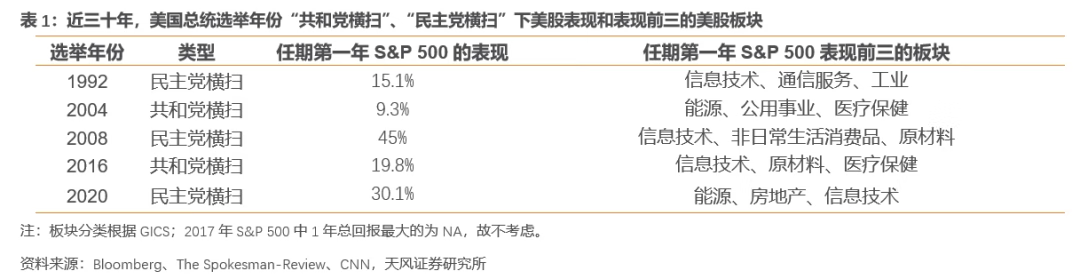

第二,和我们前几周的观点一样,此刻,风险资产的性价比更高。换句话说,美股的性价比,要比美债可能好一点。天风昨天发了一篇稿子,《“共和党横扫”会带来什么影响?》,目前的选情来看,特朗普当选概率很大,但更需要关注的是,共和党是否可能同时拿下参议院和众议院的“话事权”,从历史来看,假如有单一政党横扫两院,往往有利于未来一年的风险资产,也就是美股的走强,且会使得美债收益率陡峭化,下图。

第二,A股方面,美国大选在即,要不要避避险?

从本周招银的产品推荐星级指数来看,下图,有两处变化,一是把黄金+的产品,从四星调为了三星;二是把价值+的产品,从五星调为了四星。

先看黄金。

把黄金的推荐指数调下来,这个很多人直觉上也可以理解,我们前期总结过,黄金突破新高后,往往短期回调概率较大,普遍在2%左右,所以在目前国际金价2760的水平,不排除短期金价重新下探回调到2700附近的可能,如果你想此刻追加黄金品种,不妨考虑,理财的黄金结构化产品,更适应震荡市,具体看这篇,不展开解释,《配置黄金的N种理财选择》。

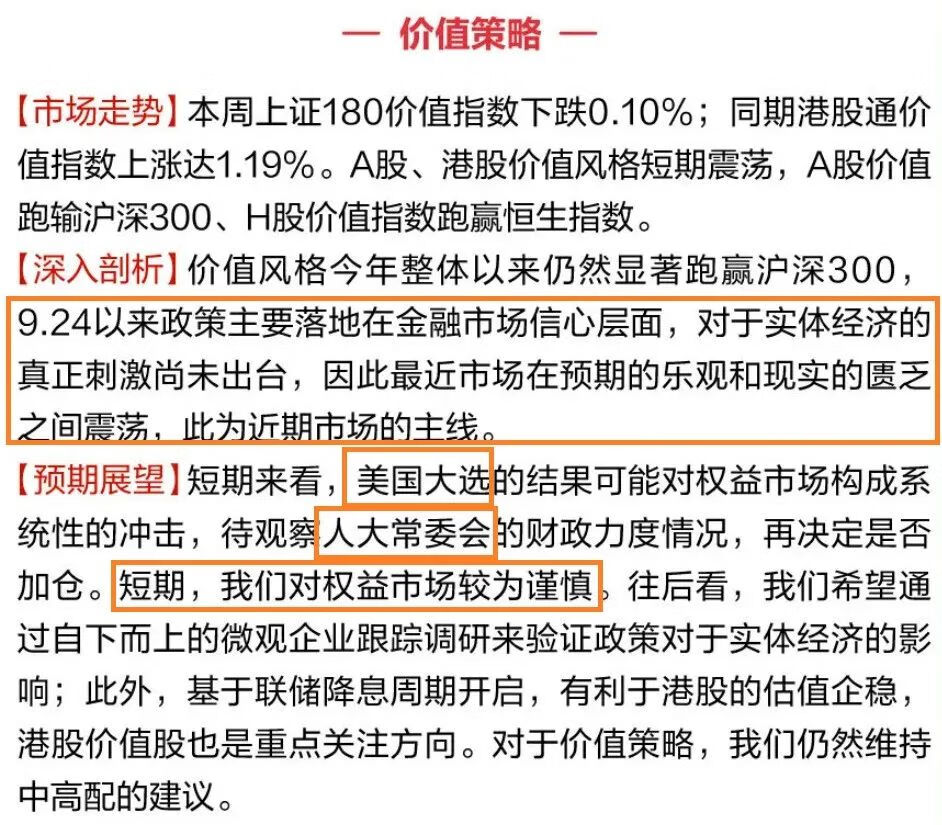

再看价值策略。

所谓价值+,包括了港股和A股的价值风格,从招银的观点来看,下图,相对谨慎的理由,偏短期,也即未来两周,分别有两个大事发生——其一,是11月6日中午出结果的美国大选;其二,是其后2天出结果的人大会议涉及的财政刺激力度。

其给出的建议也比较理性客观——短期可谨慎一点,观察两个事件的结果后,再考虑是否加仓。其实就是要考虑到现实和预期的差距。多说一句,一味地唱多是很廉价的,而能提示风险的管理人,才是值得真正信赖的。

从外资的资金动向来看,也能佐证以上的观点。

一方面,高盛在报告中显示,对冲基金9月24日以来净买入的中国股票,已经卖出了80%——获利了结,继续观望的态势很明显。

另一方面,中金每周也会对海外中资股的外资进出作统计,本周来看,《主动外资低配程度减少》,我引用一下:

来自EPFR的数据显示,截至10月23日,海外主动型基金流出海外中资股市场扩大至2.4亿美元(vs. 上周流入10.6亿美元)。

与此同时,海外被动型资金流入规模收窄至5.8亿美元(此前一周流入12.5亿美元)。

海外主动资金更多是以减少低配防止大幅跑输为主,而系统性的加配甚至超配还需要更多条件和更强的预期。

而民生策略团队,本周也提到,《事缓则圆》:

“结合期权市场来看:当下市场对于上行风险的定价可能依然处于较极端的位置,而对于下行风险应对不足,特别是考虑到未来大选与政策的不确定性。而在市场逐步开始定价下行风险时,按照历史经验低波资产往往占优,即低波资产更合适成为当下应对不确定性的避风港。”

这里的低波资产,也即红利相关的东西,我们放最后一块聊。

第三,A债,监管为何重新关注银行的高息负债?

本周,在债券市场,最值得大家关注的,是监管对银行同业条线,高息揽储的关注,以及必将随之而来的指导,我们上周在某球里聊过,下图,不展开,不适合在公域聊。

我们直接说结论好了。

下周开始,随着监管对银行同业负债成本的关注,预计,短端利率债,将出现一波行情,事实上,上周五,大行已经开始加速买入了2年期的利率债。

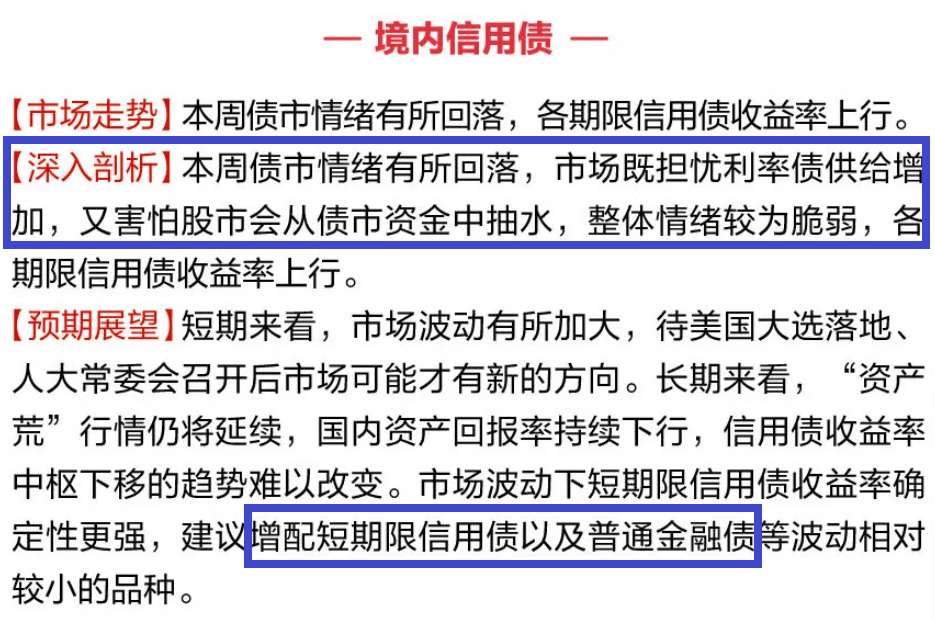

而从其他品种的债券来看,有两个补充。

一是超长端利率债,预计波动仍然会比较大,我翻了几位明星固收+基金经理的三季报,都对超长期债券表示谨慎,有人表示,“市场对于温和通胀可能导致的超长期债券收益率的上行,以及曲线的陡峭化,关注不足”,我们也是原来的观点,如果你重仓超长债,但并没有那么强的风险承受能力的,不妨做个久期和品种的再平衡。

二是信用债,理财子的观点,很有说服力,因为其本身就是信用债的最大买盘力量——从现实来看,因为债券供给小作文和股债跷跷板的双重挤压,信用债的波动会比较大,没什么趋势性机会,所以走一步看一步。短期,还是多看看流动性更好的短端信用债、金融债,这意味着,理财资金,估计也不敢拿太长、或者中低资质、流动性比较差的品种。

第四,为什么我们从上上周开始看好固收+的机会?

我们从上上周的《财爸教你做投资》中,开始强调,“固收+产品,可能迎来了最好的时机”。

当时的逻辑,我们再引用一下:

“站在当下来看,固收+产品,比如理财的多策略产品,可能迎来了,最好的配置时点。 一方面,固收的部分,信用债经过之前的调整,收益率到了高位,票息保护大增,且后续有比较明确的下行机会。另一方面,权益的部分,经过上周后三天的大跌之后,虽然可能很难继续普涨,但是结构性的机会会更加凸显,很多板块,依然有比较大的配置机会,随着财政的发力,权益很难回到过去那种极度悲观的行情。”

目前,这个观点,保持不变。

从过往两周的表现看,二级债基指数,周线连续上涨,合计涨幅超过0.8%,符合预期,股债搭配之后的组合,最近拿的应该是比较舒服的。

我们之所以建议大家增配固收+,是因为很多人,在0924之前,就已经停止了权益产品的定投,或者进行了止损,所以仓位,应该是低于个人的历史均值的,包括公募的主动权益,三季度剔除净值涨幅后,仓位整体是下降的,这意味着很多人的产品持仓中,固收品种占比可能过高。

而在当下,大幅追权益,你的短期持有体验,可能又要吃鳖,所以,在股债的再平衡过程中,通过优质的固收+策略、或者红利和价值风格,去把仓位先填起来,可能是比较理想的一种解法。

从招银的推荐来看,本周推荐了三个固收+品种。

一是,量化+。值得注意的是,上周五因为股指期货结算价导致的浮亏,本周一基差就修复了,全部回来了,上周中性策略涨幅在1%左右。

二是,价值+。这个策略,和我们之前推荐过的博时恒乐、中泰双利这种低波二级债基的风格,应该是很接近的。

三是,中小盘风格。这个好像是第一次摆上台面,但是如果持仓涉及北交所,意味着策略容量是比较小的,这是R5的偏股型理财,大家要看清楚,但是回撤来看,比北证50相关的指数产品,要好很多,当然锐度也没法比。

第五,科技线交易火热,红利和价值,该以怎样的姿势去配置?

证券时报做了个统计,9月24日以来的翻倍股,一共150只,下图,这在历史上看都是极其罕见的。

其中,北交所76只,创业板45只,主板27只,科创板13只。

再看行业的话,TMT有72家,占一半,专精特新有48家,两者合并(剔重)后101家,占比6成,足以看到,这轮快速“牛市”中,科技股的火热程度。

不过,越是历史罕见的行情,越值得警惕。

在这样的火热局面下,我们建议,大部分普通投资者,还是应该抓住,看得到、摸得着、读得懂、拿得住的板块。

我们上周末在《大A预定10%的涨幅?》中,给大家再次解读了回购增持专项贷款,以及互换便利,对红利、价值板块的加持作用。

从本周来看,两项政策,在机构疯狂“互卷”的背景下,落地速度超过预期。

而从股价的表现看,虽然北交所非常亮眼,创业板也弹性很大,但是,上面提到的政策主线板块,也有明显的超额。

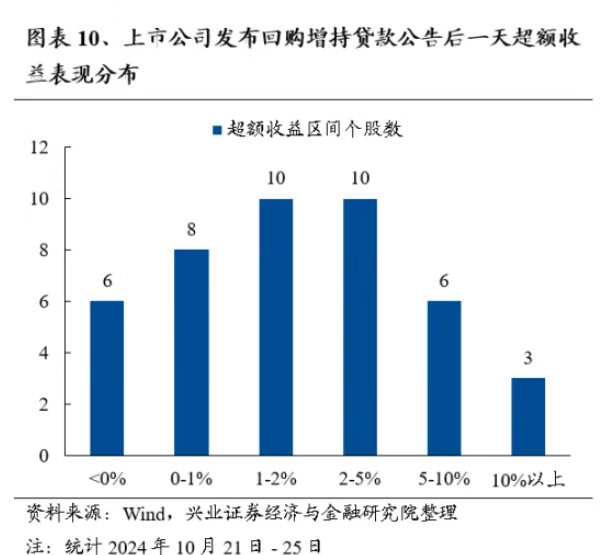

从兴证策略的统计看,截至10月25日,已有44家公司公告使用回购或增持工具,涉及金额超150亿元。

从上市公司发布回购增持贷款公告后,随后一天收益表现来看,较全A的超额收益集中在1-5%区间。

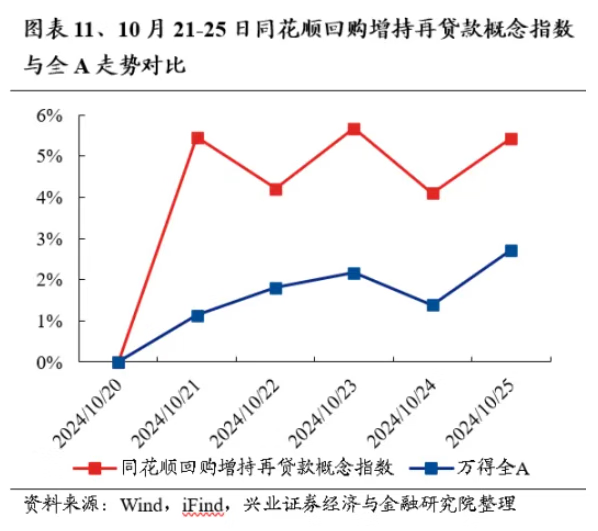

另外,本周,我们给大家提到过的,同花顺回购增持再贷款概念指数,涨幅5.43%,同样较全A有2.72%的超额收益。

如果你不知道买什么,又想增配权益的话,政策主线相关的板块,依然是胜率最高(赔率不一定高)的方向之一。

就聊这么多。

#债基朋友圈##晒抱蛋收益##中证A500场外指数基金来了 你会买吗?##十月份 你打算如何操作?#

$表韭全球资产配置$$表韭量化指增精选$

$表韭纯纯的债$ $中泰双利债券C(OTCFUND|015728)$

$万家家享中短债D(OTCFUND|016787)$ $博时恒乐债券C(OTCFUND|014847)$