一、权益市场表现

(一)市场表现回顾

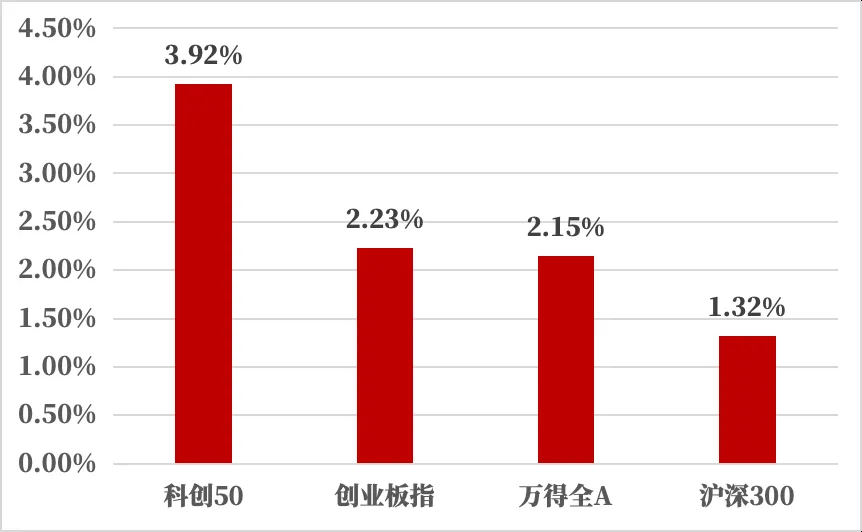

来源:Wind,统计区间:2024.11.25-2024.11.29

上周市场重回涨势,完全收复了上上周的跌幅,上证指数重回3300点。全周日均成交量虽较上上周有接近2000亿的下降,但仍维持在高位,且自周三开始,逐日放量,周五回到1.75万亿的水平。全周来看,沪深300单周+1.32%,创业板指单周+2.23%,万得全A单周+2.15%,科创50单周+3.92%。

国内环境:

随着政策发力,工业企业利润10月降幅明显收窄,多数行业盈利较9月有所好转。10月份,受工业生产稳定增长、产销衔接水平回升带动,全国规模以上工业企业营业收入同比增速的降幅较上月收窄0.7个百分点。营收恢复带动企业利润改善,10月份规模以上工业企业利润同比增速降幅较9月份大幅收窄17.1个百分点。拆分来看,营收利润率边际好转、销量增速改善是盈利增速回升的主要动力,不过从绝对水平看工业企业营收利润率仍处于历年同期低位,价格依旧是企业盈利的拖累项,仍需要政策进一步托举。

上周市场对于政策加码的预期逐渐升温。市场更加关注以赤字率为衡量的财政政策力度、消费政策以及是否会增加支持资本市场的政策,部分资金提前博弈重要会议政策定调将更加积极以及后续政策发力,成为上周市场情绪的重要支撑。

2024年中央经济工作会议预计将在12月中旬召开,会议将分析当前经济形势、定调2025年经济工作目标。我们预计会议对明年宏观政策的定调将延续积极态度,后续新一轮政策部署将明显提振市场信心:1)化债:加快用于置换的专项债额度下放和发行;2)地产:落实城中村改造、收购限制土地及收储、需求侧政策放松;3)商品消费以旧换新延续扩容,服务消费拓宽供给;4)科技和产业政策聚焦产业升级、自主可控和民企参与;5)提振资本市场与深化国企改革共振,改善投资者回报。

(二)行业表现回顾

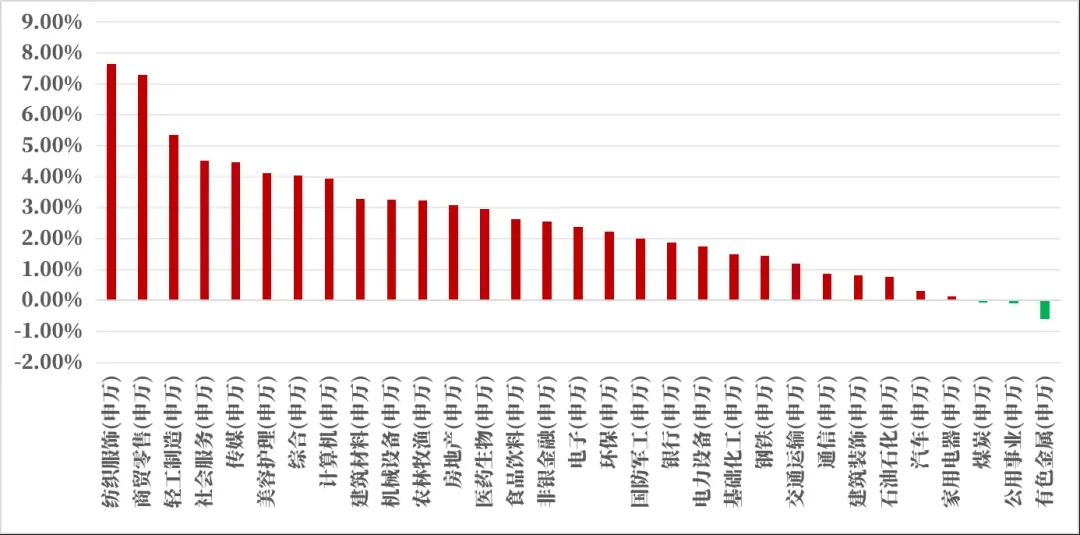

来源:Wind,统计区间:2024.11.25-2024.11.29

上周行业周涨跌幅方面,31个申万一级行业指数中有28个板块出现上涨。涨跌幅排名前三的分别为纺织服饰,商贸零售和轻工制造。周涨跌幅分别为+7.65%,+7.28%,+5.35%。涨幅相对较少的为有色金属,公用事业和煤炭,周涨跌幅分别为-0.61%,-0.10%,-0.02%;

纺织服饰涨幅居前:

近期补贴政策持续加码,或刺激该板块上涨,上海10/24到12/31日将家纺纳入消费补贴,厦门10/30日起将家纺纳入换新补贴,吉林11/2号到12/31号将家纺纳入换新补贴,从线下拓展到了线上,并从单地区收货已拓展至全国。上海通过天猫补贴全国,厦门通过京东补贴全国,有望大幅拉动消费。后续其他渠道也有望纳入补贴渠道,且省份补贴可能逐步扩散。

煤炭涨幅居后:

作为高股息板块的代表之一,煤炭板块自23Q3至24Q2展开了一波浩荡的行情,主要逻辑为高股息特征具有很好的防御属性,而在9月底市场情绪大幅上涨后,风格逐渐由防守转向进攻,市场风格发生切换,因此板块短期弹性较差。

二、债市表现

(一)利率方面

上周债市收涨

周一:公开市场方面,央行公告称,为维护月末银行体系流动性合理充裕,11月25日以固定利率、数量招标方式开展了2493亿元7天期逆回购操作,操作利率1.50%,当日1726亿元逆回购到期。11月25日开展9000亿元中期借贷便利(MLF)操作,期限1年,中标利率2.00%。操作后,中期借贷便利余额为62390亿元。至收盘,国债期货全线收涨,30年期主力合约涨0.67%,10年期主力合约涨0.17%,5年期主力合约涨0.12%,2年期主力合约涨0.04%。

周二:公开市场方面,央行公告称,为维护月末银行体系流动性合理充裕,11月26日以固定利率、数量招标方式开展了2993亿元7天期逆回购操作,操作利率1.50%,当日2883亿元逆回购到期。财政部数据显示,1-10月全国国有企业利润总额同比下降1.1%。至收盘,国债期货多数下跌,30年期主力合约尾盘跳水收涨0.11%,10年及5年期主力合约均跌0.05%,2年期主力合约跌0.01%。

周三:公开市场方面,央行公告称,为维护月末银行体系流动性合理充裕,11月27日以固定利率、数量招标方式开展了2683亿元7天期逆回购操作,操作利率1.50%,当日3021亿元逆回购到期,单日净回笼338亿元,此前连续两日净投放。基本面方面,国家统计局发布数据显示,10月全国规模以上工业企业利润同比下降10.0%,1-10月份实现利润总额58680.4亿元,下降4.3%。至收盘,国债期货尾盘跳水多数收跌,30年期主力合约跌0.39%,10年期主力合约跌0.07%,5年期主力合约跌0.01%,2年期主力合约涨0.01%。

周四:公开市场方面,央行公告称,为维护月末银行体系流动性合理充裕,11月28日以固定利率、数量招标方式开展1903亿元7天期逆回购操作,操作利率1.50%,当日有4701亿元逆回购及50亿元央票互换到期。此外,央行以固定费率数量招标方式开展2024年第十一期央行票据互换(CBS)操作,中标总量38.7亿元,期限为3个月,费率0.1%。至收盘,国债期货集体收涨,30年期主力合约涨0.31%,10年期主力合约涨0.11%,5年期主力合约涨0.07%,2年期主力合约涨0.03%。

周五:公开市场方面,央行公告称,为维护月末银行体系流动性合理充裕,11月29日以固定利率、数量招标方式开展了4790亿元7天期逆回购操作,操作利率1.50%,当日6351亿元逆回购到期。央行公告称,11月以固定数量、利率招标、多重价位中标方式开展了8000亿元3个月期买断式逆回购操作。央行公告称,11月公开市场国债净买入债券2000亿元。至收盘,国债期货涨跌不一, 30年期主力合约涨0.13%;10年期主力合约跌0.07%,5年期主力合约跌0.03%,盘中均创历史新高;2年期主力合约基本持平。

上周债市收涨。全周来看,30年期主力合约涨1.06%,10年期主力合约涨0.17%,5年期主力合约涨0.24%,2年期主力合约涨0.09%。国债10Y-1Y期限利差较上上周同期下行8.2bps、国开债10Y-1Y期限利差较上上周同期上行1.1bps。(数据来源:Wind)

高频经济数据跟踪:

生产方面:基建方面逐步推进。钢铁方面,高炉开工率环比下行、产能利用率环比略有上行。库存方面,螺纹钢、线材、建筑钢材环比去库。钢厂盈利率环比下行。石油沥青装置开工率环比上行。水泥发运率环比走平,弱于历史同期。水泥库存环比略有下行,水泥价格环比走升。基建方面进度逐步推进。生产方面, PTA、PVC开工率环比上行。PTA下游,织机开工率环比下行。

需求方面:房地产市场止跌回稳仍需观察。房地产方面,上周二手房挂牌量、挂牌价指数环比均有所下行。百城土地成交面积、百城土地溢价率环比下行。供需方面,依然推荐关注一线城市成交情况。从30大中城市商品房成交面积、成交套数数据来看,一线城市商品房成交面积、成交套数数据环比下行。

通胀方面:通胀继续企稳。猪肉价格、蔬菜价格环比有所回升。国内方面通胀有望企稳。

外贸方面:出口增速放缓。进出口方面,波罗的海干散货指数环比下行、中国出口集装箱运价指数环比基本持平。从国内主要港口来看,上海出口集装箱运价指数、宁波出口集装箱运价指数环比上行。

(二)信用方面

发行总览:上周债券市场一级发行信用债共570只,较上上周下降6.86%,其中超短融81只,短融14只,中期票据104只,私募债100只,PPN24只,一般公司债41只,累计发行规模5905.67亿元,较上上周增加11.76%。

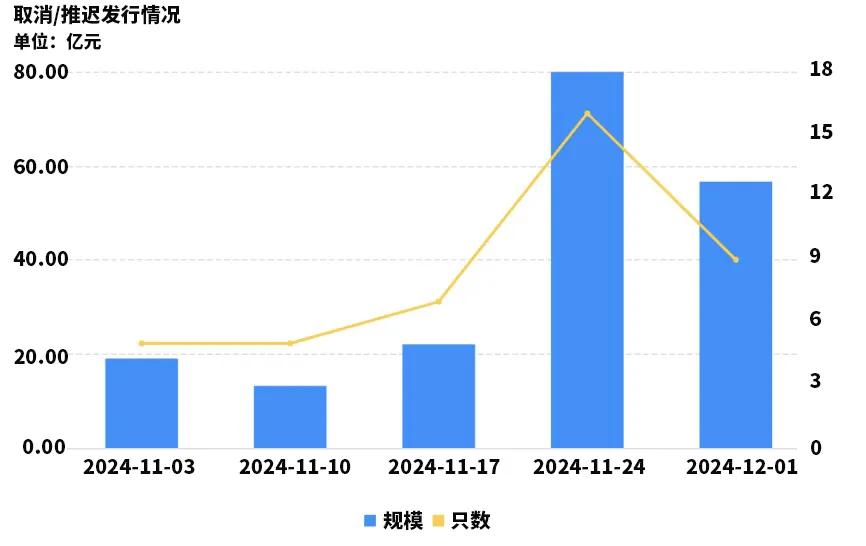

来源:Wind,统计区间:2024.11.25-2024.11.29

取消发行情况:上周取消发行的债券共9只,环比大幅减少43.75%,累计取消发行56.60亿元,环比减少29.17%。截止上周,近一个月共有42只信用债取消发行或者延迟发行,累计取消发行190.72亿元,最新统计如下:

来源:Wind,统计区间:2024.11.03-2024.12.01

$兴华安启纯债A(OTCFUND|020211)$

$兴华安启纯债C(OTCFUND|020212)$

$兴华安裕利率债A(OTCFUND|016658)$

$兴华兴利债券A(OTCFUND|021517)$

$兴华兴利债券C(OTCFUND|021518)$

风险揭示:本文中所阐述到的观点和判断仅代表当前时点的看法,不构成任何的投资建议,也不代表基金管理人对任何股票作出判断。因市场环境具有不确定性和多变性,本文当中所陈述到的观点和判断后续可能会发生调整和变化。投资者在购买基金之前请先认真阅读《基金合同》、《招募说明书》和《产品资料概要》等法律法规文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否与您的风险承受能力相适应。基金有风险,投资需谨慎。