分享经济发展之果,增加财产性收入之源,股票市场承载了众多投资者的希望。

但盈亏同源,收益与风险并存,股市的波动也是每个投资者都可能面临的挑战。

股市震荡自有规律。广发基金与上海证券基金评价团队联合开设《广发现》专栏,以广阔的历史数据为基,力图洞察市场周期,发现长期机会,给投资者以火炬般的指引。

我们相信,识航道,坐坚船,掌好舵,远航必达目标;尊重市场,理性投资,恪守纪律,收获就在前方。

让我们一起,见多识广,发现机遇,知行合一,成为聪明的投资者。

眼看着2023年的投资市场马上就要收官了,回顾这一年来,A股市场的走势比较一般。截至12月25日,沪深300年内最大回撤21.51%,创业板指最大回撤31.03%。

对于“波动”这件事,很多投资大师都讲过。巴菲特将波动视为超额收益的来源之一,他曾提到,真正的投资人喜欢波动都还来不及,长期我们将获得超越市场平均水平的回报率。

为什么股票市场会出现波动,背后的原因是什么,投资者又该如何利用波动?站在岁末年初之际,为了新一年更好地出发,我们不妨回望一下。

市场波动可以避免吗?

回顾沪深300指数自起点以来的表现,可以发现,波动其实是股市的常态。

图:沪深300指数历年波动情况(%)

数据来源:上海证券基金评价研究中心

截止日期:2023/12/20

近年来,随着国内资本市场的发展渐趋成熟, A股的波动水平整体呈现下降趋势,年度振幅和日均振幅水平都有所下降。自2016年以来,沪深300的年度振幅均在50%以下。

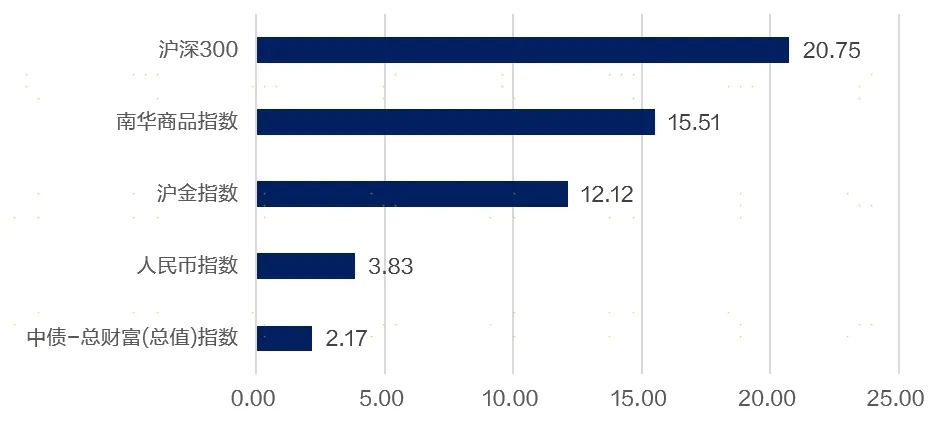

再回顾近十年各类资产的年化波动率,可以看出,与其他类型的资产相比,A股的波动率处于相对较高的水平。

图:各类型资产近十年年化波动率水平(%)

来源:Wind,上海证券基金评价研究中心

数据区间:2013/12/21-2023/12/20

可见,股票市场的波动是无法回避的,并且普遍比其他资产的波动更大一些。因此,理解波动、接纳波动,是我们在投资过程中必须学习的一门必修课。

为什么股市会有波动?

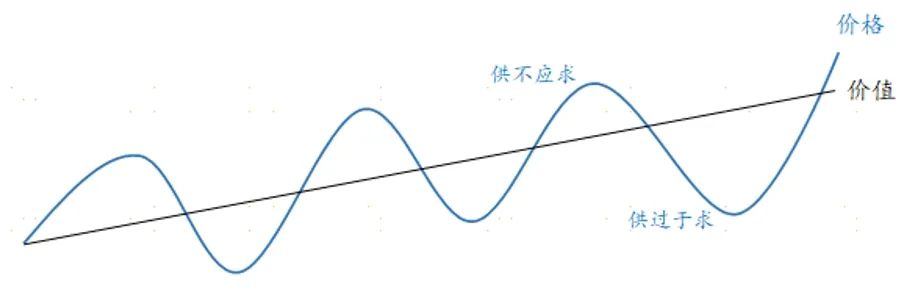

我们常说,“商品价格受供求关系的影响,围绕价值上下波动”,股票的价格波动也是如此。

要理解股价的波动,我们需要先了解企业的价值规律,即企业的“价值”和“供求”,共同决定企业的股票价格。

图:企业的价值规律

来源:上海证券基金评价研究中心

01 企业价值:受基本面影响

对股票而言,企业的内在价值往往是其股价的定价中枢。企业基本面往往属于偏长期的因素,短期内一般不会出现大幅度变化。通常来说,企业本身的经营状况、盈利能力、管理层治理能力,企业所在行业的发展阶段、市场前景、竞争格局以及行业所处的宏观环境等,都属于基本面因素。

股市中的“遛狗理论”,用比较形象的语言描述了价格围绕价值波动的现象:

企业价值和股价就像遛狗时主人和狗的关系,股价好比是奔跑的狗,价值是主人手里的绳子。狗会撒欢到处跑来跑去,但其行动不会脱离绳子牵引的范围。最后,主人和狗同时到达终点,但主人走了一公里,狗却跑了几公里。

就是Mr.Market(市场先生),有时候,它会跑得离你很远,感觉隔了很长时间都没有回来,一度让你怀疑绳子是不是断了。但事实上,它总归会跑回来,就像价格终究会回归价值。

02 供求关系:受政策和投资者情绪影响

投资市场上的供求关系,主要受到资金量的影响:当场内资金充裕,增量资金不断注入时,股票资产“供不应求”,股价将被推高;当资金面紧张,增量资金不足,甚至资金不断流出时,股票资产则面临“供过于求”的局面,股价出现回落。

而场内资金量的多少,一方面受货币政策、融资利率等政策面的影响,另一方面也跟投资者的投资意愿有关,也就是情绪面的影响。

在情绪层面,投资者情绪容易受到一些短期因素的影响,产生趋同交易行为,此时的股票价格会表现为向某一方向的波动(例如大涨或大跌),而这种波动有时会进一步加剧趋同交易行为,从而引发更为剧烈的价格波动。

尽管股价的波动幅度远远大于其内在价值的变化幅度,但历史经验告诉我们,价格并不会脱离内在价值过久。随着短期影响因素的消退,价格会逐步向内在价值的方向收敛。

接纳波动,是权益投资的必经之路

投资大师霍华德马克斯曾说,股价波动并非风险本身,低波动的资产和策略必将会带来较低的投资回报。

很多投资者可能都听过“高风险,高收益”的说法,指的是在权益投资中,潜在的回报与收益总体成正比关系的规律。但需要注意的是,整体而言,承担高风险只是获得高收益的必要条件,但通常不是充分条件。

我们曾介绍过“风险溢价”的概念:相对于无风险的债权资产,股权资产的回报具有较大的不确定性,因此,需要用更低的价格和更高的预期回报率来弥补这种风险。(感兴趣的朋友请点击:《广发现丨以史为鉴,当下的A股处于什么位置?》)

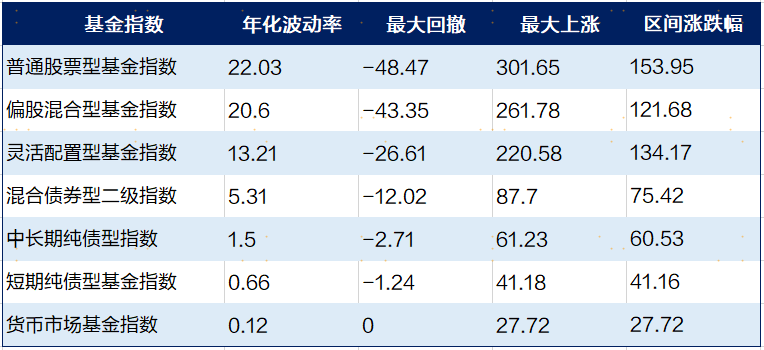

观察不同类型基金指数近十年来的波动和收益表现,可以发现,“高风险、高收益”的规律整体有效。拉长时间来看,理解波动、接纳波动,是追求高收益的途中必不可少的一环。

图:各类型基金指数近十年波动及表现(%)

来源:Wind,上海证券基金评价研究中心

数据区间:2013/12/21-2023/12/20

对于基民来说,简单地将“波动=风险”是不正确的,能否清楚地认识到自身的风险承受能力和权益类基金可能面临的潜在波动,在投资中至关重要。

这些都要求我们把心理建设做在前面,在买入产品之前,除了关注历史收益率,更要了解产品的最大回撤、年化波动率等风险指标。对可能要经历的最坏情况做好充分的预期,或许有助于我们以平常心熬过波动,等来“闪电”落下的时刻。

“短期而言,股票市场是一个投票机,但长期来说,它却是一个称重机。”这句格雷厄姆的经典名言,或许是对市场波动最好的阐述。

对于高弹性的股票资产来说,波动是常态,但并不是终点。面对市场波动,我们不妨以平常心,应无常事。在情绪高涨、估值高位时,不盲目追涨,多一份警惕;在持续震荡、低迷磨底期,多一份理性和坚守。

风险提示:本栏目展示的所有内容仅为投资者教育之目的而发布,不构成任何投资建议。投资者据此操作,风险自担。广发基金力求所涉信息准确可靠,但并不对其准确性、完整性和及时性做出任何保证,对因收看本栏目引发的任何直接或间接损失不承担任何责任。投资有风险,入市需谨慎。

声明:基金、基金投顾组合的研究、分析不构成投资咨询或顾问服务,本账号发布的言论仅代表个人观点,不作为买卖的依据。基金投资有风险,基金及基金投顾组合的过往业绩不预示其未来表现,为其他客户创造的收益,并不构成业绩表现的保证。基金投顾业务尚处于试点阶段,基金投顾试点机构存在因试点资格取消不能继续提供服务的风险。敬请认真阅读相关法律文件和风险揭示声明,基于自身的风险承受能力进行理性投资。