大A在节后开启了震荡模式,一改此前节节攀升、气势如虹的上涨态势。市场在经过初期的普涨修复后,似乎是进入了“拉锯战”阶段。

本轮行情还会延续吗?历史上那些急涨行情之后的市场又是如何演绎的?

1、急涨之后

回看本轮行情,上证指数自9月24日起从低点2761.37点迅猛攀升至3674.40点的高位,这超900点、高达33%的涨幅仅用了短短6个交易日。(数据来源:Wind)

回看上证指数的历史表现,我们能够找到与当前相似的三轮窗口:1996 年 4 月前后、2009 年 1 月前后、以及2019 年 1 月前后。

这几段窗口期与当前的共性主要有三方面:

反转前,指数估值处于历史底部

反转行情的第一阶段,指数快速拉升

拉升之前,市场经历了衰竭式下跌

这三轮快速的拉升上证指数的涨幅都达到了30%-35%;更为关键的是,在三段分别急涨的行情之后,市场都迎来了震荡调整期,调整幅度集中在15%左右。

数据来源:Wind,浙商证券,历史数据不预未来,详细注释见文末

此外,如果我们观察指数拉升和回调持续的时间,虽然三段行情各有长短,但每轮行情的涨跌时间具备一定的对称性:96年和09年的拉升、调整时间都较短,而19年拉升时间较长、继而回调时间也较长。

2、震荡出主线

相比关注市场急涨之后的震荡规律,其实更重要的是看清市场在这一阶段出现的结构分化,经过区间调整之后,最终迎来主线。

此处的回顾我们聚焦在2000年之后的两段窗口期,一起看看市场是如何“震荡出主线”的。

2009-2010年:煤炭、有色成为主线

市场在第一轮快速拉升后,在震荡中迎来结构切换。

当时适逢金融危机之后政策面全面宽松,四万亿刺激基建地产,周期板块成为当时的市场主线;在第二轮“主升段”中,以煤炭和有色为代表的资源股跑出明显的超额收益。

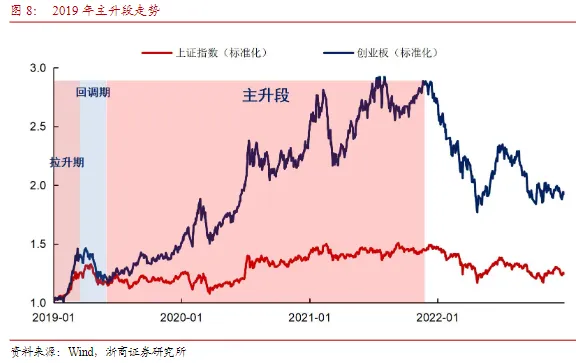

2019-2021年:半导体、电动车、消费升级成为主线

类似的,最近一轮牛市同样在市场回调之后迎来结构的分化与切换。

彼时,中国传统经济增长动能持续加速,消费升级逻辑演绎;进入2021年,“双碳”政策下,碳中和产业链接棒上涨。在这一轮“主升段”中,创业板指超额收益显现。

如果我们把视野范围放大,不难发现其实A股的每轮牛市背后都有对应的领涨行业,而这些行业又映射着当时时代的核心驱动力。

牛市的主线都来自于产业周期,这一轮投资背后的“中国故事”究竟是什么,相信在经历分化演绎之后终见分晓。

3、波动当前如何应对?

急涨后的回调虽说是市场的自我调节,但波动实打实的放在眼前,要避之不谈也不容易。从容应对波动,有3个小建议~

1、坚守投资纪律,保持冷静

过快的涨速可能会在一定程度上透支阶段性的上涨空间,周期的演绎往往并非一帆风顺,而是在曲折中不断前行。“踏空”的小伙伴们在短期内也无需过于焦虑,毕竟市场永远不缺机会。

此外,谨慎使用杠杆。底部右侧区间的波动时常会放大,而一旦启用了不合理的融资与杠杆,复杂的心态和情绪变化极易使得交易动作变形,反而更容易放大伤害、造成“本金的永久性损失”。

2、审视自身,重视资产配置

从长远看,大约90%的投资收益都是来自于成功的资产配置。在众多影响投资收益的因素中,选股、择时都是不可控的,只有资产配置是投资者唯一可控的因素。越是迷茫的时候,越应该忽略噪音,通过多元配置,以不变应万变。

3、认清风险再行动

“市场有风险,投资须谨慎”是最常见的风险提示,但很多人其实都没有真正理解这句话的含义,只有在承受下跌时才恍然大悟。

“股神”巴菲特说过,“真正的风险来自你不知道自己正在做什么”,这句话的后半句可以理解为,如果你知道自己需要承担的波动,那么市场回调就不算是真正的风险,希望大家都能做到不因急涨而贪婪,不因回撤而恐惧。

往后看,市场可能依然会延续这种震荡拉扯状态,存量博弈下短期指数再度大幅上行存在难度。但与此同时,资金前期获利后风险偏好较高,较高的交易意愿或催生结构性及主题性机会。

投资方向上,可以关注大国博弈之下自主可控(芯片)及消费这条潜在主线,以及政策转向利好的顺周期及地产等方向,还有受益于宏观流动性扩张的券商及超跌中小市值公司。

具体操作上,我们不妨对后市可能出现的波动保持耐心,尽量避免大仓位追涨,考虑逢低分批买入或者定投的方式来进行布局。

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区別。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。

本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问題请咨询华夏客服,电话400-818-6666。

$华夏鼎茂债券A(OTCFUND|004042)$

$华夏鼎茂债券C(OTCFUND|004043)$

$华夏全球科技先锋混合(QDII)(人民币)(OTCFUND|005698)$

$华夏全球股票(QDII)(人民币)(OTCFUND|000041)$

$华夏收益债券(QDII)A(OTCFUND|001061)$

$华夏先进制造龙头混合A(OTCFUND|013107)$

$华夏新能源车龙头混合发起式A(OTCFUND|013395)$

$华夏创业板成长ETF联接A(OTCFUND|007474)$

$华夏新锦绣混合A(OTCFUND|002833)$

$华夏饲料豆粕期货ETF联接A(OTCFUND|007937)$

#晒收益#

#热门讨论区飙升榜 围观大牛神操作#