本文来源:我是基民

作者:黄老师

基金公司推出FOF基金的时候,具有一定经验的投资者们是不服气的,不就是买几只基金吗?这些我很会!但在基金过万只的大背景下,投资者们渐渐也累了,全市场这么多基金,只只都说自己是好基金,可叫我怎么办?

另一边,经过几年稳健运作,FOF逐渐显示出它分散投资专业选基等优势,尤其经过2021年的震荡市场验证,FOF的业绩表现回撤控制更胜一筹,规模迎来正向增长。

2021,FOF自证的一年?

默默耕耘几载,一朝迎来突围。这是公募基金FOF业务发展格局的真实写照。

从公募基金开始布局FOF基金以来,这类产品一直处于不温不火的状态。换句话说,“专业选基分散投资的优势”更多存在于产品投教中,投资者似乎并不买账。毕竟,这年代谁还不能自己研究购买几只基金了,说“人人都是FOF基金经理”一点不过分。

但在过去的2021年,这种情况却突然发生了变化。FOF开始越来越受到投资者的认可,规模走上了快速发展道路,2021年FOF规模直接突破2000亿元。

要知道,2017年底中国市场上仅有FOF产品6只,规模共130亿元。2021年新发FOF份额数量累计达到了1195亿份,较2020年的310亿份显著增长,全年共新发97只FOF基金。(数据来源:申万宏源证券)

对于这一现象,申万宏源经过研究得出结论是:2021年是分化较大行情,投资者在主动权益上的赚钱效应大幅下降。2019年和2020年,投资者只要买入主动权益基金,赚钱概率几乎是100%,而在行情分化的2021年,这一概率下降到68%。

在投资者赚钱概率只有68%的2021年,FOF的正收益率概率仍然维持在96%,在复杂多变的行情下做到为投资者保驾护航,真正做到把基金收益转化为投资者收益。

换句话说,在上涨的行情里,基民是不需要基金公司推出的各类专业投资辅助的,这一研究结论与此前《中国证券报》做的真实客户调查结论出奇一致。

《公募权益类基金投资者盈利洞察报告》汇总了三家基金公司共计129只主动权益类基金全部4682万客户,分析处理共计5.65亿笔交易记录,得出其中一个结论是:截至2020年12月31日,三家基金公司现持有份额客户的盈利人数占比高达95.90%。但2021年一季度的急速波动行情,让这95.90%的赚钱比例急速下降至只有48.86%的基民赚钱。(数据来源:《公募权益类基金投资者盈利洞察报告》,统计区间分别为2006.01.04-2020.12.31,2006.01.04-2021.03.31。)

发现了吗?对大部分投资者而言,与火热行情中的赚钱效应不同,震荡市是对基金投资行为的一大考验。但不得不承认的是,A股市场中震荡才是主旋律。

FOF,震荡中彰显优势

认清这一点,我们可以重新审视FOF基金真正的优势,反过来看看它是否是震荡市的绝配产品。

基金公司一直宣传的FOF基金专业选基的优势体现了吗?

我们统计了2021年底的FOF重仓基金持仓情况,发行FOF前50大重仓基金中,49只均为成立3年以上的老基金。其中,86%的重仓基金近3年排名位于同类前1/2,69%的重仓基金近3年排名位于同类前1/3。(数据来源:Wind,2022.6.30)专业选基的优势得到了持仓的印证。

针对很多投资者买基金过程中确实管不住自己的行为,基金公司选择了一条“难而正确的道路在走”。统计发现,截至2022年6月末,全市场公募FOF中有90%以上设定了最短持有期限,从产品设计上帮助投资者长期持有。

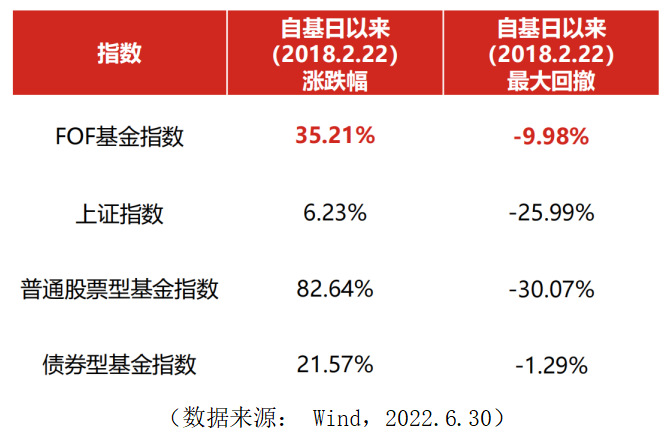

结果如何?综合考虑收益和回撤,FOF具有一定的性价比优势。银华基金研究发现,FOF基金自基日以来展示出了长期的稳定性。

可以说,历史上的优秀表现是FOF基金得到投资者认可的最大原因。近几年FOF基金真正投资于权益、固收基金、大宗商品等多样化资产,利用不同资产之间的低相关性,规避单一资产或者单一策略的风险集中。2022年上半年,FOF基金指数最大回撤仅为9.98%,相较于同期基金和股票走势更为平稳。(数据来源:Wind)

一年期更低风险目标的FOF

《公募权益类基金投资者盈利洞察报告》还论证一个结论:三家公司有持有时间要求且成立满一年的权益类产品的客户收益情况,发现客户均获得了较好的投资回报。这个研究结果更加坚定基金公司从产品设计上选择一定持有期设计的决心。

相教于热点行业基金的布局,基金公司对FOF的前期投入,其实是在做一件长期正确短期困难的事。在培育投资者认同感的过程中,需要耗费较大人力物力和财力的投入,而证明这条路径,不仅需要契机更需要投资者对投资理念的真正认可。

银华基金不仅很早开始布局FOF业务模块,并且在养老FOF投资上构建了一支专业资深、优势互补的团队。其中,FOF业务负责人肖侃宁和养老FOF全线管理人熊侃被投资者亲切地称为“养老黄金组合”。

肖侃宁是国内早期从事公募基金管理行业和养老金投资管理人员,曾管理国内第一批指数基金、保本基金和企业年金基金,长期从事投资管理工作,经历了多个中国证券市场的各个发展周期,对于风险、周期有充分的认识。另一位熊侃则是曾长期管理企业年金基金和社保基金组合,风险控制能力强,具有丰富的多元资产投资经验。

肖侃宁、熊侃负责银华养老FOF全产品链的投资管理,截至今年二季报数据显示,两人共同管理超一年的4款FOF产品,自基金合同生效起至今净值增长率均跑赢业绩比较基准且获得正收益。其中代表作银华尊尚自2019.8.14成立以来收益率21.59%,超同期业绩比较基准5.37%。(数据来源:基金二季报,2022.6.30 )

这一次,资深FOF双杰将用一款一年持有期产品,与投资者用一年时间去给彼此一个证明。新产品银华华利一年持有期FOF有个明显的特点,合同规定权益投资占比0%-50%,这意味着这只基金最高权益仓位只会上到五成,说明它更低风险的目标。从产品特征来看,这只基金应该会用超过50%的仓位布局固收类资产以获得基础收益,用其他仓位适时布局权益资产捕捉一定收益空间。

所以,如果你是不愿意承担太大的风险的稳健型投资者,又有一年内不用的闲钱或计划长期投资,这只由银华基金FOF领军人重点打造的能攻善守的一年期FOF值得一试。

风险提示:市场有风险,投资需谨慎。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,投资人应当仔细阅读《基金合同》、《招募说明书》等法律文件以详细了解产品信息。经华夏银行评定,本产品风险等级为R4-中高风险等级。基金净值会因为证券市场波动等因素产生波动,投资者需根据自身的风险承受能力、投资期限和投资目标,谨慎选择合适的产品并详细阅读产品的法律文件,基金的具体风险请查阅招募说明书的“风险揭示”章节的相关内容。基金投资策略、投资范围、基金经理等信息,可前往银华基金官网的信息披露板块了解。本基金对于每份基金份额设置一年最短持有期限,在最短持有期内,您将面临因不能赎回或卖出基金份额而出现的流动性约束。如需进行业务咨询或投诉,请拨打华夏银行客户服务热线95577。