01市场回顾

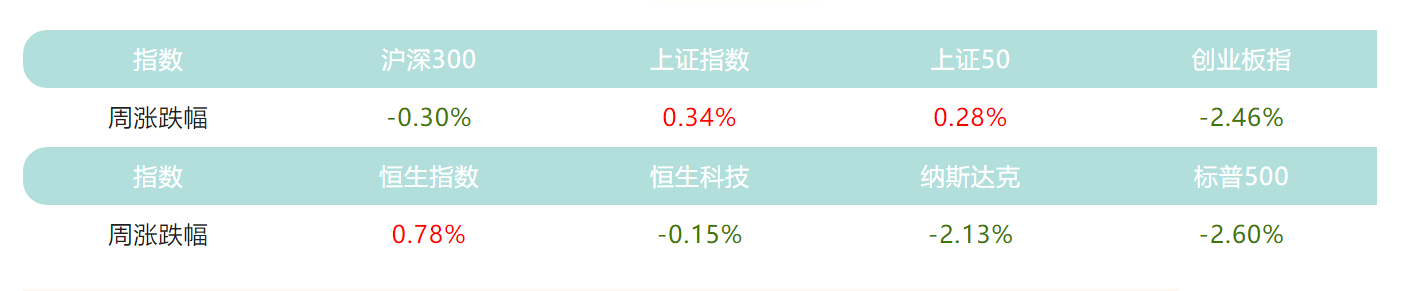

国内方面,上周仅有两个交易日,受假期前后事件冲击A股市场整体表现较弱,多数板块震荡下跌,大金融集体躁动呵护市场。

海外方面,5月FOMC会议加息落地符合预期,但美国银行业危机再起和两党债务上限博弈影响市场情绪,经济衰退预期升温。

(数据来源:iFind,日期截至2023年5月5日,指数过往业绩不预示其未来表现)

02行业情况

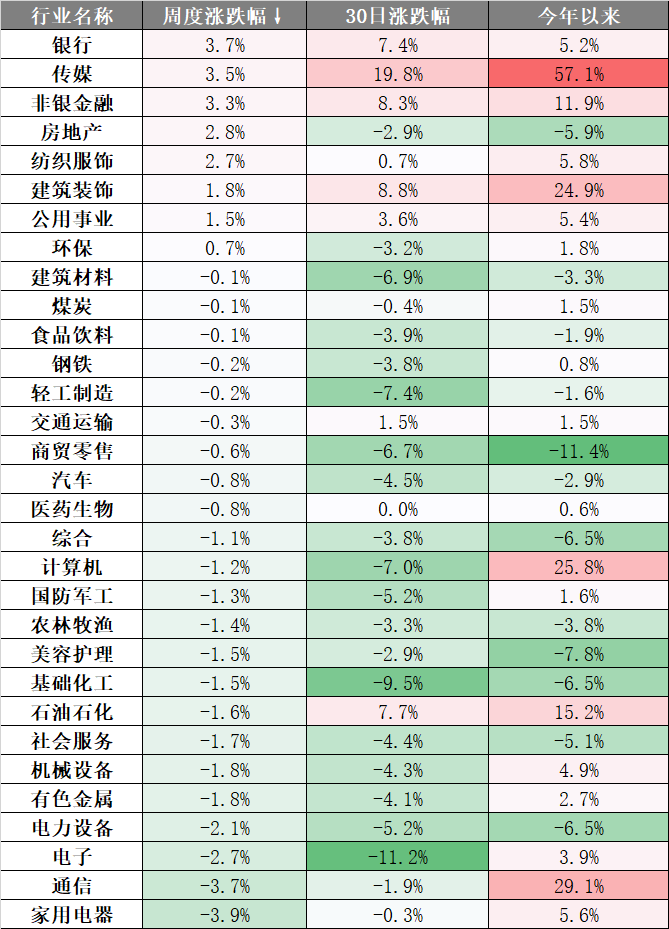

上周申万一级31个行业涨跌互现,其中银行、传媒、非银金融等行业涨幅领先;家用电器、通信、电子等行业跌幅居前。

1)上周银行领涨。中特估行情持续在板块间轮动,带动节后金融股强势冲高,银行板块受一季度贷款投放实现“开门红”等利好消息影响,上周实现板块领涨。

2)上周家用电器跌幅较大。此前房地产边际复苏提振行业后周期家电板块景气上升,但一季报业绩未达市场预期,且受到板块行情轮动影响,部分资金出逃。

(数据来源:iFind,日期截至2023年5月5日,以上不构成个股推荐)

03策略观点

调整尾声,景气回归

市场或将重回上行轨道。经济与盈利数据的同比回升将是市场上行的核心动力一季度整体经济与盈利仍然处于修复的初期,尤其是盈利数据的改善才刚刚开始。二季度我们有望看到经济与盈利的进一步好转,在经历了前期由于业绩压力、政策预期以及交易集中带来的阶段性调整之后,市场或将重回上行轨道。

配置方面,聚焦拥挤度低、业绩高增板块,主要包括三个方向。一是业绩稳健或业绩持续改善的大消费领域,包括食品加工、白酒、饮料乳品、调味发酵品、中药等行业;二是业绩或将底部改善的部分高技术制造业领域,包括消费电子、通信设备、光学光电子、计算机设备等行业;三是业绩稳健、估值较低的顺周期国企板块,包括煤炭、石油石化、银行、建筑装饰等行业。

拾级而上

随着五一消费修复逐步验证,重要会议表态总量政策仍然维持稳定,叠加联储加息靴子有望落地,市场此前担忧的一系列风险因素正在逐步消除,宏观层面市场中枢上行的条件正在逐步具备。中期来看,随着国内经济修复行业分化收敛,海外利率中枢的长期预期逐步修正,叠加金融改革推进对于传统行业的估值提振,价值风格的回归仍是大势所趋。建议配置:医药中消费属性较强的消费医疗、中药、药房、医疗器械等细分领域;地产链上的家电,建材,轻工等行业;电子中的半导体设备、存储、面板等细分行业。

重视“中国式现代化”与“中特估值”带来的国企改革长期投资机会。国有经济关系国家安全与国民经济的主要领域中具有的重要支柱的地位,是未来推动现代化产业体系的中坚力量。2023年是贯彻二十大精神和国企改革三年行动方案收官后的首年,新一轮国企改革蓄势待发,“数字中国”与“一带一路”等政策有望形成联动,政策高度确立国企改革投资主线。叠加“中国特色估值体系”与央企“一利五率”考核机制的转变,央国企价值重塑将带动相应板块估值中枢长期迎来抬升。关注三个投资主线:1)资源整合型(央企专业化整合/存在重组预期的标的);2)科创领头型(“卡脖子”/国家安全方向“链主”企业);3)价值重估型(估值与盈利质量错配的板块和标的)。

(数据来源:iFind,光大策略、西部策略,观点仅供参考)

04热点资讯

【“五一”期间预计全国营业性客运量超2.7亿人次】

4月29日至5月3日(“五一”劳动节假期期间),全国铁路、公路、水路、民航预计发送旅客总量27019万人次,日均发送5403.8万人次,比2019年同期日均下降19.3%,比2022年同期日均增长162.9%。

【外汇局:截至4月末我国外汇储备规模为32048亿美元 较3月末上升209亿美元】

国家外汇管理局统计数据显示,截至2023年4月末,我国外汇储备规模为32048亿美元,较3月末上升209亿美元,升幅为0.66%。2023年4月,受全球宏观经济数据、主要经济体货币政策预期等因素影响,美元指数下跌,全球金融资产价格总体上涨。在汇率折算和资产价格变化等因素综合作用下,当月外汇储备规模上升。我国着力推动高质量发展,经济发展呈现回升向好态势,有利于外汇储备规模继续保持基本稳定。

数据来源:iFind,人民网、国家外汇局,截止2023.5.7

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。

本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问题请咨询华夏客服。