债券作为稳健类投资组合中的“压舱石”,在近三年权益市场震荡的背景下,表现出了相对稳健的特征。但数据显示,8月12日,债市迎来大幅调整,30年国债期货主力合约跌1.11%;8月13日、14日,债市再度回暖,30年国债期货主力合约两个交易日累涨1.21%。为什么债市会出现急涨急跌?我们可以从债券的基础框架讲起。

债券基础:利率与价格成反比

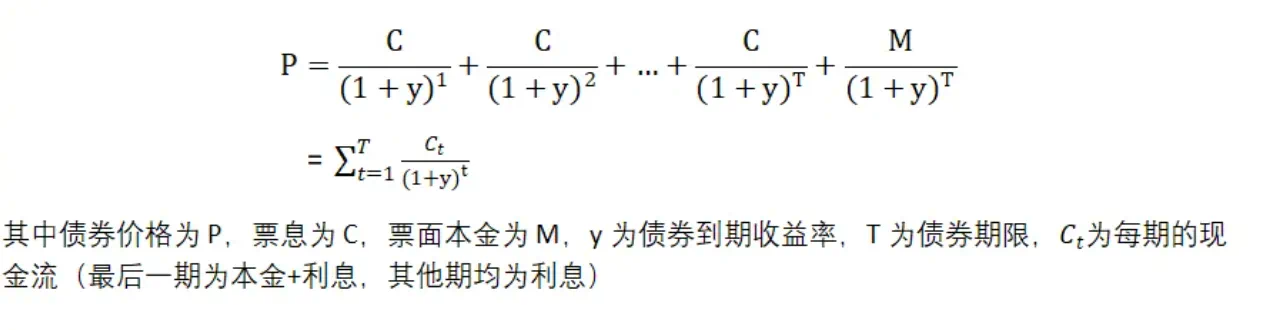

正常情况下,债券到期前每期都会收到利息,到期收到本金,但是由于存在时间价值,不同期间收到的本息都需要贴现到现在,因而债券的真实价格是债券持有期所获得的所有现金流的贴现,像债券这样的证券品种,票息、本金、期限都是固定的,可以通过对票息和本金进行折现,来计算债券当下的价格:

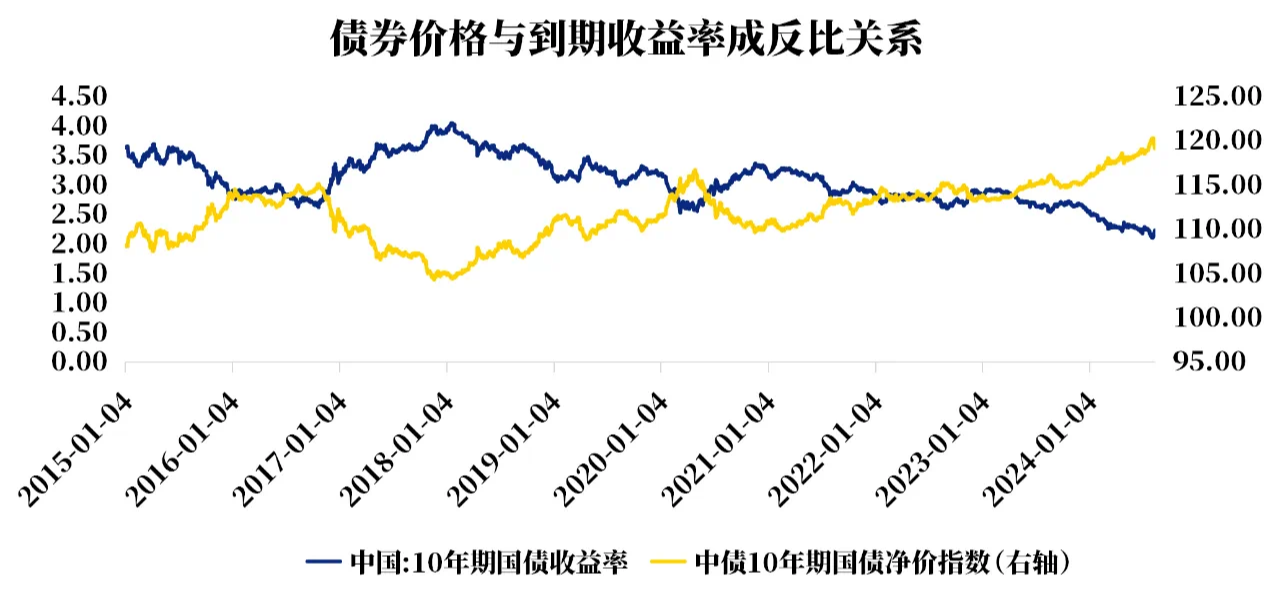

从公式可以看出,债券的到期收益率(持有该债券到期的年化收益)和债券价格成反比例关系。

债券交易一般以到期收益率作为议价依据,交割时再根据到期收益率计算全价和净价。如果预期未来市场收益率走高,则意味着市场新发债券的收益率会预期走高,对比当前收益率的债券吸引力就会下降,因而对于当前收益率的债券需求就会减少,债券价格就会下跌,反之亦然。

数据来源:Wind,2015/1/1-2024/8/14

债券基础:久期越长,波动越大

债券中的“长”和“短”往往是指基金所投资债券的久期,久期衡量的是债券本息所有现金流加权平均到期时间,即债券投资者收回其全部本息的平均时间,久期越短,收回本金和利息的期限就越短,不确定性因素就越小,资金面临的风险也就越小,因而相比于短债,长债往往由于久期更长,波动也会更大。

数据来源:Wind,2018/1/1-2024/8/14

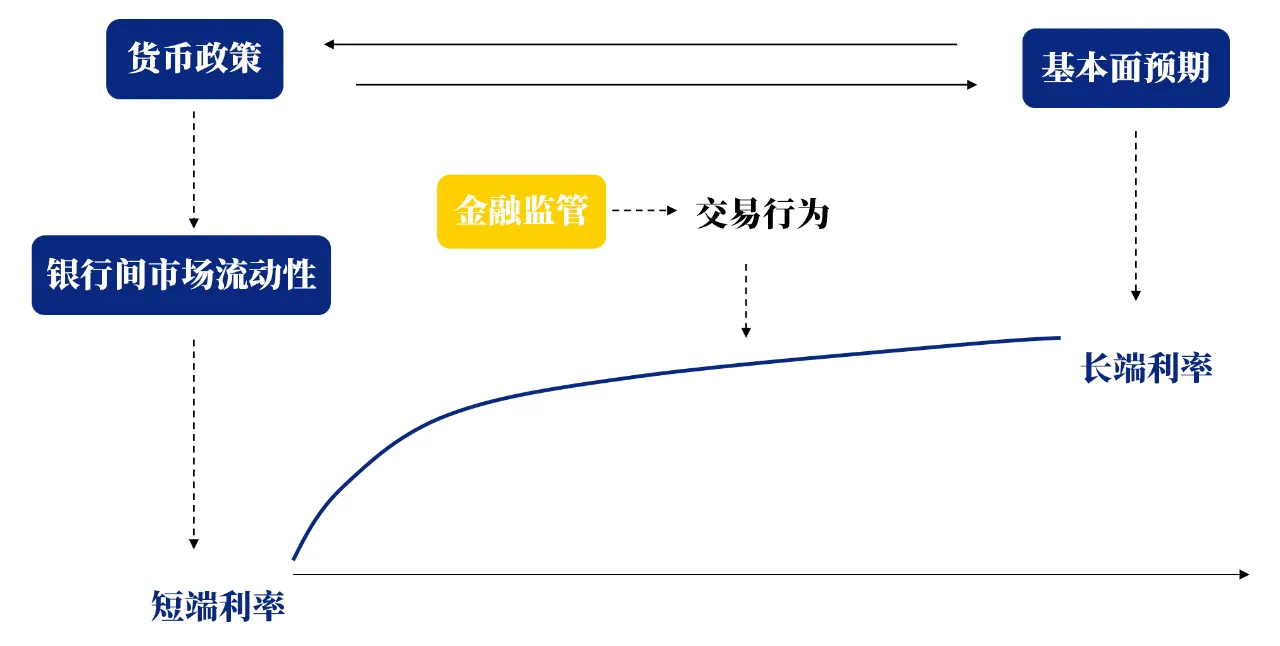

债券利率的核心影响因素

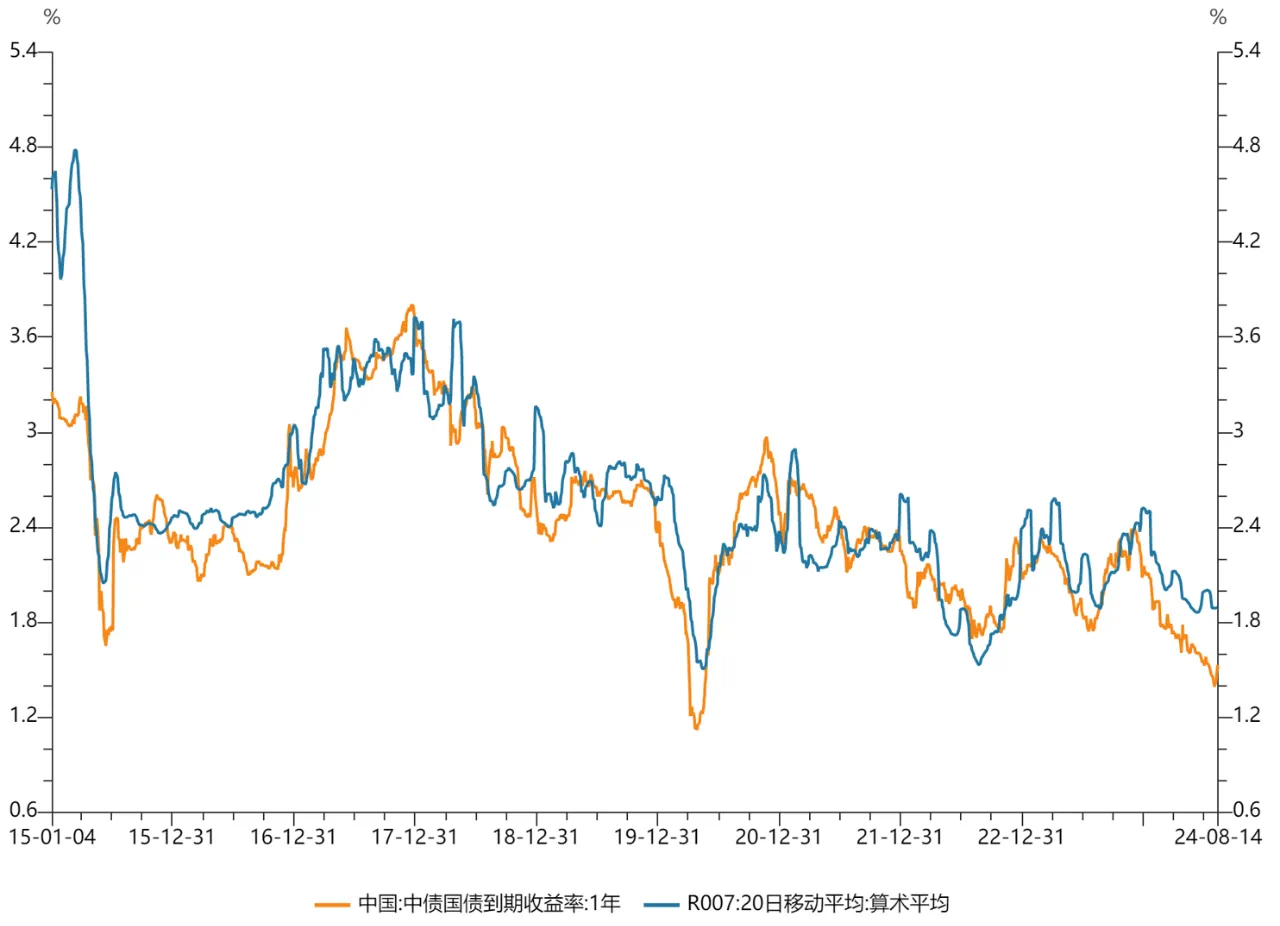

对于短债来说,短债利率主要受到银行间市场资金面的影响,一般来说,资金利率走势和短债利率走势高度一致,当资金利率下行,短债套息机会明显,买盘力量强,短债利率走低;反之息差收窄甚至倒挂,杠杆下降,需求力量减弱,短债利率上行。而资金利率则与央行货币政策高度相关。

数据来源:Wind,2015/1/1-2024/8/14。R007为银行间市场7天期质押式回购利率。

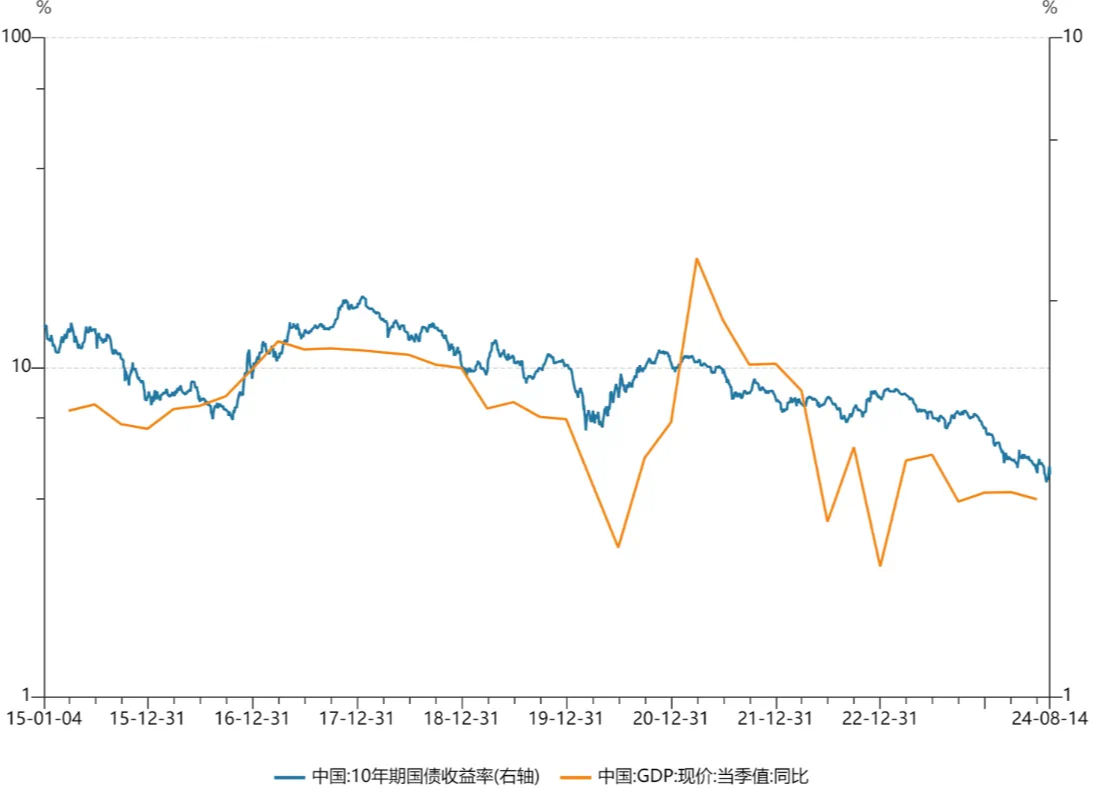

而对于长债来说,基本面是核心因素。从中长期视角来看,债券利率代表资本的价格,而资本价格与资本回报率高度相关,我们可以理解为,资本的价格即为企业融资成本,资本回报率则由企业的经营决定,而企业经营则与经济基本面表现息息相关,因而决定长债的核心因素是基本面。

数据来源:Wind,2015/1/1-2024/8/14

总结来说,短债利率主要受到流动性、央行基准利率影响,而长债利率反映的则是中长期的经济走势,因而与经济基本面高度相关,且央行的货币政策也是基于对于基本面的预期的判断,因而经济基本面往往是判断债市走势的核心。但除此以外,债券利率也受到投资者行为、市场情绪、金融监管等因素的影响。

近期债券市场大幅波动的原因:稳增长与防风险之间的平衡

稳增长与金融市场防风险的平衡,这是导致债市出现急涨急跌的重要影响因素。

稳增长:在二季度货币政策执行报告中,央行表示要加强逆周期调节,为完成全年经济社会发展目标任务营造良好的货币金融环境。而8月13日公布的社融数据、新增信贷数据均反映了当前实体融资需求偏弱,基本面面临复苏压力的现状。为了稳定经济增长,这意味着后续货币政策仍有宽松空间。在这一预期影响下,债市风险也可控,因而在急跌后存在反弹的动力。

7月新增人民币贷款同比减少1131亿

数据来源:wind,2024/8

7月企业和居民部门短贷下滑较多

数据来源:wind,2024/8

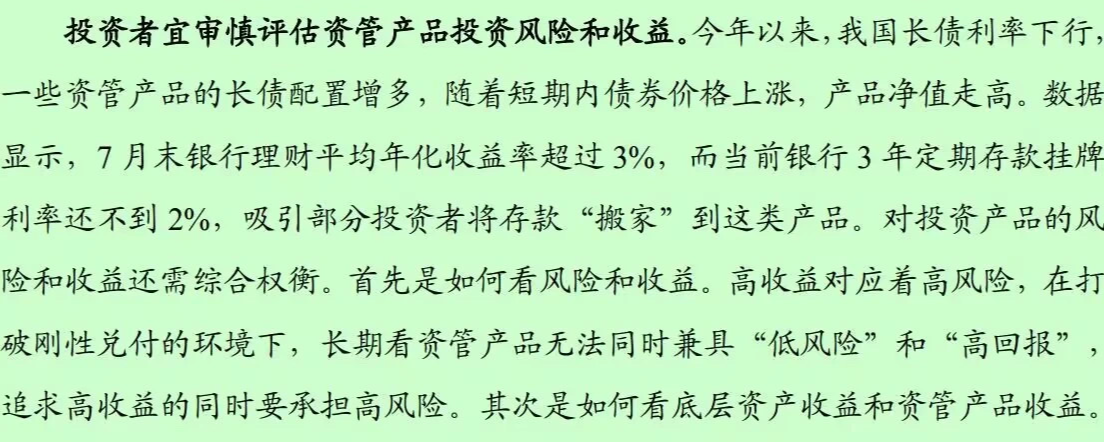

防范金融风险

虽然经济基本面面临压力,需要进一步加码宽松政策来刺激经济,但与此同时,防范金融风险也成为央行的重要目标,周末央行一份关于《2024年第二季度货币政策执行报告》中,监管直接以专栏的形式,揭示了部分债券型理财产品可能存在的利率波动风险:

这背后酝酿的逻辑在于:经济基本面弱→预期利率持续下行→久期越长的债券,利率下行背景下收益弹性更高→固收类产品持续增持长债,业绩表现更好,而存款等利率不断下调,权益市场表现较弱→吸引大量居民等资金申购固收产品→固收类产品规模进一步扩张→继续推动利率下行。

但由于长期限债券主要和经济基本面相关,这种过度的配置行为会使得债券需求大幅增加,债券收益率快速下降,大幅偏离经济基本面实际情况,这一过程也在逐渐酝酿过热的风险,而一旦长期限债券利率上升导致出现亏损,则可能出现类似2022年底的债市负反馈“螺旋”,即:

利率下行偏离基本面,利率快速上升→净值化固收产品出现亏损→客户赎回固收产品,固收产品赎回长债→长债供给增加,利率进一步上升→净值化固收产品进一步下跌。

因此自4月份以来,央行在多个重要场合频繁发出关于“长债风险”的警示,明确指出当前长期限债券的利率过低,与经济基本面的实际情况并不相符。从政策思路上看,是希望通过抑制短期投机行为、稳定长债收益率、纠偏收益率曲线形态,并引导利率水平回归合意区间。

我们认为,央行的本意未必是大幅抬高利率水平,更多是避免形成单边预期并不断强化。当前基本面仍处于缓慢复苏的进程中,经济的复苏本身仍需要宽松的货币环境支撑,因此债市的空间并未因此结束。但同样,我们投资债券产品的同时,也要关注债券的久期,长久期的债券必然面临更高的波动水平,长期来看,高回报,低风险并不可兼得。

$兴证全球恒信债券A(OTCFUND|016481)$

$兴证全球恒盛90天持有债券A(OTCFUND|018691)$

$兴全稳泰债券A(OTCFUND|003949)$

$兴全恒鑫债券A(OTCFUND|008452)$

$兴全恒裕债券C(OTCFUND|012118)$

#持续下跌 债牛结束了吗?#

风险提示:本文为投资者教育资料,仅用于为投资者提供丰富的、多角度的投资者教育素材,非营销材料,亦非对某只证券或证券市场所做的推荐、介绍或预测。本文内容不应被依赖视作预测、研究或投资建议,也不应该被视为购买、出售任何证券或采用任何投资策略的建议。投资须谨慎。本公司承诺以诚实信用、勤勉尽责的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益,投资者投资于本公司基金时应认真阅读相关基金合同、招募说明书等文件,根据自身的风险评级选择相应风险等级的基金产品。我国基金运作时间较短,不能反映股市发展的所有阶段。基金收益具有波动性,过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩也不构成基金业绩表现的保证,基金投资有风险,请审慎选择。