刚刚过去的2021年,很多人感叹基金投资难,有多难?天天基金最新的一次调研显示,参与投票的人中,亏损的超过50%;盈利超10%的仅占10%;而获得了30%以上收益的只有2%的人。

数据来源:天天基金网公众号,截至2021/12/28,不作投资推荐

当然这个不代表实际的投资收益情况,不过去年结构性行情明显,市场热点频繁切换,着实让很多投资者特别是重仓权益类资产的投资者很容易陷入追涨杀跌的泥沼。无论如何,2021年已经尘埃落定,新的一年与其股海沉浮,不妨考虑一下固收+——比如华夏永利一年持有(A类:013969 C类:013970),让2022年开“投”不艰难。

固收+有多给力

市面上稳健型的产品种类也不少,固收+能够脱颖而出,主要源于以下三点原因:

1、极端分化行情下优势突出

固收+本身的定位并不是跑赢权益市场,而是在各种市场行情下都能提供相对稳健的收益,并做好收益与回撤的平衡。比如在去年的极端分化行情下,固收+的优势就体现出来了。

Wind显示,2021年358只偏债混合型基金平均收益6.24%,335只二级债基平均收益8.61%(成立满一年,仅统计初始基金),而同期沪深300指数走势为-5.20%,上证指数走势为4.80%。

2、回撤小

以偏债混合型基金和二级债基指数为例,去年的最大回撤均不超过4%,对比主流宽基指数动辄10%以上的回撤,固收+产品的持有体验度显然会高出不少。

数据来源:wind

3、长期走势向好,复利收益可观

还有非常关键的一点在于,固收+虽然短期收益并不算很高,但是长期下来复利收益可观!无论市场表现如何,始终维持相当稳健的增长是固收+的显著优势。过去10年,二级债基指数累计上涨97.78%,偏债混合基金指数累计上涨109.10%,均超越上证指数同期65.49%的涨幅。

2022年固收+靠谱选择

鉴于固收+的多重优势,越来越多的投资者开始配置固收+,相关产品也如雨后春笋般不断涌现。如何找到真正高质量的固收+产品?从产品定位到基金经理、管理人实力,再到运作表现,需要全方面、多维度地去考察。

根据公开资料,1月18日开始发行的华夏永利一年持有定位是:在获得固定投资收益的同时,通过配置权益资产来博取业绩弹性,尤其适合工作繁忙、专注于理财时间有限,但又希望自己的闲钱能够保值增值的投资者。

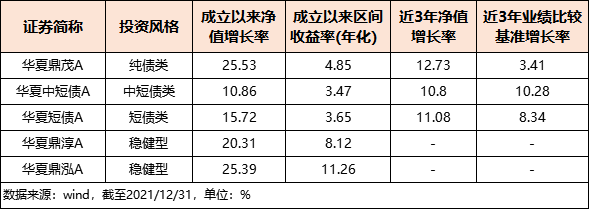

值得一提的是,华夏永利一年持有由华夏基金跨资产投资掌门人刘明宇担纲,作为华夏基金固定收益部董事总经理,他在固收+领域管理经验丰富。Wind显示,刘明宇目前在管的多只产品业绩优异,成立以来净值增长和年化增长均大幅超越业绩基准。截至2021年年底,其管理的固收+产品比如华夏鼎淳、华夏鼎泓成立以来年化收益均超过8%。

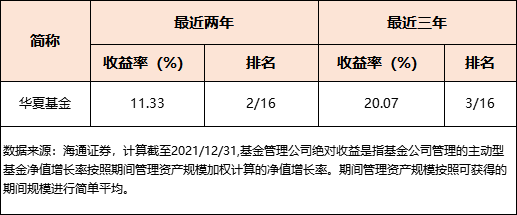

此外,华夏基金过硬的实力也为华夏永利提供了强大背书。华夏基金早于2002年10月就布局了华夏债券(一级债基),2008年3月布局华夏希望(二级债基),深耕“固收+“领域已超19年。目前华夏基金债券基金业绩整体保持行业领先,旗下多只“固收+”产品长期业绩亮眼。海通证券截至去年底数据,华夏基金旗下固收类产品最近两年、三年和五年的平均收益率分别达到11.33%、20.07%和35.80%,其中,华夏基金在海通证券统计的大型固收类基金公司中近三年排名第3、近两年排名第2。

经过多年实战检验,目前华夏基金的固收+产品线覆盖一级债基、二级债基、偏债混合等多种类型,为投资者提供了不同风险水平的选择。为进一步做好“固收+”的管理与服务,2021年,华夏基金还专门成立了公募混合资产投资部,专门负责公募产品“固收+策略”和投资等相关工作,由刘明宇担任负责人。

因此,无论是产品定位、基金经理还是管理人实力,华夏永利都符合成为一只高质量“固收+”的所需因素。此外,一年持有期的设计不仅利于基金经理进行债券投资的久期控制,同时也能鼓励投资者长期持有,避免追涨杀跌,更好地发挥时间复利的效果。

2022年开“投”不艰难,华夏永利一年持有(A类:013969 C类:013970)1月18日开售,不妨提前关注起来!

风险提示

基金有风险,过往业绩不预示未来表现,投资需谨慎。以上观点仅代表作者个人意见,不代表基金公司立场,也不构成对阅读者的投资建议。文章内容仅供研究和学习使用,所涉及的股票、基金等均不构成任何投资建议。