(但是规模少了很多)

基金分享365:

易方达悦浦一年持有A(013517)

各位侦探哥的粉丝们大家好,一年前,我们每天都分享一只基金,现在这个栏目又重新开始了,我们继续按照最新季度的规模排名从大到小来分析主动权益基金,基本上会分析百亿元规模以上的产品,大约有将近100只。

今天我们来分享下一只产品——易方达悦浦一年持有A(013517), 这是易方达基金经理袁方管理的产品。这只基金成立时间快3年半,目前来看,成立以来业绩还算可以的,成立以来赚了3.83%,算是业绩算是很不错吧。这是一只“固收+”产品,主要是想追求绝对收益,减少波动和亏损,现在来看,算是非常不错的。

这只产品是2021年10月21日成立的,袁方是从成立开始管理这只基金,任期回报赚了3.83%,每个过往业绩阶段都是涨的,所以很不错了。

我们来看看基金经理袁方的信息吧,天天基金数据显示袁方从业时间3年半,主要做偏债类产品,管理规模6.68亿元,最大盈利8.43%,年化回报2.98%。抗风险和经验值都还不错,管理规模、稳定性和收益率一般,目前没拿过什么奖项!

来看看袁方在2023年4季报的分析,她对去年市场的研判。

“四季度股票市场整体震荡走弱,呈现“W”型走势。10月受到美债利率快速攀升至历史新高的影响,人民币汇率压力增加,北向资金大幅流出,权益市场整体下跌。直至10月下旬,中央汇金增持ETF、万亿国债增发等利好提振市场信心,指数有所反弹。但随着10月经济数据的边际走弱,市场情绪再度悲观,A股再度回调并延续至年末。

最后两个交易日,在资金预期宽松、机构适度补仓的推动下,指数有所修复。行业层面,四季度以煤炭为代表的高股息高分红防御性质板块在震荡市中有较好表现;地产产业链持续走弱,房地产、建材等相关行业表现疲弱。

四季度债券收益率先上后下。影响债券市场走势的核心矛盾在于利率债供给压力增加;同时在汇率压力和防范“资金空转”目标下,货币政策宽松意愿有限。但由于经济基本面疲弱,收益率曲线在短端利率上行的推动下,呈现极度平坦的形态。

直至年末,随着利率债供给高峰过去、汇率压力缓解,央行大量投放跨年资金,资金面预期改善;经济数据边际走弱、财政政策也未见大幅发力,收益率开始下行。短端利率的供需因素大幅改善,带动曲线牛陡修复。

整个季度,1年和10年期国债收益率分别下行9bp和12bp,高等级信用利差小幅压缩。保险等长久期资金配置需求强烈,长久期信用债交投活跃度提升,超长久期利率债的期限利差亦有所压缩,30-10年国债利差较三季度末压缩6bp。

报告期内,本基金规模有所下降。股票方面,组合仓位保持稳定,行业配置相对均衡。债券方面,组合保持偏低久期和较高的杠杆水平,持仓以高等级信用债和银行资本补充工具为主,以获取票息和骑乘收益,持续对期限结构及持仓个券进行优化调整,改善组合流动性。”

(截图来自天天基金,2024年02月23日)

我们来看看易方达悦浦一年持有A(013517)的业绩吧!

首先是成立以来赚了3.83%。今年以来赚了1.44%,同类平均亏0.26%,排名184/1336,排名优秀。近2年赚3.18%,同类平均亏3.26%,排名104/1060,排名优秀。近1年赚了2.09%,同类平均亏2.96%,排名103/1221,排名优秀。近6月赚了0.65%,同类平均亏1.63%,排209/1313,排名优秀。

这基金业绩算是不错,每一个阶段都是正收益,比同类平均好很多,所以排名比同类靠前。但是整体看,这只基金非常优秀吧。

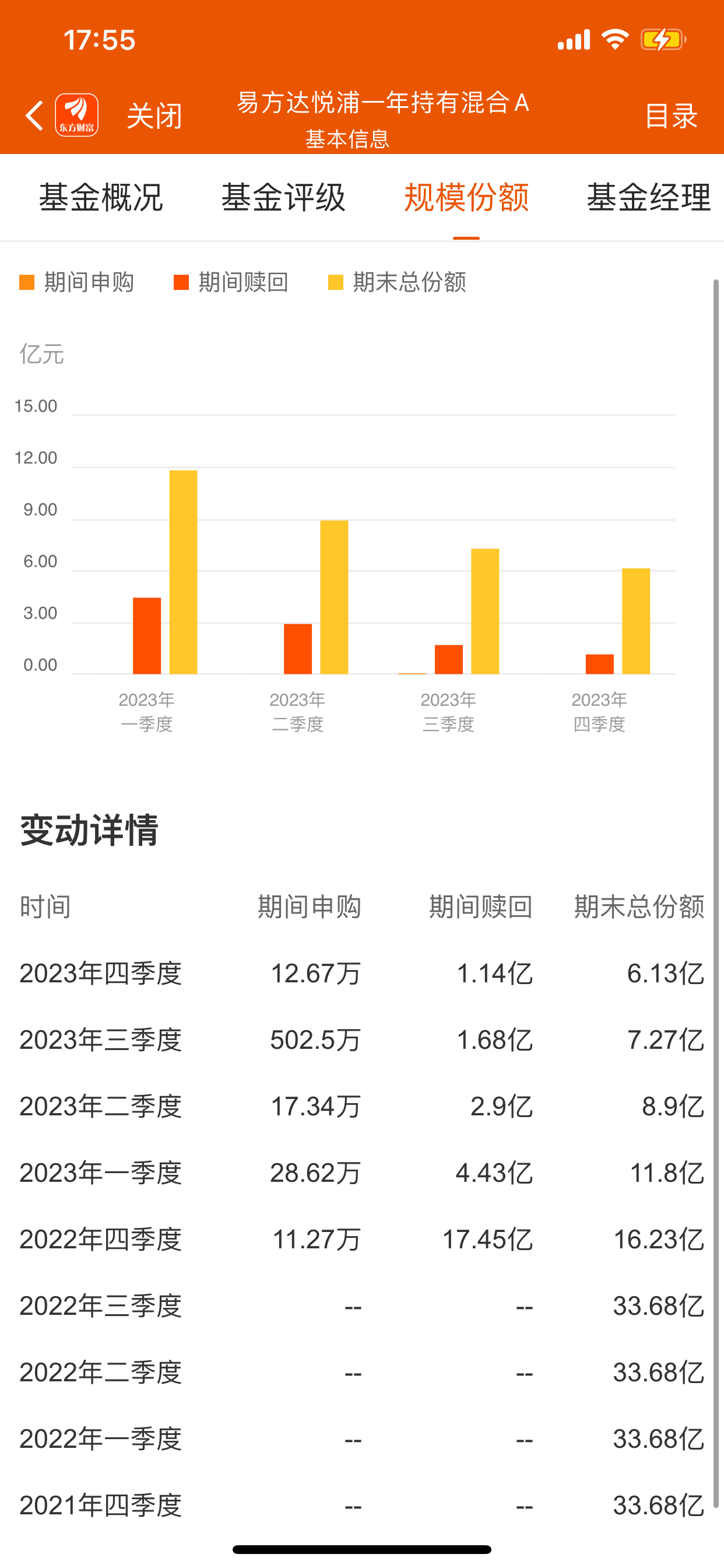

来看看这只基金的规模变化情况,从份额来看的话,这只产品这两年总体大减。2021年4季度末,是33.68亿份;2022年4季度末,是16.23亿份。2023年4季度末是6.13亿份。

份额规模总体大减,真的不明白是什么原因了,难道是赎回然后跑去别的基金那里补仓了吗?

我们来看看2023年4季度末这个基金的持仓情况,主要持有债券有:21建设银行二、20农业银行二、21华新01、21邮储银行二、21粤海03、G三峡EB2和苏租转债等。

基民朋友怎么看易方达悦浦一年持有A(013517)的持仓呢?持有体验如何?你们觉得袁方的业绩还可以吗?

(市场有风险,投资需谨慎!本文不作为投资参考指导,读者需要对自己的投资负责!)