当旧岁的最后一抹余晖渐行渐远,2025年的曙光即将徐徐展开。

这是一个快速变化的时代,社会的变革一刻不停,科技的浪潮汹涌澎湃,冲刷着旧有的秩序和观念,让世间万物时刻都处在动态更迭之中。

好在万变中存不变之道,不变中存万变之法。尽管世界纷繁复杂、瞬息万变,每位投资者的选择或许不尽相同,但市场的内在规律始终如一。

在这辞旧迎新的时刻,不妨与我一道复盘2024,重温投资中最重要的三件小事。

01心怀敬畏、保持在场

才是投资中的“难而正确

2024年,随着《繁花》的热播,宝总的一句台词——“市场永远是对的,错的只有自己”迅速走红。

尤为应景的是,这一年的市场确实充满了反常识与反直觉的时刻,许多传统的投资经验似乎都失去了效力。

以A股市场为例,沪指在年初以2972点开局,定格在今日的3351点。但即便是最具想象力的编剧,恐怕也难以构思出全年这如此跌宕起伏的剧情。

谁能预见,2024年一季度,在市场连跌三年的一片低估之境中,竟会爆发出一场小微盘股的流动性危机。正是在这个痛苦杀跌的低点,市场录得两位数以上跌幅,三年累计下跌超过35%。

自年初以来长达九个多月的时间里,市场持续低迷,仅在二季度获得了些许正收益。就在众人以为指数将在失落中二次探底之际,它却在挣扎与纠结中奇迹般地爆发出了“924”这场说涨就涨的行情。

沪指从3500点跌到2700点的漫漫熊市走了三年,但从2700点重回3500点附近只需要6天。

图:2024年主流宽基指数悉数取得正收益

来源:Wind,统计申万一级行业指数表现,截至2024.12.31

谁又能料到,沪指在2024年上涨近13%,这是近四年来最大的涨幅纪录。然而在全年漫长的250个交易日里,绝大部分涨幅都集中在那6天完成。超预期之下,我们对于收益“非线性”的理解再次突破认知。

11月以来,伴随着A股的颠簸不定,投资者开始在相信和怀疑里的反复横跳,在冷热不均的“难熬”体感中,市场的预期再度陷入混沌。

理性分析,当下我们面临的现状是:即便经历了大幅上涨,但从全球范围来看,A股和港股宽基指数仍然处于相对价值“洼地”,这是可以确定的;而政策层面对资本市场的重视空前,这同样是可以确定的。

事实上,在这轮由流动性驱动的“水牛”行情背后,市场的投资热情才是真正点燃行情的契机。换言之,我们面临的不确定性,或许恰恰是最不可测的人心。

因而在这样的时刻,投资纪律的重要性超越了一切,我们需要做的不是去“预测”不可预见的未来,而是学会“应对”变化。

市场如大海般深邃,而我们不过是其中渺小的探索者,永远不要认为自己能完全战胜市场,始终谦逊,方能行稳致远。敬畏市场的最佳方式,便是永不空仓、永不满仓,始终坚守在场。

谈及如何保持有效在场,不妨回归投资中那两把大道至简、充满智慧的“奥卡姆剃刀”:一把是“不择时”的定投,另一把就是“不选股”的指数基金。

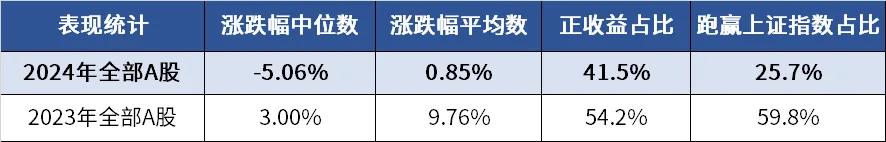

图:2024年炒股不如买指数基金

来源:Wind,全A统计样本共5283家,截至2024.12.31

或许看似平凡无奇,实则才是投资中最朴质无华,却又经得起时间考验的“难而正确”。

02一切皆归于周期

风物长宜放眼量

这几年间,令我感悟最深的就是“逃不开的周期”。

世间没有永恒增长的赛道,只有不变的周期思维。只是因为商业模式各异,令不同行业的周期往复有所区别罢了。

但正是由于周期的客观存在,决定了优质资产、安全边际、拉长久期的策略始终有效。

2024年,仅有8个申万一级行业全年跑赢上证指数。其中,涨幅第一是银行,全年上涨34%,几乎成为今年A股账户收益的“胜负手”。

图:2024年上证指数vs申万一级行业表现

来源:Wind,统计申万一级行业指数表现,截至2024.12.31

但故事的背后,从2020年起算,银行曾经连跌了四年,在成长股的风头正劲里黯然失色,在上一轮牛市的繁花似锦中默不作声。

来源:Wind,中国人民银行,华安证券

没曾想,在这个低利率的新周期里,伴随着优质资产的稀缺,十年一度的“国九条”出炉催生了“高股息+中特估”的新叙事。险资作为一股不可忽视的定价力量涌入其中,重塑了对于银行股的价值认知。

所有人没料到的是,6000点买的银行能在3000点解套,而四大行的股价更是不断刷新历史新高,令A股的“股王”宝座几经更迭。

变化是市场永恒不变的主题,不确定性也始终如影随形。有些在短期内看似正确的决策,长期来看可能是错误的;一些短期看似错误的选择,长期却可能证明是正确的。这或许正是周期的魅力。

市场总是如此,板块和风格永远在轮动之中,从红利到核心资产再到中小盘,股市中没有永恒的王者、更没有永远的输家。

所谓的风口时常都是事后归因,千里之行往往始于最朴素的“便宜与出清”,只要投资逻辑没有被颠覆,远离价值的价格必将被价值拉回,新一轮周期也将会在悲观与怀疑中冉冉升起。

我们无法掌控市场,唯一能做的就是尽量降低过程的起伏对个人的影响,而更长的持有期自然会带来更高的容错率。走得慢,往往才能走得更远,风物长宜放眼量。

永远站在时间这一边,也必然能见证周期的回归,穿越短期的起伏最终实现更为满意的长期回报。

03资产配置、多元筑底

寻找应对“不确定性”的良药

在A股之外,2024年的我们也经历了诸多始料未及的变局。

纳指在一路恐高之中一路走高,以一个难以预判的斜率刷新了历史新高;

黄金与美元实际利率的锚定失灵,脱离传统框架演绎出史诗级大牛市,有史以来我们第一次见证了640元一克的沪金;

亚太市场的波动性在波谲云诡中放大,日本经历了几十年来的首次加息,日经指数在套息风暴中短短几个交易日从下跌熔断到上涨熔断;

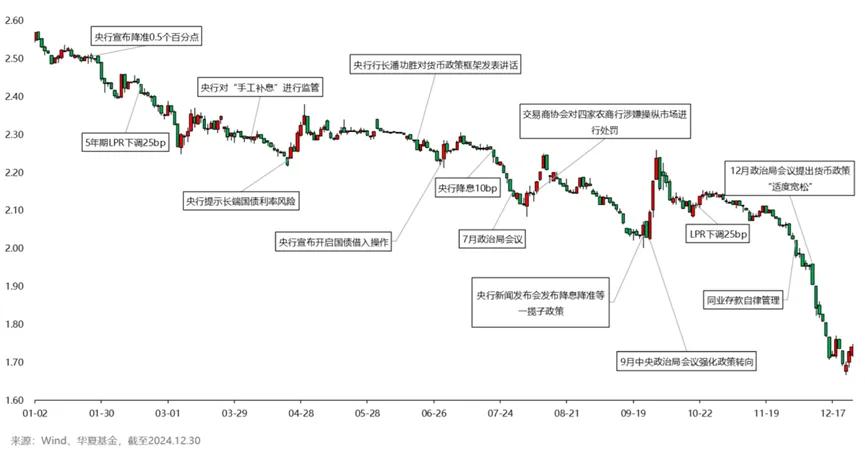

而国内债市定价驶入“无人区”,年年正收益的中长期纯债型基金指数,全年再度收涨4.5%。(来源:Wind,万得基金指数)十年期国债收益率从年初的2.6%震荡走低,伴随着年末的加速下行,目前已至1.7%附近,无风险利率“1”打头的低利率时代,比预期来得更早一些。

图:2024年10年期国债利率走势复盘

每年的年初,“展望”是一个全民性的话题。但一年的周期在浩瀚的资本市场只能被称之为短期。

短期的特点就是“不确定性”,所以大概率的事件中也会横生出小概率的枝节,使得哪怕看对了方向,也未必能看穿细节。

于是每到岁末,当各大平台纷纷晒出大类资产的年度收益,众人的感悟都是:“早知道……就好了……。”

数据来源:Wind,截至2024-12-4,历史走势不预示未来表现,不代表基金产品收益。

债券:中证全债指数(代码H11001);房价:中国:70个大中城市:房屋销售价格指数:二手住宅:12月同比(2024年采用10月同比数);原油:NYMEX WTI原油(代码CL.NYM);CPI:国家统计局(2024年采用10月同比数);黄金:COMEX黄金(代码CL.NYM);定期存款:一年期定期存款利率。

然而,千金难买早知道。若真能预知未来,谁不愿全仓押注,期待一夜暴富、逆天改命?

但这种令人梦寐以求的精准预判,屡次被证实仅为上帝视角与后视镜中的幻影,现实中几乎无人能真正做到。

毕竟,不确定性才是生活的常态,波动则是资产定价的本质。唯有通过科学的方式有效驾驭这种波动,方能成为长期收益的源泉。

至此,资产配置的理念成功从随风而来到落地生根,成为整个财富管理领域的共识。

如果说,2019年是打破刚兑和进入净值化时代的开端,那么2024年则标志着多元资产配置元年的到来。

即便我们难以预测市场的叙事何时会发生逆转,但通过下图中15种常见大类资产进行等权配置的简单组合,在充满变数的2024年依然能够获得超过13%的收益。

数据来源:Wind,截至2024-12-30,指数业绩历史走势不预示未来收益,不代表具体产品表现,仅供示意。

在探讨资产配置的优势时,我们常常提及多头下注与分散风险,然而其更深层的核心逻辑在于对抗人性的弱点。

人性中“趋利避害”的本能让我们时常在不恰当的时机进行产品的申赎,要么承担了过多风险,要么牺牲了更大收益。

而资产配置可以提供一种“进可攻、退可守”的投资状态,在牛市中给投资者一道“防护索”,让我们不至于为了追逐收益而忘记风险;在熊市中又给投资者埋下一颗希望的“种子”,让我们不至于因为完全空仓而错过不知何时到来的反转行情。

这正是投资中的大局观所在。

岁序更迭,岁月的篇章即将翻开新页。我们总说时光飞逝,只有真的到了年末才能有真真切切的感知。

在2024年的尾声,感谢读者与我们共同重温了投资旅途中那些看似微不足道却至关重要的小事。

尽管不完美是投资中的常态,但无论是周期的思维、对市场的敬畏,还是资产配置的理念,道与术之间,都是为了让投资更好地赋能生活,而不是让生活困于财富的增减。

我们所追求的投资旅程:

是“人间四月芳菲尽,山寺桃花始盛开”、是“博观而约取,厚积而薄发”、是“山重水复疑无路,柳暗花明又一村”,是无论市场如何变迁,总有一片属于自己的风景。

更是在控制风险与洒下希望之间找到难能可贵的平衡,然后尽力从不确定性中获益。

要说我心中哪个关键词最能代表我们共同走过的2024,“投资者陪伴”这个词无可动摇,这是我们的起点、是我们来时的路,更将是我们未来坚定不移的方向。

最后,衷心感谢每一位读者朋友在2024年的支持。愿岁并谢,与友长兮,愿新年胜旧年,岁岁常欢愉!

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区別。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。

本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问題请咨询华夏客服,电话400-818-6666。

$华夏中证动漫游戏ETF联接C(OTCFUND|012769)$

$华夏国证半导体芯片ETF联接A(OTCFUND|008887)$

$华夏国证半导体芯片ETF联接C(OTCFUND|008888)$

$华夏科创50ETF联接A(OTCFUND|011612)$

$华夏科创50ETF联接C(OTCFUND|011613)$

$华夏纳斯达克100ETF发起式联接(QDII)A(OTCFUND|015299)$

$华夏北证50成份指数A(OTCFUND|017525)$

$华夏北证50成份指数C(OTCFUND|017526)$

$华夏中证港股通央企红利ETF发起式联接A(OTCFUND|021142)$

$华夏中证港股通央企红利ETF发起式联接C(OTCFUND|021143)$

#三大指数低开低走,25年能否开门红?#

#美股三大指数收跌,如何应对?#