“盼望着,盼望着,东风来了,脚步近了”,15日的空气中氤氲着一种“我回来了”的气息!

一边是“稳增长”号角的再度吹响。

在6月13日公开市场逆回购操作利率和各期限常备借贷便利利率均下调10个基点后,“麻辣粉”(MLF)降息也应声落地!

6月15日,人民银行开展2370亿元1年期MLF(中期借贷便利,市场俗称“麻辣粉”)操作,中标利率为2.65%,较上月下降10个基点。

图片来源:中国人民银行网站

下调MLF利率可以促进增量贷款利率更快下行,同时释放更强的“稳增长”信号,从而为经济修复提供有力支持。

另一边是盘面上机构重仓股的大口回血!

新能源梦回巅峰,风光储锂车联手大涨,吹响进攻号角,创业板指受益于此放量大涨收获久违大阳,沪指也有蓄势突破震荡区间动作,券商也遥相呼应带领指数突围。

北向资金再成多头点火器,日内大幅净买入92亿元,创2月9日以来新高。(来源:Wind)

(来源:Wind 截至2023-6-15)

如果细细观察,万得全A指数(881001.WI)已经连续六个交易日收涨。近期的A股着实舒服了一些,政策预期改善、中美关系短周期缓和、美联储加息如期落地、商品价格企稳等积极信号陆续出现,犹如炙烤夏天的一阵风…

那么在漫长的磨底周期中,随着积极信号的陆续累积,我们又可以期待接下来的“战略反攻”了吗?太远的不聊,就近几年来的行情看,我们来聊聊~

底部的左侧——沉闷的夏日午后

悲观预期压制市场情绪

五月以来的A股比天气更加沉闷。结合大类资产比价及交易指标看,前几日市场情绪已低至18年12月、20年3月、22年4月、22年10月的市场底附近水平。(来源:国盛证券、海通证券)

“太阳底下并无新鲜事”,回顾上述这几轮A股底部的形成过程,起初触发市场情绪走弱的导火索往往是基本面的下滑。

以PMI为例来刻画国内基本面的高频边际变化:

17-18年期间PMI的顶点出现于17年9月,随后开始整体回落,而彼时A股的情绪在18年1月附近见顶后也开始明显走弱。

与之类似的,在PMI于19年12月、21年12月、22年9月相继见顶后市场情绪也相应随之走低。

回到当下,本轮A股情绪下滑同样伴随着经济指标的边际走低,PMI从23年2月的高点52.6%下滑至5月的48.8%。

而最终市场情绪进一步探底往往源于短期无法证伪的中长期叙事。当市场情绪开始持续下行时,悲观预期的发酵往往使得部分难以验证的负面信息不胫而走。

回想过去的那几年,A股也曾多次身陷负面叙事逻辑的囹圄:

18年随着中美贸易摩擦的升级,当时对于中美“脱钩”的担忧渐起;20年当疫情席卷至海外国家后,市场关注海外经济是否会重现1929年大萧条;

22年4月时由于新冠疫情带来的挑战增多,经济发展环境的不确定性上升;到了22年10月时随着部分房地产企业问题逐渐暴露,市场对于触发相应风险的担忧升温。

由于前述这些忧虑均是中长期视角的叙事,因此在短期较难被证伪,在悲观预期发酵时容易使得市场情绪陷入螺旋式下跌的负反馈,进而促成了市场底部的形成。

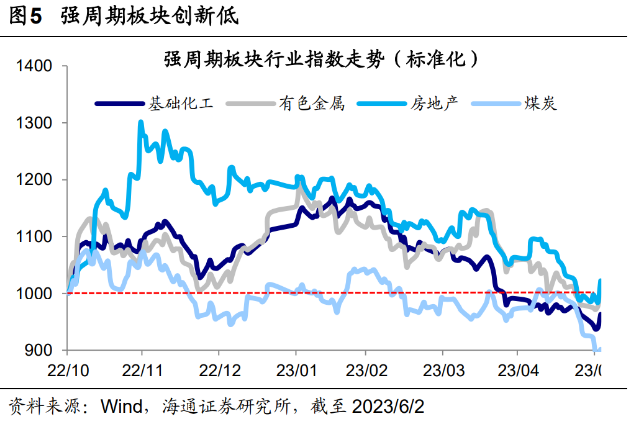

与历史情况类似,现阶段市场对于部分中长期问题的关注使得情绪或已过度悲观,这点从近几个月顺周期板块的走势中或可得到验证。

例如煤炭、有色、地产、化工等强周期板块在今年5月底时创下去年10月底市场反转以来的新低,由于这些板块基本面与宏观经济高度相关,其指数创新低反映出当前大家对宏观经济的预期已经接近去年10月的水平。

沉闷的夏日午后,市场中的人们都在等待一阵风的到来。

底部的右侧——炙烤夏天的一阵风

预期边际改善即可明显修复

而这阵风就在市场的期待中到来了。指数接连五六日的阳线,让夏日的午后多了几分适意。

历史上A股的那些熬底季,是否也有过类似的一阵风?都是如何从底部左侧走向右侧的?我们来看看。

18年10月底,投资者虽然担忧中美关系的中长期前景,但是当时美债利率随美联储加息预期见顶回落、10月19日时任国务院副总理刘鹤就当前经济金融热点问题接受采访,此后创业板指迅速开启上涨,10-11月期间最大涨幅近20%;之后随着中央经济工作会议的召开和社融放量,19年1-4月股市迎来普涨。

20年3月,虽然投资者担忧疫情在海外爆发后海外经济重现1929年大萧条,但是随着3月23日美联储宣布开启无上限QE,美股A股迅速修复;

22年4月,虽然投资者担忧突发的疫情会使得全年经济承压,但是随着4月底中央财经委员会、政治局会议相继召开释放稳增长信号,市场迎来见底回升;

22年10月,虽然投资者对地产行业风险存在担忧,但是随着11月政策“三箭齐发”助房地产市场企稳,叠加疫情政策优化,市场迎来上涨。

细究历次磨底阶段的形成原因不难发现两个共同的特征。

第一,由于前期投资者情绪已处于较低点,因此当遏制市场的关键因素出现积极变化时可使得情绪明显修复。很多时候对于市场走出磨底期开启新一轮上涨的重要信号,就是刺激政策的切实落地。

当前,对于近日央行频频的降息行为,核心讨论是:其是否可以视为后续一揽子政策组合拳的起点。市场普遍认为,大概率或是吹响了新一轮稳增长的号角。

结合A股定价的角度,仍然需要对政策的力度、范围和有效性的评估,这点至关重要。但是目前初步可以明确,市场从4月下旬到6月初的“弱预期、弱现实”定价基本已经结束,有望再次转向“强预期、弱现实”定价。(来源:安信证券)

随着政策预期改善、中美关系短周期缓和、美联储加息如期落地、商品价格企稳等积极信号陆续出现,我们觉得A股包括港股市场已经具备战略反击条件。

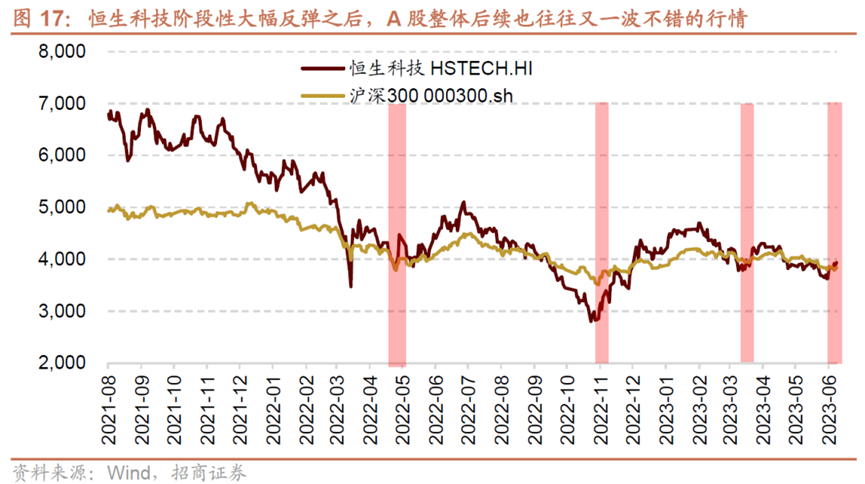

港股的向上修复已经率先启动。

恒生科技指数在6月以来大幅反弹,6月初以来反弹幅度达到15.76%。从22年的表现来看,恒生科技阶段性大幅反弹之后,A股整体后续也往往有一波不错的行情。(来源:Wind)

与经济预期正相关的大宗商品价格五月底以来也迎来底部拐点并持续回升,似乎在告诉我们之前对于经济预期的定价过于悲观,又到了反向修复的时候。

南华商品指数走势图

(数据来源:Wind,截至2023-6-13)

第二,从结构层面看,在市场从底部走到右侧时前期领跌的板块往往弹性更大。

例如2018年10月时前期领跌市场的创业板指率先见底,直至19年4月在第一波上涨中实现最大涨幅51%,而上证综指则在18年10月后再次下探直至19年1月才见底,直至19年4月最大涨幅35%;

又比如20年3月由于外资大幅流出导致消费和成长股领跌,随后这两个板块20年4月-20年7月期间修复也最明显。22年5月-22年7月期间的汽车、光伏以及22年11月-23年1月期间的消费、地产均是在前期市场探底过程中领跌,但在底部右侧的行情中涨幅整体更大。

市场总会朝着最没有阻力的方向前进,涨多了会跌,跌多了自然会回升,如此循环往复。那么对于此前被压制许久的旧赛道,或也有望超跌反弹,吹响进攻号角。

本文观点参考来自:【海通策略】借鉴历史看市场如何走出底部?(郑子勋、余培仪、荀玉根)

回顾过往,没有一轮底部在真正出现的时候能被投资者充分认知,底部总是来得悄无声息,行情总是在绝望中产生,又在犹豫中上涨。

最近看旧报纸,那些年的大熊市和漫长的磨底,往往叠加了多重当时看起来无解的利空因素,没有人能够预知什么时候否极泰来,但是最终又总能浴火重生。

世间的一切都在微妙的平衡中生存。牛熊轮回不息,纵有阶段回摆,终能如锯齿般波折中向上,围绕在价值左右。自始至终,经济环境、生态环境都有种打破重建、自我净化的调节机制,如同人体的免疫系统一样神奇有效。

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。

本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问题请咨询华夏客服,电话400-818-6666。