基金亏钱,基民盼望回本。

去年A股市场行情不佳,多数基金都亏钱,但有部分基金经理“亏钱能力”突出,亏损金额较大。

根据各基金年报,我们整理了一份《2023主动管理基金经理亏损TOP20》榜单。

前面我们从多个维度浅读了榜单中的施成和陆彬两位基金经理的亏损情况以及最新市场观点,今天我们继续来看看是嘉实基金知名基金经理,归凯。

归凯:嘉实成长投资总监,基金经理,在管产品多次获得“金牛奖”、“金基金”以及“明星基金”等奖项。

1、产品

归凯在管产品9只,合并份额之后也还有8只,在管产品较多。其中嘉实成长增强和陈涛共管,嘉实领先成长和孟夏共管,这两只产品规模都较小。

9只产品最新合并规模225亿元,2023年亏掉了62.7亿元。大概相当于招商蛇口(63亿)或者中金公司(61.6亿)去年一年的总利润。

归凯任职基金经理8.09年,在管的9只产品2023年总体跌幅介于1.9%到22.8%之间。可以明显看到,和其他基金经理共管的两只产品跌幅明显小得多,而归凯单独管理的产品跌幅大部分超过20%。

在管规模最大的嘉实新兴产业为例,2023年跌去22.1%,规模60.3亿元,这曾经是一只百亿基金,规模一度达到147亿元。

2、亏损

具体到各只产品上面的亏损金额:

嘉实新兴产业规模60.3亿元,2023年亏损17.7亿元;

嘉实核心成长规模46.1亿元,2023年亏损13.8亿元;

嘉实远见精选两年持有期规模37.9亿元,2023年亏损11.6亿元;

嘉实泰和规模32.2亿元,2023年亏损9.2亿元;

嘉实增长规模23.8亿元,2023年亏损4.9亿元;

嘉实瑞和两年持有期规模10.9亿元,2023年亏损3亿元;

嘉实核心成长C规模3.1亿元,2023年亏损0.9亿元;

其它嘉实成长增强、嘉实领先成长均亏损0.8亿元。

3只产品亏损超过10亿元,其它产品也均有亏损,兼之产品数量较多,管理规模较大,合并亏损金额达到62.7亿元。

3、业绩

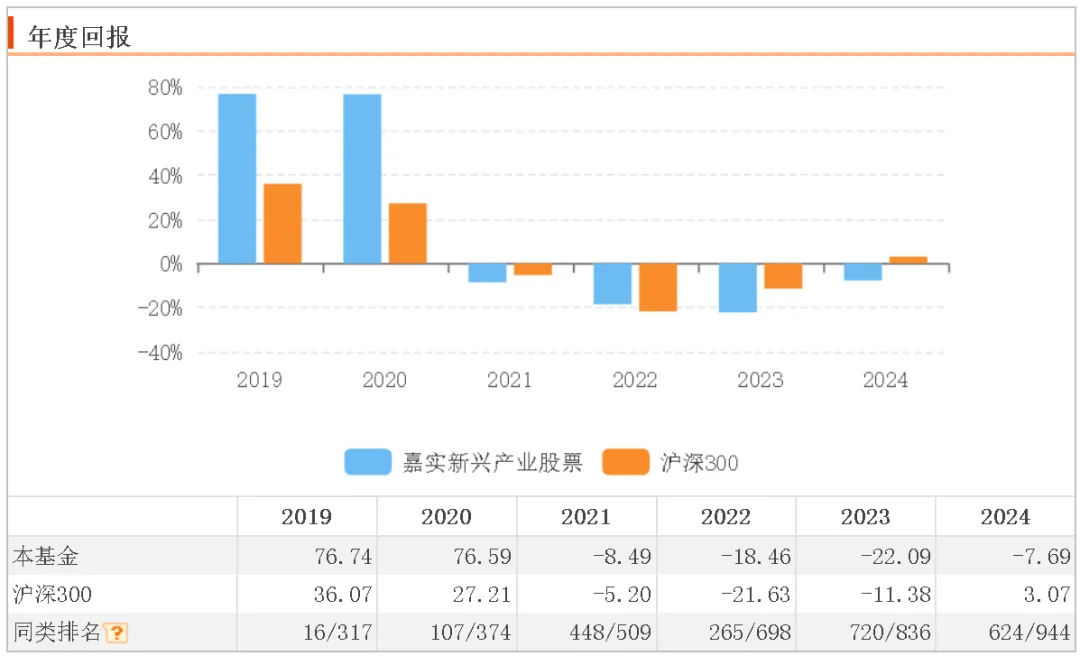

归凯单独管理的5只基金(合并份额)总体业绩相差不大,去年基金跌幅在20%左右;2024Q1跌幅在5.3%到7.2%之间,跌得最少的嘉实增长为5.3%,跌得最多的嘉实瑞和两年持有为7.2%。

代表产品嘉实新兴产业,已经是连续第四个年度下跌,下跌周期真的有点漫长!今年第一季度再度下跌6.8%之后,暂时还看不到基金业绩好转的迹象。

4、规模份额

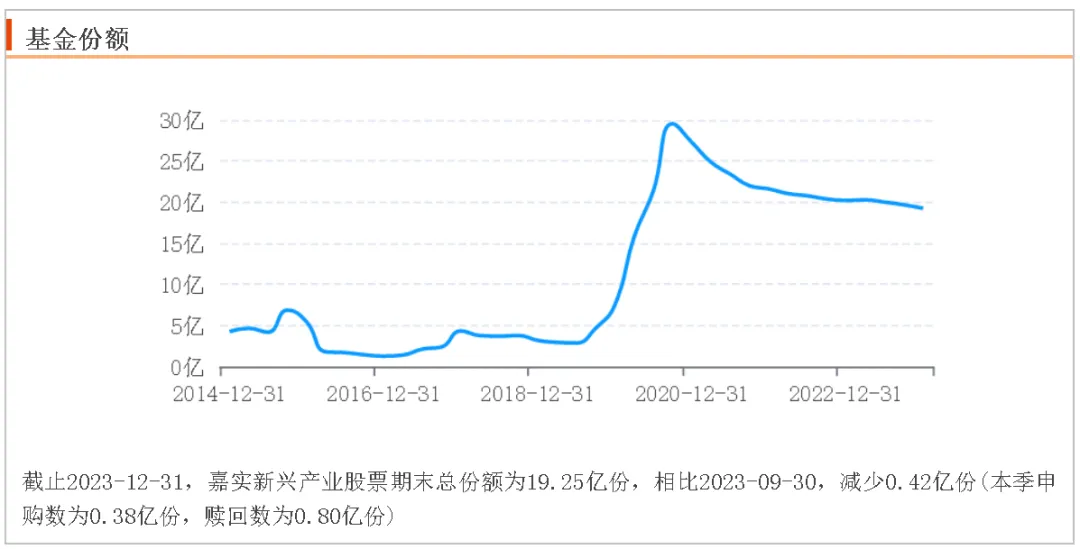

这只曾经的百亿基金嘉实新兴产业,基金规模已从最高的147亿元,下降到60.3亿元,规模减少了87亿元。

从基金份额来看,基金已经从最高的29.5亿份,减少到最新的19.3亿份。虽然大部分基民仍然在坚守,但从最近几个季度来看,“坚守的力量”正在减弱。

5、持仓

从归凯单独管理的产品的业绩,我们大约就可以猜到,基金经理执行的就是我们最常见的“一键复制”策略了。翻看其单独管理的这些产品的重仓股,也就确认了这个“一键复制”策略。

这些基金第一大重仓股都是华测检测,然后是国瓷材料、东阿阿胶、惠泰医疗、爱博医疗等。

这些重仓股中东阿阿胶近期表现最好,近三个月涨了27.7%;表现最差的人福医药跌去21.6%。

从嘉实新兴产业来看,基金2023Q4加仓东阿阿胶、惠泰医疗、爱博医疗、迈瑞医疗等医药行业股票,减持电子、通讯等股票,基金的医药行业权重已经达到47%。

6、结语

归凯在嘉实新兴产业的年报中提到,报告期内本基金持仓的调整主要是增持医药,减持科技。(小编注:今年以来医药行业在所有31个申万一级行业中表现排名倒数第二。)

截止报告期末,本基金的行业配置依次为医药、制造、科技和消费。

那么,你认为在历经数年的调整之后,医药行业今年的行情能不能展开?欢迎大家发表评论。

风险提示:投资有风险,入市需谨慎

数据来源:Choice

星君|文

财商侠客行|出品