日前,2023年三季报披露季已落下帷幕。整体而言,2023年三季度A股盈利呈现企稳回升,营收增速有所回落但净利润增速上升,整体“盈利底”或已基本确认。

根据数据显示,从营业收入增长来看,全部A股、全部A股非金融的营收同比增速分别为2.15%与2.46%,较上半年数据略有回落;从归母净利润增长来看,全部A股、全部A股非金融的净利润同比增速分别为-2.87%与-5.50%,较上半年归母净利润同比增速上升了1.55、4.20个百分点,表明单季毛利率回升助力企业实现业绩修复。(数据来源:银河证券,《2023年A股三季报业绩行业全面拆解与结构展望》,2023.11.6。基金有风险,投资需谨慎。)

值得关注的是,三季度大消费领域的上市公司业绩增速表现相对较高。一方面,在二季度经历了强预期弱现实的落差之后,消费板块无论是基本面预期还是板块估值均处于相对低估的区域,形成了较强的中长期配置价值。

另一方面,由于经济自发企稳修复、刺激政策持续发力和宏观经济筑底加持,大消费作为顺周期板块率先呈现一定修复趋势。其中,9月社会消费品零售总额同比增长5.5%,已实现连续两个月增速回升,国内消费数据增速大幅在一定程度上反映出了居民消费能力的不断修复。

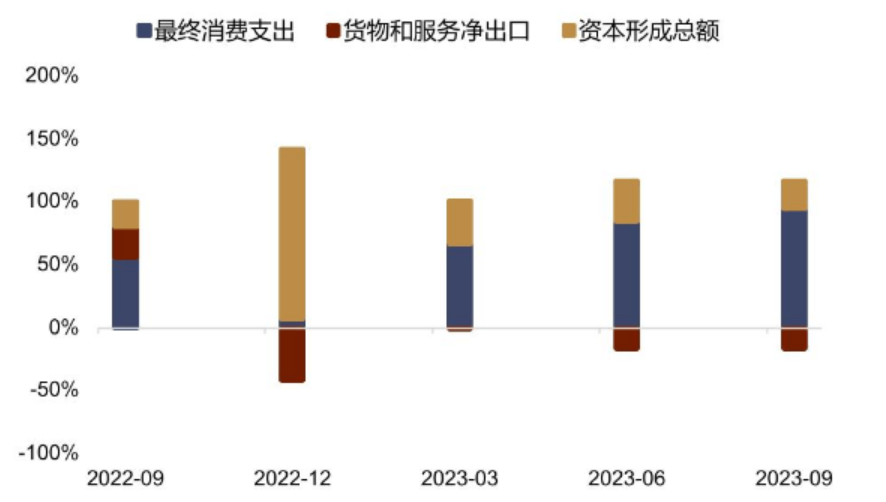

【三季度最终消费对GDP贡献率较高】

数据来源:中金公司,《好于预期,但仍待进一步修复——9月经济数据点评》,2023.10.18。基金有风险,投资需谨慎。

数据来源:中金公司,《好于预期,但仍待进一步修复——9月经济数据点评》,2023.10.18。基金有风险,投资需谨慎。

站在当前的位置,2023年的投资日历已经翻到了最后篇章,大消费领域上市企业今年的业绩表现如何?四季度消费赛道的投资机遇在哪里呢?

出行旅游板块:出行修复加快,营收与利润超越2019年同期。

三季度覆盖暑期、中秋、国庆等假期,休闲旅游需求的释放和出入境政策的改善,都将推动出行加快修复、带动旅游产业复苏,景区、酒店等子板块均实现扭亏为盈,年内营收和净利润超越2019年同期。

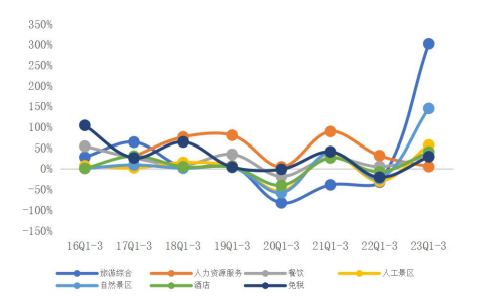

【各季度社会服务行业子板块营收增速】

数据来源:山西证券,《三季度行业利润端恢复快于营收端,酒店、出境游业绩增速居前》,2023.11.7。基金有风险,投资需谨慎。

数据来源:山西证券,《三季度行业利润端恢复快于营收端,酒店、出境游业绩增速居前》,2023.11.7。基金有风险,投资需谨慎。

2023年前三季度,旅游综合板块营收45.38亿元,同比高增302.01%;自然景区板块营收58.8亿元,同比高增144.95%;人工景区板块营收102.4亿元,同比高增56.8%;酒店板块营收196.49亿元,同比增长40.23%;餐饮板块营收72.35亿元,同比增长30.8%。(数据来源:山西证券,《三季度行业利润端恢复快于营收端,酒店、出境游业绩增速居前》,2023.11.7。基金有风险,投资需谨慎。)

随着冬季的步伐不断临近,国内冬季旅游市场也逐渐升温。从11月初到来年3月,冬游市场将在年底寒假、春节黄金周、“清年假”等多重需求下依次释放,冬游产品多样化、冰雪运动大众化、出游价格普惠化将成为今年国内冬游市场的三大特点,冰雪旅游热度有望接棒修复旅游出行产业链。

白酒板块:白酒消费渐进式复苏,高端酒韧性依旧。

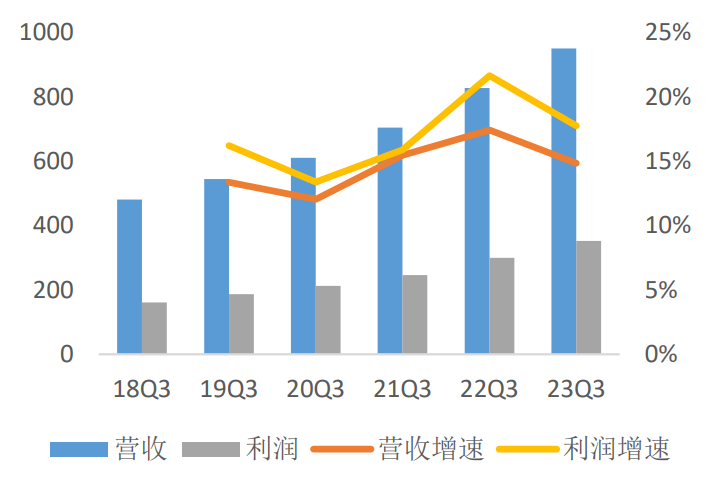

今年在消费渐进式复苏的背景下,多数白酒企业维持了稳健增长的趋势,尤其是高端酒毛利率稳中微升。具体来看,2023年三季度,白酒板块实现了营业收入957.26亿元,同比增长15%,并实现了净利润352.75亿元,同比增长18%;2023年前三季度,白酒板块营收同比增长16%,净利润同比增长19%。

【各季度白酒板块营收及净利润变化】

数据来源:华福证券,《逐级恢复,满怀希望—食品饮料Q3总结综述》,2023.11.6。基金有风险,投资需谨慎。

数据来源:华福证券,《逐级恢复,满怀希望—食品饮料Q3总结综述》,2023.11.6。基金有风险,投资需谨慎。

考虑到去年四季度白酒终端消费场景受疫情压抑,后续白酒行业动销有望在低基数下实现弹性增长,进一步,在2024年春节旺季备货需求的驱动下,目前白酒行业仍处于上行周期,板块实现2024年“开门红”的概率较大,当前或是不错的布局时点。

当然,从更长远的视角来看,白酒行业作为经济活动的润滑剂,整体业绩增速或将直接受益于宏观经济的持续复苏,此外,消费升级和行业分化的双重驱动力,有望推动白酒行业进入第二成长阶段,并使行业的成长性更多地体现在优秀龙头公司上,后续板块或将出现结构性繁荣的格局。

黄金珠宝板块:金价高位震荡,黄金珠宝需求持续释放。

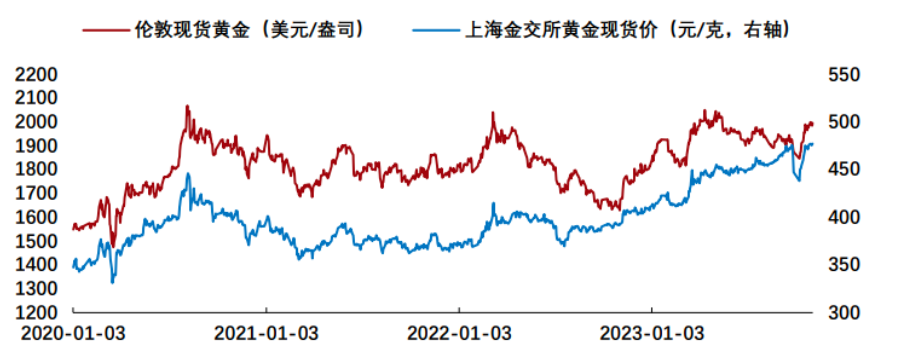

今年以来,黄金价格整体处于震荡上行通道,三季度上海黄金交易所Au9999黄金现货价格的上涨趋势更为明显,在此背景下,黄金珠宝消费整体需求仍偏稳健,龙头企业在黄金消费热情和渠道稳步扩张的支撑中保持了较好的业绩韧性。

【2023年三季度黄金价格呈高位震荡】

数据来源:招商证券,《2023年黄金珠宝行业三季报综述:头部品牌门店持续扩张,业绩稳健增长》,2023.11.6。基金有风险,投资需谨慎。

数据来源:招商证券,《2023年黄金珠宝行业三季报综述:头部品牌门店持续扩张,业绩稳健增长》,2023.11.6。基金有风险,投资需谨慎。

尽管金价持续高位震荡,全球央行和国内零售的购金热情丝毫不减。2023年三季度,全球央行净购黄金达337吨,该数值成为了历史第三高的季度净购金量;同期,国内金条与金币总需求飙升至82吨,季度环比大幅上涨66%,这是2018年以来最强劲的三季度表现之一。(数据来源:国家统计局、世界黄金协会,截至2023.11.1。基金有风险,投资需谨慎。)

展望四季度,国内的黄金珠宝需求有望保持稳定。受国内婚庆旺季、各种购物节和跨年节假日等影响,年底通常是传统的黄金消费旺季,不过,在金价走高和春节偏晚的情况下,金饰需求高峰或将出现部分推迟。

总结下:我们认为,在低基数效应下,消费板块仍将享受恢复性增长的红利。从细分领域来看,黄金珠宝、白酒、出行等在三季度表现出了较强的业绩韧性,这些也是去年疫情直接受损的几个细分领域,预计未来恢复情况或将继续持续向好。

中长期而言,由于国内人口基数、经济发展阶段和区域经济发展的差异,消费行业中总会涌现出成长性相对较好的细分领域,其本身受益于消费升级的持续扩容式增长阶段,消费行业总体有望呈现出较好的中长期配置价值。

$博时女性消费主题混合A$ $博时女性消费主题混合C$ $博时新兴消费主题混合C$

博时女性消费主题混合A,成立于2020年6月30日,王诗瑶自2022年4月6日起任职,2020年至2022年度A类净值增长率和同期业绩比较基准为:12.76%/11.05%,-10.39%/-0.97%,-21.19%/-7.86%;2023年上半年A类净值增长率和同期业绩比较基准为:-4.71%/1.03%。

博时女性消费主题混合C,成立于2020年6月30日,王诗瑶自2022年4月6日起任职,2020年至2022年度C类净值增长率和同期业绩比较基准为:12.53%/11.05%,-10.73%/-0.97%,-21.50%/-7.86%;2023年上半年C类净值增长率和同期业绩比较基准为:-4.89%/1.03%。

博时新兴消费主题混合A,成立于2017年6月5日,王诗瑶自成立起任职,曾鹏自2021年1月20日起任职,2017年至2022年度A类净值增长率和同期业绩比较基准为:19.20%/10.94%,-12.67%/-15.78%,64.46%/26.19%,46.09%/20.12%,-10.88%/-1.71%,-19.61%/-14.48%;2023年上半年A类净值增长率和同期业绩比较基准为:-5.92%/0.32%。

博时新兴消费主题混合C,成立于2021年3月25日,王诗瑶、曾鹏自成立起任职,2021年至2022年度C类净值增长率和同期业绩比较基准为:-5.29%/1.89%,-20.09%/-14.48%;2023年上半年C类净值增长率和同期业绩比较基准为:-6.20%/0.32%。

数据来源:博时基金,历年年报,2023年二季报,截至2023.6.30。

风险提示:

博时女性消费主题混合基金产品风险等级:中风险;博时新兴消费主题混合基金产品风险等级:中高风险。(此为管理人评级,具体销售以各代销机构评级为准)

投资有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。【基金管理人/基金销售机构】提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。